Investování a tvorba majetku: proč, kdy a jak začít

8.2.2022

8 min.

Investování je obecně nepochopená činnost, které se lidé nezřídka bojí. Přitom si neuvědomují, že investiční rozhodnutí dělají už od dětství, a to prakticky každý den. Abychom usnadnili orientaci nejenom lidem, kteří s investováním začínají, tak jsme připravili podrobný rozbor konceptu ohledně investic. Na konci tohoto rozboru pak naleznete odkazy na další analýzy, které jsme publikovali už dříve a jsou stále platné.

Přihlaste se do newsletteru a získejte nejenom novinky, ale i seriál dalších podrobných analýz. Sledujte nás také na X (Twitteru) a Facebooku, ať nezmeškáte žádnou novinku.

Peníze pro život a investování do sebe

Nemusíme si nic nalhávat. Abychom si mohli pořídit to, co chceme, tak potřebujeme peníze. Ano, všichni známe heslo “za peníze si štěstí nekoupíš“, ale to je spíše jenom taková sladkokyselá říkanka. Průzkumy a studie ukazují, že s růstem příjmů/majetku roste i spokojenost lidí se životem. To ukazuje následující studie z USA o spokojenosti se životem a pocitem štěstí dle úrovně příjmů domácnosti. Nízkopříjmové domácnosti jsou mnohem častěji nespokojené se životem než vysokopříjmové domácnosti. Jaký máte pocit, když jdete třeba po Praze a vaše děti by si chtěly dát trdelník se zmrzlinou za 120 Kč, ale víte, že máte omezený kapitál a nejvýše jim můžete koupit standardní trdelník za 60 Kč? Rozhodně vás pohled na smutné dítě, které by chtělo i zmrzlinu se šlehačkou, bude mrzet. A to právě zachycuje uvedená statistika.

Jak mít vždy peníze na trdelník se zmrzlinou a šlehačkou? Od dětství se ve školách připravujeme na to, abychom jednou mohli nastoupit do nějakého zaměstnání či třeba založit firmu. Někdo si vybere třeba kariéru tesaře, zedníka, hasiče, jiní chtějí být doktoři, programátoři či úředníci. Každá práce je užitečná, jen u některých se vyžaduje vyšší odbornost, což znamená více hodin strávených studiem. Ekonomicky řečeno se vyžaduje vyšší investice osobního času.

Následující tabulka ukazuje rozdělení hrubých mezd dle dosaženého vzdělání v ČR za rok 2020. Medián u středního s maturitou byl 34 145 Kč. Medián u vysokoškolského byl 47 480 Kč. Rozdíl byl 13 335. U 9. decilu (tedy 10 % zaměstnanců s nejvyšším příjmem) byl už rozdíl mezi zmíněnými skupinami přes 41 000 Kč. V průběhu 40 let to u mediánu znamená rozdíl 13 335*12*40 = 6,4 mil. Kč. U 9. decilu to pak je téměř 20 mil. Kč.

Vysoká škola se typicky studuje 5 až 6 let, kdy lidé většinou moc nepracují (inherentně přichází o příjmy) a tedy investuji svůj čas do vyššího vzdělání. Je tedy logické, aby byla následná odměna za tuto „investici do sebe“ vyšší.

Na uvedeném příkladu tedy vidíme, že už od dětství se věnujeme investování. V tomto případě do sebe a svého vzdělání/kvalifikace, které lze využít v zaměstnání nebo podnikání.

Investování a stabilní příjem do konce života

Pokud si pamatujete nějaké základy ekonomie, tak jsou tři výrobní faktory: práce, půda, kapitál. Doposud jsme se věnovali příjmu z práce v zaměstnání nebo podnikání. Jenomže lidé časem ztrácí sílu/mentální schopnosti a nakonec umírají. Kdo chce, může pracovat až do smrti, ale většinou lidé odejdou do důchodu, kdy přestanou pracovat. Co se ale ekonomicky stane při odchodu do důchodu? Najednou přijdou o zmíněný pracovní příjem. A začnou dostávat buď státní důchod anebo čerpat ze svých úspor. Kolik je státní důchod? Následující tabulka ukazuje vývoj starobního důchodu v ČR od roku 2003 do roku 2020.

Medián byl 14 362 Kč. 9. decil byl 18 251 Kč. Použijme teď údaj o mzdě dle vzdělání, kde medián mzdy byl 33 195 Kč a 9. decil byl 60 932 Kč. Obě tyto hodnoty jsou hrubé mzdy. Abychom to mohli srovnat s důchodem, tak to musíme převést na čistou mzdu, což je u mediánu 27 133 Kč a u 9. decilu 47 649 Kč.

Při odchodu do důchodu tak čistý měsíční příjem poklesne u mediánu z 27 133 na 14 362, tedy 53 %. U 9. decilu nastane propad z 47 649 na 18 251 Kč, tedy na 38 %. S tím, jak roste počet důchodců, tak se uvedené poměry budou ještě postupně snižovat. Otázka je jednoduchá? Jak se vám bude žít, až vám příjem po odchod do důchodu okamžitě poklesne o 50 % nebo až o 60 %. Budete šťastní?

Investování do aktiv a kapitálového zázemí

Na tomto místě se dostáváme k postupné tvorbě kapitálového zázemí, viz tato stěžejní analýza. V analýze jsme pro ukázku použili následující model:

Zvolme si 30letého člověka s pravidelnou čistou mzdou 25 000 Kč (která se ročně zvedá o průměrnou inflaci 2 %). Ví, že půjde do důchodu cca ve věku 70 let, takže investiční horizont má 45 let. Co může udělat?

Určitě může celých 25 000 Kč spotřebovat. Pak v 70. letech při odchodu do důchodu bude mít státní důchod cca 29 000 Kč měsíčně a nic více k tomu (snad se budoucím vládám podaří uchovat průměrný důchod alespoň na úrovni 40 % průměrných mezd).

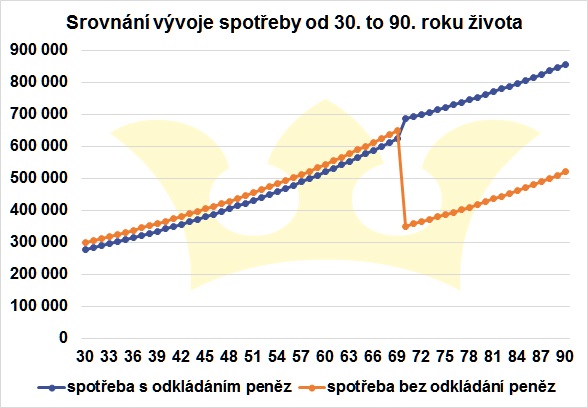

Anebo může část současné mzdy odkládat stranou. Dejme tomu, že si bude odkládat konstantně 2000 Kč měsíčně. 23 000 Kč na okamžitou spotřebu je pro takovéhoto člověka v pořádku a nebude vyloženě bídačit. 2000 Kč bude investovat do aktiv s výnosností 7 % p.a.. Po 40 letech se mu na účtu naakumuluje 4,8 mil. Kč. Tato částka může být nadále zainvestovaná s průměrnou výnosnosti 7 % p.a., což by mu měsíčně přinášelo 28 000 Kč. K důchodu 29 000 Kč by si tedy polepšil o 28 000 Kč anebo o víc, pokud by rozpouštěl i naakumulovanou částku. Minimální měsíční příjem modelového člověka od jeho věku 70 let by tedy byl 57 000 Kč a směle by se mohl z hlediska příjmů srovnávat s průměrným pracujícím člověkem. Výhodou našeho důchodce by ale bylo, že nechodí do práce. Celý den může relaxovat a spotřebovávat to, na co je zvyklý.

Investování a nabídka aktiv

Strategické nastavení, proč vůbec investovat, máme za sebou. Teď je otázkou do čeho. Do bankovních vkladů, stavebního spoření, akcií, dluhopisů, fondů, nemovitostí, P2P, zlata, kryptoměn, sběratelských předmětů? Nabídka různých aktiv je tak široká, že se v ní ztrácí i investiční specialisti.

Především je nejlepší investovat do dalšího rozvoje ekonomik. Ty mají na rozdíl od lidského života nekonečnou dobu trvání. S rozvojem ekonomik je spojen růst zisků firem a zvyšování cen nemovitostí. Pamatujme na zbylé dva výrobní faktory: půda (nemovitosti) a kapitál (firemní investice).

Následující obrázek ukazuje ekonomický vývoj USA měřený HDP (hrubý domácí produkt) a tamního vývoj akciového indexu Wilshire 5000. Vztah je zřejmý. Když ekonomika dlouhodobě roste, tak dlouhodobě rostou i ceny akcií firem. Nemusíme za tím hledat žádný zázrak. Ekonomika je tvořena firmami. Je tedy logické, že když HDP roste, tak firmám rostou tržby nebo ekvivalentně můžeme říct, když firmám rostou tržby (po správnosti by to měl být růst přidané hodnoty), tak roste HDP.

Tady se dostáváme k místu, kde se lidé nejčastěji ztrácí. Co si představit pod firmami a jejich akciemi obchodovanými na burze? Nejsou to jenom nějaké fiktivní virtuální věci? Nejsou.

Podívejte se teď kolem sebe. Co vidíte? Mobil, počítač, auto, zdi, okna, oblečení, různý software a spoustu dalších věcí. Jak tyto věci vůbec vznikly? No, někdo je musel navrhnout, vyrobit a prodat. Tyto činnosti dělají firmy, které mají své zaměstnance, své továrny, své vztahy s dodavateli a s odběrateli. To všechno tvoří ekonomiku. Firmy mají svého vlastníka. Může to být jeden člověk nebo více nebo své akcie může mít firma umístěné na nějakou burzu, kde si je může koupit kdokoliv.

Když se tedy bavíme o investování do firem, tak myslíme především nákup akcií na burze. Je to totiž nejjednodušší způsob, jak se stát spoluvlastníkem menších či větších firem, jako jsou třeba Apple, Volkswagen, ČEZ, Pfizer, Komerční banka a řada dalších společností. Tyto společnosti skutečně nejsou nic virtuálního a nákupem jejich akcií jednoduše získáme podíl na jejich podnikatelské činnosti.

Od nákupu samostatných akcií se dostáváme k investičním fondům (podílové fondy či ETF – Exchange traded fund). Jejich úlohou je nakoupit podle představeného záměru akcie či dluhopisy různých firem, vložit je do jednoho velkého portfolia a tím pádem umožnit i drobním investorům, aby si kupříkladu s 500 Kč investovali do stovek firem a tím rozložili riziko. S 500 Kč si totiž nekoupíme ani jednu akci Applu či ČEZu.

To samé platí o nemovitostech. Můžeme si sami koupit nějaký byt/dům/pozemek, ale požadavek na investici bude vysoký. Nebo můžeme investovat do fondu (mimoburzovního nebo burzovního REIT) i s menším kapitálem a opět získat podíl na velkém portfoliu nemovitostí.

Investování a rizika

Riziko se v oblasti investic měří variabilitou výnosů. Určitě jste se už setkali se stupnicí SRRI. Akciové fondy dostanou známku 7 ze 7. Balancované 4 ze 7. A konzervativní fondy mají třeba 2 ze 7. Problémem je, že výpočet SRRI je dle jednoletého investičního horizontu. Při dlouhém horizontu jsou výsledky diametrálně odlišné a riziko akciových investic se přibližuje riziku dluhopisů nebo může být i nižší. To si mnoho investorů neuvědomuje, a proto jsou jejich portfolia nastavené špatně (příliš konzervativně). Každý investor s horizontem 20 a více let by měl mít především dynamická aktiva, protože nabízí nejlepší poměr potenciálního výnosu a rizika. Této problematice jsme se věnovali v analýze ZDE. Očekávaná dlouhodobá průměrná roční výnosnost akcií a nemovitostí je na úrovni 10 %, u zlata 5 %, u dluhopisů je 3-4 %, u vkladů v bankách do 3 %.

Na našem webu se pravidelně věnujeme různým oblastem investic a financí. Ročně vypublikujeme přibližně 200 článků na různá témata. Abyste nemuseli procházet celý web, tak níže najdete odkazy na stěžejní informace, které budeme postupně doplňovat.

Do akcií spolehlivých společností investuje fond Slavic Capital, ve kterém jsou aplikované dlouhodobě prověřené investiční myšlenky.

Pro investory máme připravený podrobný rozbor strategického nastavení portfolia a investice do ETF, pomocí kterých lze majetek budovat. Sledování jednoduchých pravidel je pak na každém investorovi.

Investoři mohou nakupovat akcie a ETF u brokerů, kterým jsme se věnovali v analýzách: Interactive Brokers (analýza ZDE), Lynx (analýza ZDE), Saxo Bank (analýza ZDE), XTB (analýza ZDE), RoboMarkets (analýza ZDE). Velmi jednoduché je založení účtu u roboadvisory Portu (analýzy ZDE a ZDE), kde lze velmi jednoduše začít s budováním portfolia pomocí ETF bez předešlých zkušeností s investováním. Noví investoři mají u Portu 3 měsíce bez poplatku za správu, pokud se registrují přes tento odkaz. Alternativně lze založit spravovaná portfolia SaxoSelect (analýza ZDE).

Odkazy na další podrobnější analýzy:

Která investice uchová hodnotu peněz?

Peníze a spokojenost se životem

Jak nastavit investiční portfolio na 30 let?

Lze zajistit portfolio proti propadu v krizi?

Akcie vs dluhopisy: co je rizikovější?

Valuace: užitečné jenom v dlouhém období?

Kdy pomáhají pákové ETF portfoliu a kdy ne?

Akcie vs sběratelské předměty: co víc vynáší?

Kolik peněz budete mít v penzi?

Proč investujeme? Abychom více spotřebovávali

Proč ceny akcií dlouhodobě rostou?

Jak se dělá diverzifikace portfolia?

30letý horizont: akcie vždy pokořily dluhopisy

Akcie: jak dlouho trvá drawdown a zotavení akcií?

Jak se dělá diverzifikace portfolia?

Čím delší horizont, tím stabilnější výnos

Nepodceňujem investiční horizont

Akciové indexy vs. jednotlivé akcie

Zisk firem se koncentruje do 10 % nejúspěšnějších

Vysokoškolské vzdělání jako investice

Jaký cíl chceme dosáhnout investováním?

Vytváří finanční aktiva vyšší hodnotu než reálná aktiva?

Půda, práce, kapitál: příklad Volkswagen

Disclaimer:

Investice v sobě obsahují riziko a není zaručena návratnost původně investované částky. Vysoké riziko je především u produktů, které využívají finanční páku. Současná ani očekávaná výkonnost nezaručuje výkonnost budoucí. Veškeré informace uvedené v tomto článku nebo na portále Finlord.cz mají pouze informační charakter a neslouží jako investiční doporučení dle zákona č. 256/2004 Sb. o podnikání na kapitálovém trhu. Při zpracování informací čerpá skupina Finlord údaje z veřejných, důvěryhodných zdrojů a vynaložila přiměřenou péči, aby informace nebyly nepravdivé či zavádějící, nicméně nikterak nezaručuje jejich správnost a neměnnost. Zde uvedené informace neslouží jako nabídka nebo výzva k nákupu či prodeji finančních instrumentů ani nejsou návrhem na uzavření smlouvy. Portál finlord.cz má uzavřené partnerství s některými společnostmi, které jsou zmíněné v obsahu portálu. Pokud čtenář použije odkaz směřující na web partnera, můžeme získat provizi, která ale čtenáře nic nestojí. Provize slouží pro další zvýšení kvality obsahu. Skupina důsledně dbá na to, aby provize nijak neovlivnila objektivitu prezentovaných informací.

8.2.2022

8 min.

Mohlo by Vás zajímat:

Jaké výnosy dosáhnou akcie v roce 2026? -10 % nebo +10 %

Akcie přinesly v uplynulých letech vysoké zhodnocení. Jaký výsledek bude v roce 2026? Ohodnocení je ...

Více informací22.1.2026

4 min.

Berkshire Hathaway bez věštce z Omahy: Konec legendy, nebo nová nákupní příležitost?

Warren Buffett je pro investiční svět tím, čím byl Pelé pro fotbal. Více než půl století dokázal ...

Více informací22.1.2026

4 min.

Americké akcie jsou daleko častěji v růstovém než klesajícím trendu

Americké akcie jsou v portfoliích řady investorů. Průměrné trvání býčího trhu bylo v minulosti 64 ...

Více informací21.1.2026

3 min.

Napsat komentář