Výsledková sezóna Q4 2021: ohodnocení nad 5letým průměrem

15.2.2022

3 min.

Výsledková sezóna za Q4 2021 se blíží do finále. Výsledky překonávají odhady. Kam se dostaly valuace akcií?

Přihlaste se do newsletteru a získejte nejenom novinky, ale i seriál dalších podrobných analýz. Sledujte nás také na Twitteru a Facebooku, ať nezmeškáte žádnou novinku.

Akciové trhy zaznamenaly v posledních týdnech poklesy cen. Důvodem byly vysoké valuace, strach z plánovaného utahování monetární politiky kvůli vysoké inflaci a také eskalace ukrajinsko-ruského konfliktu. V rámci výsledkové sezóny v USA za Q4 2021 vydalo výsledky 72 % společností z S&P 500. 77 % společností zaznamenalo pozitivní překvapení v rámci zisku na akcii a 77 % společností pozitivně překvapilo z hlediska tržeb.

Tržby za 4. čtvrtletí 2021 pro celý index S&P 500 vzrostly o 15,3 %, přičemž na konci prosince se očekával růst tržeb o 12,8 %. Značný meziroční růst tržeb vykázaly společnosti ze sektoru energetiky, materiálů a nemovitostí.

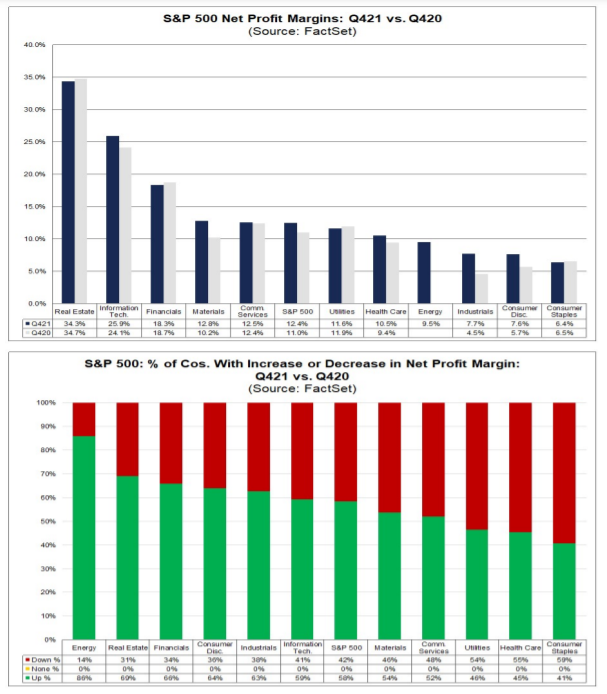

Čistá zisková marže za 4. kvartál 2021 je na úrovni 12,4 % (a je nad 5letým průměrem 11 %), přičemž ve stejném období roku 2020 byla na úrovni 11 %. Pokud bude 12,4 % finální číslo, tak to bude čtvrtá nejvyšší čistá zisková marže v historii statistiky. Doposud byl rekord v rámci čisté ziskové marže zaznamenán v 2. čtvrtletí 2021, kdy byla na úrovni 13,1 %.

Zisky za celý index S&P 500 vzrostly o 30,3 %, původně se na konci prosince očekával růst zisků o 21,3 %. Značnou pozitivní změnu zisků zaznamenaly společnosti ze sektoru průmyslu, materiálů a cyklického zboží (Consumer Disc.).

Následující graf ukazuje P/E poměr vypočtený ze zisku za posledních 12 měsíců. Ten se nyní dostal na 5letý průměr.

P/E na základě očekávaných zisků je na úrovni 19,8, což je nad 5letým průměrem 18,6 a 10letým průměrem 16,7.

Na závěr se ještě podívejme na P/E po sektorech na základě očekávaných zisků. Relativně nižší P/E na základě očekávaných zisků mají společnosti z energického sektoru, dále ze sektoru financí, materiálů, zdravotnictví a komunikačních služeb. Naopak relativně vyšší P/E na základě očekávaných zisků mají společnosti ze sektoru cyklického zboží (Consumer Disc.), informačních technologií, necyklického spotřebního zboží (consumer staples), nemovitostí a průmyslu.

Investoři mohou nakupovat akcie a ETF u brokerů, kterým jsme se věnovali v analýzách: Interactive Brokers (analýza ZDE), Lynx (analýza ZDE), Saxo Bank (analýza ZDE), XTB (analýza ZDE), RoboMarkets (analýza ZDE). Velmi jednoduché je založení účtu u roboadvisory Portu (analýzy ZDE a ZDE), kde lze velmi jednoduše začít s budováním portfolia pomocí ETF bez předešlých zkušeností s investováním. Noví investoři mají u Portu 3 měsíce bez poplatku za správu, pokud se registrují přes tento odkaz. Alternativně lze založit spravovaná portfolia SaxoSelect (analýza ZDE).

Disclaimer:

Investice v sobě obsahují riziko a není zaručena návratnost původně investované částky. Vysoké riziko je především u produktů, které využívají finanční páku. Současná ani očekávaná výkonnost nezaručuje výkonnost budoucí. Veškeré informace uvedené v tomto článku nebo na portále Finlord.cz mají pouze informační charakter a neslouží jako investiční doporučení dle zákona č. 256/2004 Sb. o podnikání na kapitálovém trhu. Při zpracování informací čerpá skupina Finlord údaje z veřejných, důvěryhodných zdrojů a vynaložila přiměřenou péči, aby informace nebyly nepravdivé či zavádějící, nicméně nikterak nezaručuje jejich správnost a neměnnost. Zde uvedené informace neslouží jako nabídka nebo výzva k nákupu či prodeji finančních instrumentů ani nejsou návrhem na uzavření smlouvy. Portál finlord.cz má uzavřené partnerství s některými společnostmi, které jsou zmíněné v obsahu portálu. Pokud čtenář použije odkaz směřující na web partnera, můžeme získat provizi, která ale čtenáře nic nestojí. Provize slouží pro další zvýšení kvality obsahu. Skupina důsledně dbá na to, aby provize nijak neovlivnila objektivitu prezentovaných informací.

15.2.2022

3 min.

Mohlo by Vás zajímat:

15 zemí s největším rozpočtem na obranu v roce 2025

Kam míří miliardy na obranu v roce 2025 a jak z toho mohou těžit investoři? Prozkoumejte žebříček 15 ...

Více informací7.7.2025

4 min.

Vyplatí se přestat nakupovat akcie?

Vyplatí se nakupovat akcie, když jsou ceny na maximech? Nebo je lepší počkat na korekci? Podívejte ...

Více informací4.7.2025

3 min.

25 největších amerických společností podle tržeb v roce 2025

Žebříček 25 největších amerických společností podle tržeb v roce 2025. Kdo vydělává nejvíc? Walmart, ...

Více informací2.7.2025

3 min.

Napsat komentář