Jak ovlivňuje volatilita aktiv investiční rozhodování

10.4.2024

5 min.

Volatilita aneb směrodatná odchylka výnosů je vedle zhodnocení druhý nejsledovanější parametr u investičních aktiv. Různá aktiva mají různou volatilitu. Podle úrovně volatility se pak stanovuje třeba skóring rizika. Tady si můžeme vzpomenout na SRI nebo SRRI indikátory, při jejich stanovení hraje významnou roli právě historická volatilita výnosů. Vytvoření těchto škál pomohlo běžným investorům k lepšímu pochopení rizikovosti produktů. Na druhé straně to zejména mezi finančními poradci zastavilo snahu pochopit, jak volatilita výnosů vzniká, co volatilita znamená, jak se vyvíjí v čase a kdy mohou mít aktiva s nižší volatilitou vyšší celkové riziko než aktiva s vyšší volatilitou.

Reklama

Aritmetický průměr vs geometrický průměr výnosů a volatilita

Když investujeme, tak si musíme uvědomit, že výnosy v jednotlivých sledovaných obdobích jsou navzájem propojené. Platí, že při rozkolísaném vývoji cen není možné udělat prostý aritmetický průměr výnosů, ale je nutné používat geometrický průměr.

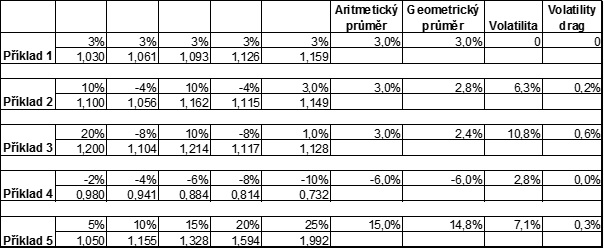

V následující tabulce jsou příklady výnosů aktiv. V prvním příkladu je aktivum (třeba vklad v bance) se stabilním příjmem 3 %. Aritmetický i geometrický průměr jsou stejné. Volatilita výnosů je nula a i volatility drag je také nula. Ve druhém příkladu je už dynamické aktivum, které má v některých obdobích zisk 10 % nebo 3 % a jindy ztrátu 4 %. Aritmetický průměr je také 3 %, ale geometrický průměr je už pouze 2,8 %. Proč? Důvodem je volatilita, která byla na úrovni 6,3 %. Při volatilitě vždy vzniká volatility drag. Ten lze vypočíst jako rozdíl aritmetického a geometrického průměru nebo přibližně určit jednoduchým výpočtem: polovina umocněné volatility.

Ve třetím příkladu jsou pak použité ještě větší výkyvy cen. Aritmetický průměr je pořád 3 %, ale geometrický už pouze 2,4 %. Volatilita je 10,8 % a volatility drag je 0,6 %.

Ve čtvrtém příkladu je situace, kdy ztráta každý rok narůstá. Logicky se jedná o nejhorší scénář. Schválně je v modelu nárůst ztráty o 2 procentní body, takže aritmetický i geometrický průměr jsou stejné. Volatilita je pouze 2,8 % a volatility drag je nula. Pokud bychom se podívali pouze na volatilitu a srovnali příklad č. 4 třeba s příkladem č. 2, tak bychom mohli dospět k paradoxnímu závěru, že příklad č. 4 je méně rizikový než příklad č. 2. Selským rozumem ale vidíme, že příklad 4 stále ztrácí, ale ztrácí „spořádaně“ bez volatility.

Na příkladu č. 5 je opačná situace. Výnosy v každém období stabilně rostou. Díky tomu jsou aritmetický i geometrický průměr velmi podobné a volatilita je nízká.

Z uvedených příkladů je patrné, že volatilita jako parametr rizika má mnoho omezení. Proto vznikla řada dalších indikátorů, jako je kupříkladu sharpův poměr. Ten vyjadřuje rizikově očištěné výnosy. Příklad 4 by měl logicky nejhorší výsledek dle tohoto poměru. Nebo lze sledovat maximální pokles hodnoty, dobu zotavení, volatilitu pouze poklesů hodnoty či mnoho dalších indikátorů.

U akcií je dlouhodobý průměr kolem 15 % ročně s tím, že v krizích vyskočila volatilita i nad 30 % p.a.. U dluhopisů je volatilita výnosů kolem 4 %, i když je pravda, že v uplynulých letech stoupla i na 10 % p.a..

Tržní volatilita a chování investorů

V roce 2023 vypublikovala poradenská společnost EY výsledky průzkumu mezi movitými investory. Mimo jiné zjistila, že 57 % respondentů se cítila nepřipravená dosáhnout své finanční cíle zejména kvůli volatilitě trhů. Taktéž zjistila, že 73 % respondentů mění své investiční chování při poklesu hodnoty portfolia. Velký zájem mezi respondenty byl o defensivní strategie, případně o přístupy snižující riziko. 33 % respondentů se rozhodla přesunout více peněz do vkladů v bankách.

V roce 2022 propadly ceny akcií i dluhopisů. Teď v roce 2024 při rekordně vysokých cenách akcií můžeme zpětně říct, že defenzivní přístup na počátku roku 2023 nebyl nejlepší strategie. Ale v tom období těsně po propadech cen akcií byly investoři velmi nervózní stejně jako v jiných krizích v minulosti. Toto emocemi poháněné chování investorů se pravidelně opakuje.

Studie také zjistila, že při zvýšené tržní volatilitě jsou zejména mladí investoři ochotní alokovat více kapitálu do aktivních strategií. Zároveň jsou ochotní měnit správce kapitálu či obchodníky s cennými papíry.

Volatilita hodnoty aktiv tedy zásadně mění chování investorů. I když finanční poradci mohou s klientem podrobně projít jeho situaci, nastavit mu portfolio a namodelovat očekávané výnosy včetně potenciálních poklesů, tak s největší pravděpodobní budou investoři při poklesech cen hledat jiné cesty. Málokterý investor dodržuje zvolenou strategii dlouhodobě.

Volatilita je parametr, který je vhodné zahrnout do analýzy

Následující obrázek ukazuje celkové desetileté zhodnocení investice do akcií Tesla a pak do ETF fondů QQQ (1 x Nasdaq 100), QLD (2 x Nasdaq100) a TQQQ (3 x Nasdaq100). Jednotlivé akcie a pochopitelně i pákové ETF mohou mít daleko vyšší volatilitu než obecný akciový index. Při výběru aktiv je tak nutné sledovat očekávaný výnos, volatilitu a očekávanou změnu těchto parametrů. Pokud z analýzy vychází, že je velmi pravděpodobné zvýšení výnosů a pokles volatility, tak se investoři nemusí bát nakoupit i velmi rizikové instrumenty. U všech akcií a ETF platí, že ztráta může být maximálně 100 %. Zhodnocení se ale může pohybovat ve stovkách až tisících procent.

Pro doplnění ještě vývoj historické volatility zmíněných čtyř titulů. Korelace byla značná. Jiné jsou úrovně volatility. Zajímavé je, že akcie Tesla mají teď vyšší volatilitu než trojnásobně napákovaný index na technologické akcie.

Finanční instrumenty lze obchodovat u brokerů, kterým jsme se věnovali v analýzách: LYNX Broker (analýza ZDE), Saxo Bank (analýza ZDE), XTB (analýza ZDE), Interactive Brokers (analýza ZDE), RoboMarkets (analýza ZDE), eToro (analýza ZDE). Velmi jednoduché je založení účtu u roboadvisory Portu (analýzy ZDE a ZDE), kde lze začít s budováním portfolia pomocí ETF bez předešlých zkušeností s investováním. Noví investoři mají u Portu 3 měsíce bez poplatku za správu, pokud se registrují přes tento odkaz. Alternativně lze založit spravovaná portfolia SaxoSelect (analýza ZDE).

Disclaimer:

Investice v sobě obsahují riziko a není zaručena návratnost původně investované částky. Vysoké riziko je především u produktů, které využívají finanční páku. Současná ani očekávaná výkonnost nezaručuje výkonnost budoucí. Veškeré informace uvedené v tomto článku nebo na portále Finlord.cz mají pouze informační charakter a neslouží jako investiční doporučení dle zákona č. 256/2004 Sb. o podnikání na kapitálovém trhu. Při zpracování informací čerpá skupina Finlord údaje z veřejných, důvěryhodných zdrojů a vynaložila přiměřenou péči, aby informace nebyly nepravdivé či zavádějící, nicméně nikterak nezaručuje jejich správnost a neměnnost. Zde uvedené informace neslouží jako nabídka nebo výzva k nákupu či prodeji finančních instrumentů ani nejsou návrhem na uzavření smlouvy. Portál finlord.cz má uzavřené partnerství s některými společnostmi, které jsou zmíněné v obsahu portálu. Pokud čtenář použije odkaz směřující na web partnera, můžeme získat provizi, která ale čtenáře nic nestojí. Provize slouží pro další zvýšení kvality obsahu. Skupina důsledně dbá na to, aby provize nijak neovlivnila objektivitu prezentovaných informací.

10.4.2024

5 min.

Mohlo by Vás zajímat:

Zbytek roku bude zajímavý na trzích i v rámci novinek u XTB, říká Vladimír Holovka

Vladimír Holovka z XTB: do konce roku 2024 představíme nové instrumenty, produkty a vylepšíme ...

Více informací26.7.2024

4 min.

Jak fungují meme coiny? Poznejte blíže tento fenomén

Meme coiny představují druh kryptoměn, které byly zpravidla vytvořeny pouze jako vtip, a neslouží ...

Více informací25.7.2024

4 min.

Recenze Dluhopisomat (2024): splátky přichází pravidelně, nabídka je široká

Na dluhopisovém portále Dluhopisomat inzerující emitenti nabízí pečlivě prověřené a zpravidla ...

Více informací25.7.2024

4 min.

Napsat komentář