Jaké výnosy lze očekávat od investice do akcií

8.7.2021

3 min.

Jaké výnosy lze očekávat od investice do akcií ročně? Jaké výnosy očekávají finanční profesionálové a jaké drobní investoři?

Přihlaste se do newsletteru a získejte nejenom novinky, ale i seriál dalších podrobných analýz. Sledujte nás také na Twitteru a Facebooku, ať nezmeškáte žádnou novinku.

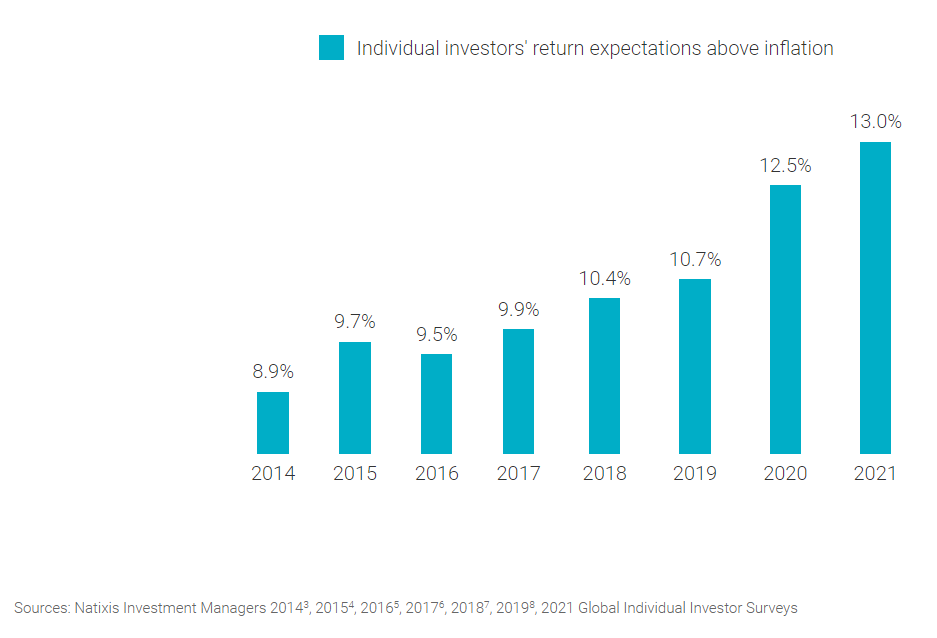

V minulém roce jsme zažili na akciových trzích nejrychlejší propad v historii a následně nejrychlejší návrat nahoru. Dvouciferné výnosy v roce 2020, vakcinace a vyhlídky na znovuotevření globálních ekonomik přispívají k vlně optimismu mezi drobnými investory, a tedy k velkým očekáváním od investice do akcií. Podle průzkumu Natixis investoři očekávají i po pandemii dvouciferné výnosy od investice do akcií. Tento rok očekávají v průměru globálně drobní investoři dosažení výnosů na úrovni 13 %.

Z dlouhodobého hlediska pak v průměru globálně drobní investoři očekávají, že budou generovat výnosy na úrovni 14,5 % p.a.. Nicméně očekávání drobných investorů se podstatně liší od očekávání finančních profesionálů, kteří očekávají dlouhodobé výnosy na úrovni 5,3 % p.a.. Výsledkem tedy je rozdíl v globálních očekáváních ve výši 174 %, což je o 53procentních bodů více než v roce 2020.

Pokud jde o jednotlivé regiony, tak v Latinské Americe můžeme pozorovat největší rozdíly v očekávání drobných investorů a očekávání finanční profesionálů. V Mexiku očekávají drobní investoři výnosy na úrovni 16,2 % p.a. a finanční profesionálové pak očekávají 4,6 % p.a., v Kolumbii a Peru 16,6 % p.a. vs. 5,3 % p.a., v Chile 16,4 % p.a. oproti 6 % p.a. a Argentině a Uruguayi 15 % p.a. oproti 5,5 % p.a..

Italští drobní investoři očekávají výnosnost 11,6 % p.a., přičemž finanční profesionálové očekávají výnosnost 3,8 % p.a.. Drobní investoři ve Velké Británii očekávají 14,1 % p.a. a finanční profesionálové očekávají výnosnost 4,6 % p.a.. Ve Francii je pak očekávání drobných investorů trochu nižší na úrovni 12,1 % p.a., přičemž finanční profesionálové očekávají výnosnost 4,7 % p.a.. a v Německu je očekávání drobných investorů na úrovni 10,7 % p.a. oproti finančním profesionálům 4,9 % p.a..

Američtí drobní investoři mají dlouhodobé očekávání výnosů na úrovni 17,5 %, přičemž finanční profesionálové očekávají výnosnost na úrovni 6,7 % ročně a v Kanadě je pak očekávání 11,2 % p.a. oproti 5,1 % p.a..

V tomto kontextu se stačí jenom podívat na obrácený forward P/E poměr pro S&P 500 neboli E/P, který ukazuje zisky v nejbližším roce, a právě ten je nyní na úrovni 4,7 % (zisková výnosnost). Aby bylo možné očekávat výnosy vyšší než 17 % p.a. na akciových trzích, tak by musela růst americká ekonomika velmi vysokým tempem více než 5 % ročně.

Je potřeba si uvědomit, že minulý rok byl velmi ojedinělý, co se týče rekonvalescence akciových trhů, neboť s nástupem pandemie došlo posléze k enormním stimulům ze strany vlád a centrálních bank. Před pandemií trvaly poklesy i rekonvalescence akciových trhů několik měsíců až spíše několik let. A dlouhodobé výnosy se na akciových trzích pohybovaly v průměru na úrovni 8 % p.a..

Samozřejmě v krátkodobém výhledu nelze obecně opomíjet ani riziko pomalého a nerovnoměrného ekonomického oživení. Dále se do výhledu promítá inflace, omezení nákupů ze strany centrálních bank a úrokové sazby. Po rekordních veřejných výdajích, které měly za cíl zmírnit negativní dopad pandemie na ekonomiky, by investoři měli chápat jako potenciální riziko také zvyšování daní. To vše může vyvolat zvýšenou volatilitu na akciových trzích.

Akcie firem mohou investoři nakupovat u brokerů. K dispozici jsou i ETF. Kvůli diverzifikaci investičních účtů je vhodné mít více brokerů. Investiční portfolio si můžete tvořit kupříkladu u Lynx (analýza ZDE), Saxo Bank (analýza ZDE), XTB (analýza ZDE), RoboMarkets (analýza ZDE). Velmi jednoduché je založení účtu u roboadvisory Portu (analýzy ZDE a ZDE), kde lze velmi jednoduše začít s budováním portfolia pomocí ETF bez předešlých zkušeností s investováním. Noví investoři mají u Portu 3 měsíce bez poplatku za správu, pokud se registrují přes tento odkaz. Alternativně lze založit spravovaná portfolia SaxoSelect (analýza ZDE).

Pro investory jsme připravili i rozbor tvorby portfolia z ETF, kde jsou popsané všechny postupy a nástroje pro vytvoření robustního finančního zázemí. Zároveň je ve školení rozbor daňové optimalizace, která dokáže ušetřit nemalé prostředky. Školení je postavené na reálných výpočtech a příkladech.

Disclaimer:

Investice v sobě obsahují riziko a není zaručena návratnost původně investované částky. Vysoké riziko je především u produktů, které využívají finanční páku. Současná ani očekávaná výkonnost nezaručuje výkonnost budoucí. Veškeré informace uvedené v tomto článku nebo na portále Finlord.cz mají pouze informační charakter a neslouží jako investiční doporučení dle zákona č. 256/2004 Sb. o podnikání na kapitálovém trhu. Při zpracování informací čerpá skupina Finlord údaje z veřejných, důvěryhodných zdrojů a vynaložila přiměřenou péči, aby informace nebyly nepravdivé či zavádějící, nicméně nikterak nezaručuje jejich správnost a neměnnost. Zde uvedené informace neslouží jako nabídka nebo výzva k nákupu či prodeji finančních instrumentů ani nejsou návrhem na uzavření smlouvy. Portál finlord.cz má uzavřené partnerství s některými společnostmi, které jsou zmíněné v obsahu portálu. Pokud čtenář použije odkaz směřující na web partnera, můžeme získat provizi, která ale čtenáře nic nestojí. Provize slouží pro další zvýšení kvality obsahu. Skupina důsledně dbá na to, aby provize nijak neovlivnila objektivitu prezentovaných informací.

8.7.2021

3 min.

Mohlo by Vás zajímat:

Páková strategie od roku 1885: je možné zhodnocení přes 17 % p.a.?

Páka umí výrazně navyšovat výnosy, ale i riziko. Strategie zaměřená na odfiltrování volatility a ...

Více informací11.7.2025

4 min.

Německý akciový index DAX: informace, graf a jak investovat

Podívejte se na německý akciový index DAX, který zahrnuje 40 největších veřejně obchodovaných ...

Více informací10.7.2025

5 min.

Technologické akcie si připsaly zhodnocení 687 571 %

Technologické akcie v USA si od roku 1950 připsaly zhodnocení 687 571 %. Investice 1000 USD do ...

Více informací9.7.2025

4 min.

Napsat komentář