Největší správci ETF na světě

24.5.2022

6 min.

Popularita ETF (Exchange traded fund, burzovně obchodovaný fond) stále roste. Údaje ETFGI ukazují, že jenom letos do konce dubna přiteklo celosvětově do ETF 337 miliard dolarů. Z velké části byl tento kapitál z aktivně spravovaných investičních fondů. ETF a ETP (exchange traded products) už spravují 10 bilionů dolarů. A nebýt současného poklesu cen akcií a dluhopisů, tak by objem aktiv převyšoval 11 bilionů. ETF jsou většinou nastavené jako pasivní fondy, kterých cílem je co nejvěrněji kopírovat zvolený benchmark. Nicméně i ETF potřebují svého správce. O které firmy se jedná? Mohou i pomocí pasivních fondů ovlivňovat dění na finančních trzích?

S ETF se investoři určite setkali u roboadvisory Portu (analýzy ZDE a ZDE), kde lze velmi jednoduše začít s budováním portfolia bez předešlých zkušeností s investováním. Noví investoři mají u Portu 3 měsíce bez poplatku za správu, pokud se registrují přes tento odkaz.

Přihlaste se do newsletteru a získejte nejenom novinky, ale i seriál dalších podrobných analýz. Sledujte nás také na X (Twitteru) a Facebooku, ať nezmeškáte žádnou novinku.

Tři největší správci ovládají 60 % trhu s ETF

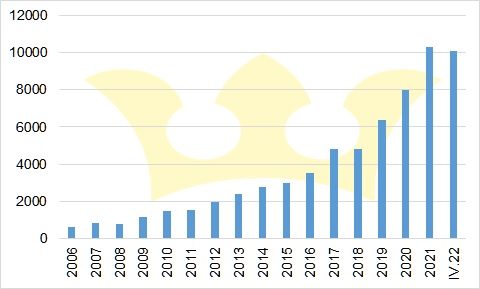

Před patnácti lety se objem majetku v ETF pohyboval řádově ve stovkách miliard dolarů. V minulém roce byla pokořena hranice 10 bilionů dolarů, viz následující obrázek. Z přibližně 800 různých produktů se ekosystém rozrostl na 10 000 produktů. V USA už obchodování s ETF tvoří čtvrtinu denního objemu obchodování na akciových trzích. Investoři si skutečně mají z čeho vybrat od nízkonákladových indexových ETF, přes sektorové až po aktivně řízené ETF. Přítok kapitálu do ETF bude zcela jistě pokračovat s růstem příjmů domácností a přesunem kapitálu z aktivních do pasivních fondů.

Největším správcem ETF na světě je společnost BlackRock (patří pod ní zejména iShares fondy). Ta v amerických ETF spravuje 2,4 bilionu USD. V Evropě pak spravuje 615 miliard EUR. Na druhém místě je v USA s více než 2 bilióny pod správou v ETF společnost Vanguard, která začala jako první masivně propagovat indexové fondy. Třetím největším správcem je State Street Global Advisors. Tito tři správci prakticky ovládají 60 % aktiv globálně spravovaných v ETF.

Investiční procesy uvedených velkých správců ETF jsou na velmi vysoké úrovni. Investoři se vůbec nemusí bát o bezpečí prostředků. S nástupem ETF a pasivního investování ale vzrostly jiné problémy, a to na úrovni struktury trhu. U devíti z deseti akcií v USA je největším akcionářem jedna z trojice Blackrock, Vanguard či SSGA. Tito tři giganti celkem ovládají 43 % aktiv všech investičních fondů v USA, spravují nejenom ETF, ale i podílové fondy či aktiva institucionálních investorů. V průměru drží společně na každé obchodované akcii v USA více než 15 % podíl. U některých společností drží dohromady více než 30 % akcií. Blackrock mimo jiné spravuje i aktiva ČNB.

Kritické pohledy na koncentraci moci několika správců ETF

Jelikož mají dominantní správci investičních fondů tak velký vliv na finanční trhy, tak oprávněně vznikly obavy, jestli vykonávají akcionářská práva dostatečně efektivně a ve prospěch svých klientů. Přechod k pasivní formě investování má dopad na fungování akciových trhů. Z hlediska obchodování nastal přesun k vyššímu objemu obchodování v závěrečné aukci burzovního dne. ETF, které sledují benchmark, se tak snaží minimalizovat tracking error. Nicméně tím, jak se likvidita přesouvá na konec dne, ubývá likvidita v průběhu obchodního dne. Při nedostatečné likviditě jsou větší pohyby cen při uveřejnění nových významných informací. Mezi ně patří mimo jiné makroekonomické statistiky, jako jsou informace o zaměstnanosti, inflaci či měnověpolitická rozhodnutí. Obchodní spready v čase zveřejnění těchto informací se značně rozšířily a naopak poklesly objemy čekajících objednávek.

Dokonce i sám Jack Bogle, který založil Vanguard, prohlásil, že největším rizikem pasivního investičního managementu je monopolizace hlasovacích práv do rukou několika správců aktiv. Na kritiku ohledně koncentrace hlasovacích práv jako první zareagovala společnost BlackRock. Ta umožní nejdříve svým institucionálním klientům, aby vyjádřili svůj hlas, který pak BlackRock uplatní na hlasování u dané společnosti. Zatím se tato možnost týká 40 % z 4,8 bilionu USD aktiv, které BlackRock spravuje. Další velcí správci aktiv k tomuto kroku pravděpodobně také přistoupí a časem by tato možnost měla být zpřístupněna i retailovým klientům. Nicméně neočekává se velká změna v procesech hlasování. Při pasivním investování instituce i drobní investoři moc hlasování neřeší, i když danou možnost mají k dispozici.

Význam ETF bude určitě nadále stoupat, jelikož výhody jsou výraznější než potenciální nevýhody. Kapitál bude přitékat především k největším správcům fondů, jelikož jejich produkty jsou nejznámější. Menší správci pak budou konkurovat produktovými inovacemi a tematickými ETF.

Investoři mohou obchodovat akcie a ETF u brokerů, kterým jsme se věnovali v analýzách: Interactive Brokers (analýza ZDE), Lynx (analýza ZDE), Saxo Bank (analýza ZDE), XTB (analýza ZDE), RoboMarkets (analýza ZDE). Velmi jednoduché je založení účtu u roboadvisory Portu (analýzy ZDE a ZDE), kde lze velmi jednoduše začít s budováním portfolia pomocí ETF bez předešlých zkušeností s investováním. Noví investoři mají u Portu 3 měsíce bez poplatku za správu, pokud se registrují přes tento odkaz. Alternativně lze založit spravovaná portfolia SaxoSelect (analýza ZDE).

Disclaimer:

Investice v sobě obsahují riziko a není zaručena návratnost původně investované částky. Vysoké riziko je především u produktů, které využívají finanční páku. Současná ani očekávaná výkonnost nezaručuje výkonnost budoucí. Veškeré informace uvedené v tomto článku nebo na portále Finlord.cz mají pouze informační charakter a neslouží jako investiční doporučení dle zákona č. 256/2004 Sb. o podnikání na kapitálovém trhu. Při zpracování informací čerpá skupina Finlord údaje z veřejných, důvěryhodných zdrojů a vynaložila přiměřenou péči, aby informace nebyly nepravdivé či zavádějící, nicméně nikterak nezaručuje jejich správnost a neměnnost. Zde uvedené informace neslouží jako nabídka nebo výzva k nákupu či prodeji finančních instrumentů ani nejsou návrhem na uzavření smlouvy. Portál finlord.cz má uzavřené partnerství s některými společnostmi, které jsou zmíněné v obsahu portálu. Pokud čtenář použije odkaz směřující na web partnera, můžeme získat provizi, která ale čtenáře nic nestojí. Provize slouží pro další zvýšení kvality obsahu. Skupina důsledně dbá na to, aby provize nijak neovlivnila objektivitu prezentovaných informací.

24.5.2022

6 min.

Mohlo by Vás zajímat:

Nejvýkonnější ETF fondy od začátku roku 2025. Kam investovat?

Podívejte se na nejvýkonnější ETF fondy od začátku roku 2025 a kam investovat.

Více informací27.5.2025

3 min.

Jak ochránit své investice před hackery: 5 klíčových kroků

V článku se dozvíte 5 klíčových kroků, jak ochránit své investice a minimalizovat riziko ztráty ...

Více informací26.5.2025

4 min.

Zaostřeno na zisky: Magnificent 7 akcie vs celý index S&P 500

Magnificent 7akcie přinesly investorům obrovské zisky. Důvodem byl jejich nadprůměrný růst tržeba ...

Více informací23.5.2025

4 min.

Napsat komentář