Ohodnocení akciových sektorů po propadu

26.1.2022

3 min.

Jak se vyvíjí ohodnocení akciového indexu S&P 500 a akciových sektorů podle forward P/E poměru? Které sektory jsou relativně levně ohodnoceny a které naopak draze.

Přihlaste se do newsletteru a získejte nejenom novinky, ale i seriál dalších podrobných analýz. Sledujte nás také na Twitteru a Facebooku, ať nezmeškáte žádnou novinku.

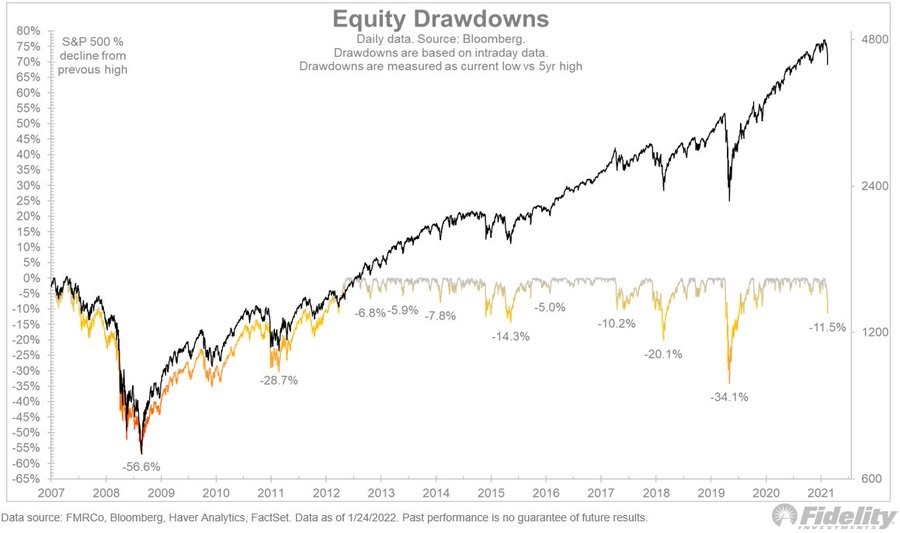

Následující graf ukazuje propady na akciovém indexu S&P 500. Index S&P 500 propadl v lednu od svého vrcholu o 11,5 %. Díky poklesu se snížilo také ohodnocení.

Forward P/E poměřuje aktuální cenu akcie s očekávaným ziskem na akcii na nejbližší 4 čtvrtletí. Forward P/E ilustruje tedy odhad.

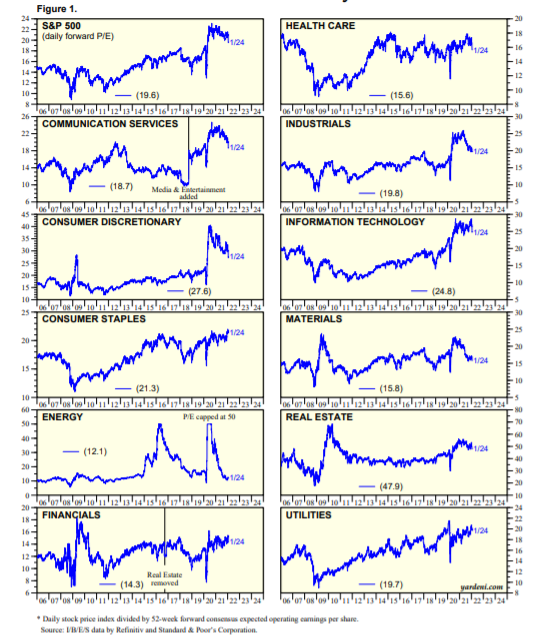

Následující obrázek ukazuje současné ohodnocení celého akciového indexu S&P 500 a jednotlivých sektorů v rámci S&P 500 dle forward P/E. Relativně levně je ohodnocen sektor energií, jenž má forward P/E na úrovni 12,1, sektor financí má forward P/E 14,3, a sektory zdravotnictví a materiálů mají forward P/E na úrovni 15,6 a 15,8.

Na druhé straně jsou realitní společnosti s forward P/E až na téměř 48násobku. Relativně draze je ohodnocený i sektor cyklického zboží (Consumer Disc.), který má forward P/E 27,6, dále sektor informačních technologií a necyklického spotřebního zboží (consumer staples) s forward P/E 24,8 a 21,3.

Celý index S&P 500 má forward P/E na úrovni 19,6, což znamená, že ohodnocení je stále nad dlouhodobým průměrem.

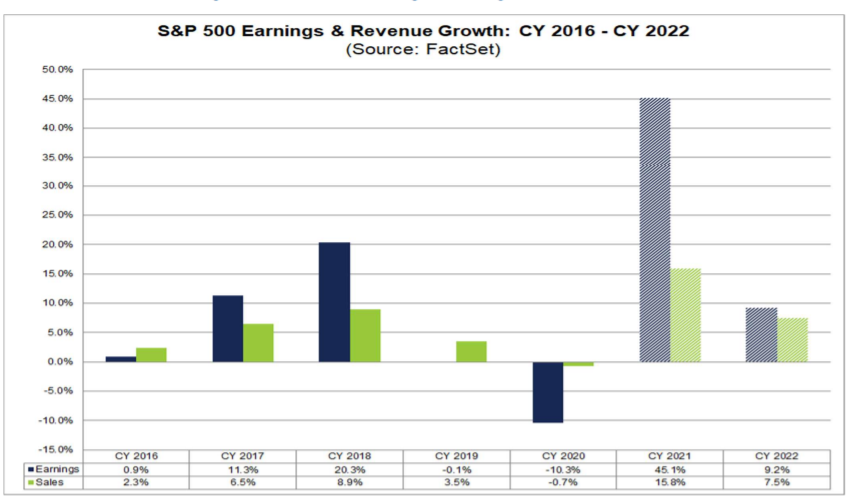

Obrázek níže ukazuje očekávaný růst zisku a tržeb pro rok 2021 a 2022. Odhadovaná meziroční míra růstu zisků pro rok 2021 je 45,1 %, což je nad průměrem za posledních 10 let. Pokud bude 45,1 % finální číslo, tak se bude jednat o rekord v historii statistiky FactSet, která započala v roce 2008. Za neobvyklým vysokým tempem růstu zisků v roce 2021 stojí jednak samotný růst zisků a jednak také tato nadprůměrná míra růstu je důsledkem nižší srovnávací základny v roce 2020 v důsledku negativního dopadu pandemie. Pro rok 2022 se pak po takovém nárůstu očekává nižší tempo růstu jak tržeb, tak i zisků.

Akcie a ETF lze nakupovat u brokerů, kterým jsme se věnovali v analýzách: Interactive Brokers (analýza ZDE), Lynx (analýza ZDE), Saxo Bank (analýza ZDE), XTB (analýza ZDE), RoboMarkets (analýza ZDE). Velmi jednoduché je založení účtu u roboadvisory Portu (analýzy ZDE a ZDE), kde lze velmi jednoduše začít s budováním portfolia pomocí ETF bez předešlých zkušeností s investováním. Noví investoři mají u Portu 3 měsíce bez poplatku za správu, pokud se registrují přes tento odkaz. Alternativně lze založit spravovaná portfolia SaxoSelect (analýza ZDE).

Disclaimer:

Investice v sobě obsahují riziko a není zaručena návratnost původně investované částky. Vysoké riziko je především u produktů, které využívají finanční páku. Současná ani očekávaná výkonnost nezaručuje výkonnost budoucí. Veškeré informace uvedené v tomto článku nebo na portále Finlord.cz mají pouze informační charakter a neslouží jako investiční doporučení dle zákona č. 256/2004 Sb. o podnikání na kapitálovém trhu. Při zpracování informací čerpá skupina Finlord údaje z veřejných, důvěryhodných zdrojů a vynaložila přiměřenou péči, aby informace nebyly nepravdivé či zavádějící, nicméně nikterak nezaručuje jejich správnost a neměnnost. Zde uvedené informace neslouží jako nabídka nebo výzva k nákupu či prodeji finančních instrumentů ani nejsou návrhem na uzavření smlouvy. Portál finlord.cz má uzavřené partnerství s některými společnostmi, které jsou zmíněné v obsahu portálu. Pokud čtenář použije odkaz směřující na web partnera, můžeme získat provizi, která ale čtenáře nic nestojí. Provize slouží pro další zvýšení kvality obsahu. Skupina důsledně dbá na to, aby provize nijak neovlivnila objektivitu prezentovaných informací.

26.1.2022

3 min.

Mohlo by Vás zajímat:

Nejvýkonnější ETF fondy od začátku roku 2025. Kam investovat?

Podívejte se na nejvýkonnější ETF fondy od začátku roku 2025 a kam investovat.

Více informací27.5.2025

3 min.

Jak ochránit své investice před hackery: 5 klíčových kroků

V článku se dozvíte 5 klíčových kroků, jak ochránit své investice a minimalizovat riziko ztráty ...

Více informací26.5.2025

4 min.

Zaostřeno na zisky: Magnificent 7 akcie vs celý index S&P 500

Magnificent 7akcie přinesly investorům obrovské zisky. Důvodem byl jejich nadprůměrný růst tržeba ...

Více informací23.5.2025

4 min.

Napsat komentář