Čistý zisk má nejvyšší vliv na zhodnocení akcií

5.9.2022

5 min.

Dlouhodobé zhodnocení akcií je v případě USA trhu na úrovni 10 % p.a.. Díky čemu se ale toto zhodnocení generuje? Statistiky ukazují, že stěžejní je růst zisků. To není překvapivé, jelikož při držbě akcií získávají investoři podíl na zisku, které dané firmy generují. A co růst tržeb nebo růst velikosti aktiv?

Přihlaste se do newsletteru a získejte nejenom novinky, ale i seriál dalších podrobných analýz. Sledujte nás také na X (Twitteru) a Facebooku, ať nezmeškáte žádnou novinku.

Pro zhodnocení akcií je růst zisků klíčový

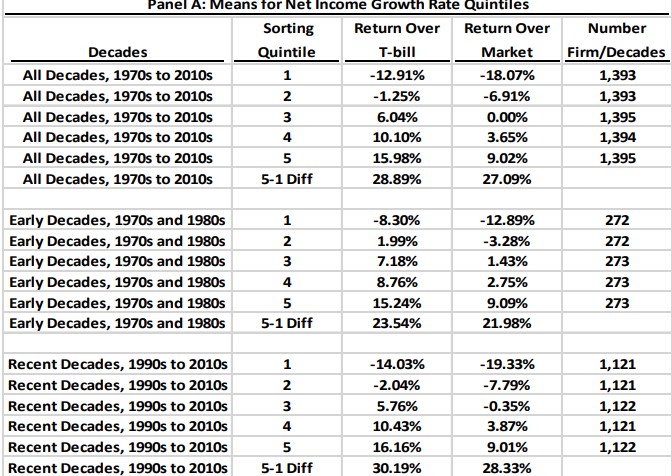

Hendrik Bessembinder, který se věnuje dlouhodobému rozboru zhodnocení akciových trhu, prozkoumal, jaký má vliv růst zisků, tržeb a velikosti aktiv na zhodnocení akcií. Použil údaje o amerických akciích od ledna 1970 do prosince 2019, přičemž se zaměřil jenom na akcie s tržní kapitalizací více než 500 milionů USD (inflačně očištěnou). Výsledky jsou po dekádách a firmy jsou rozdělené do kvintilů (po 20 % od těch s nejnižším růstem zisků po ty s nejvyšším růstem zisků). Následující tabulka ukazuje, že první kvintil, tedy 20 % s nejnižším růstem zisků, měl anualizovanou podvýkonnost oproti trhu na úrovni 18,07 %. Naopak pátý kvintil (20 % s nejvyšším růstem zisků) měl nadvýkonnost 9,02 % p.a.. Výsledky měly takovýto charakter v 70. a 80. letech i v posledních třech dekádách (Return Over T-Bill je anualizovaná výnosnsot pod/nad výnosy pokladničních poukázek, Return Over Market je anualizovaná výnosnost pod/nad výnosnost trhu).

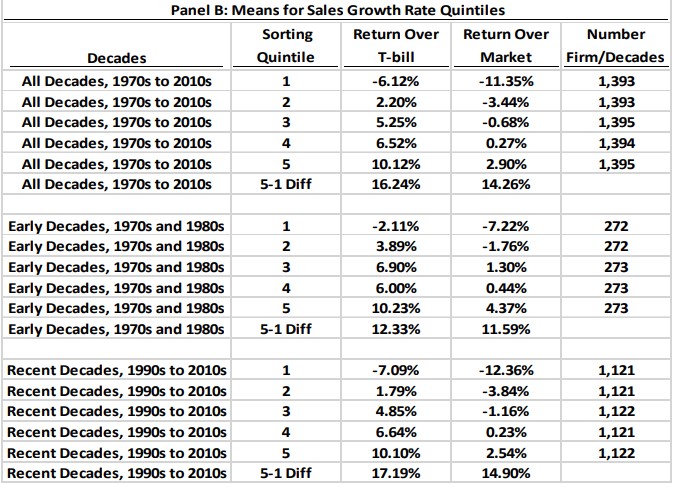

To samé srovnání vytvořil i pro růst tržeb. Společnosti s vyšším růstem tržeb dosáhly nadvýkonnost, i když rozdíl oproti společnostem s nižším růstem už nebyl tak jednoznačný jako u růstu zisků.

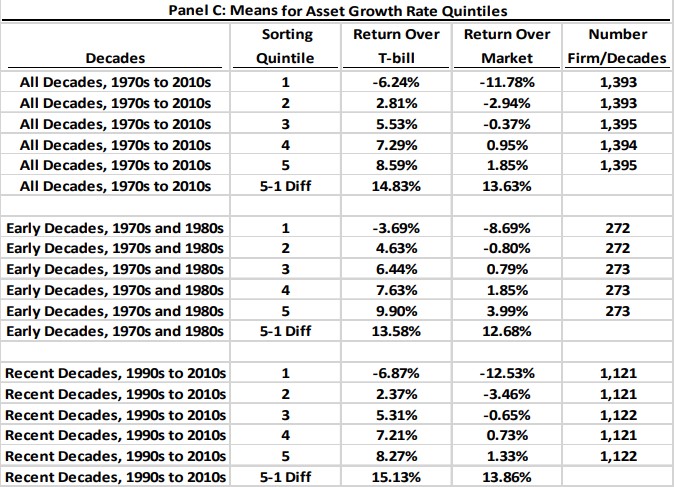

A také u růstu aktiv byla patrná nadvýkonnost akcií s vyšších růstových kvintilů.

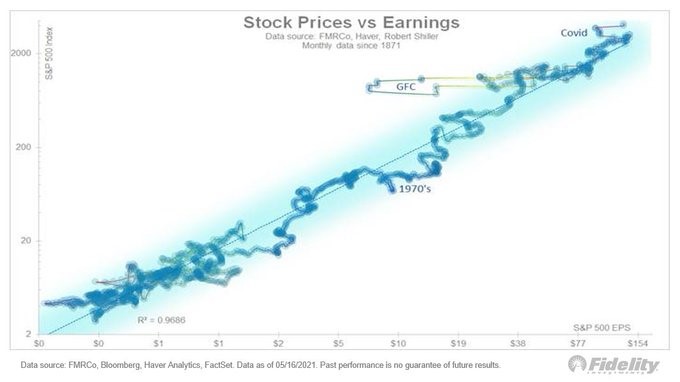

Uvedené statistiky potvrzují, že pro investory je důležité vyhledávat zejména ty společnosti, u kterých lze očekávat další nadprůměrný nárůst zisků. V dlouhém období mají zisky na akcii téměř perfektní korelaci s vývojem cen akcií, viz následující obrázek, kde je na ose X zisk na akcií v indexu S&P 500 a na ose Y je hodnota indexu. Odchylky od dlouhodobého trendu ale nastávají, viz kupříkladu energetická krize v 70. letech, Velká finanční krize, či covidová krize.

Samozřejmě je nutné myslet na ohodnocení. I skvělá společnosti s vysokým růstem zisků se může při drahém nákupu proměnit v nevýhodnou investici.

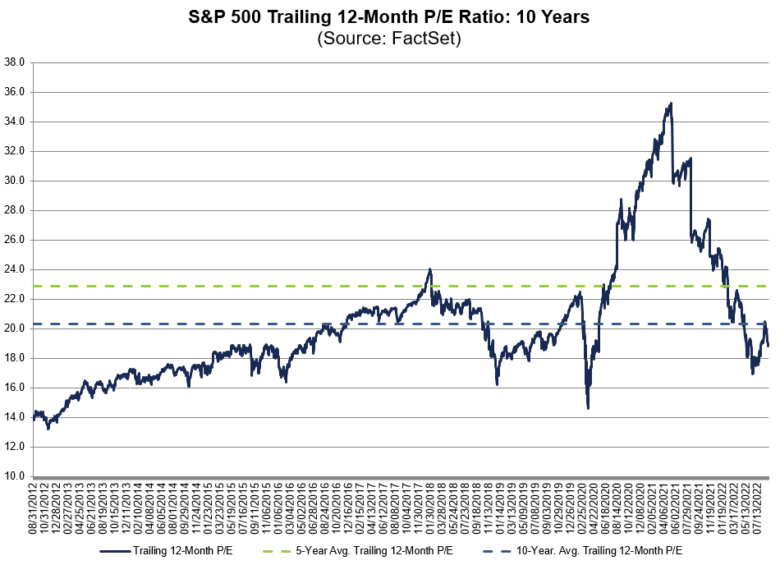

Aktuálně je celý index S&P 500 mírně podprůměrně ohodnocený. Pokles cen o dalších 10 až 15 % by způsobil snížení ohodnocení na výrazně podprůměrné úrovně.

Investoři mohou obchodovat akcie a ETF u brokerů, kterým jsme se věnovali v analýzách: Interactive Brokers (analýza ZDE), Lynx (analýza ZDE), Saxo Bank (analýza ZDE), XTB (analýza ZDE), RoboMarkets (analýza ZDE). Velmi jednoduché je založení účtu u roboadvisory Portu (analýzy ZDE a ZDE), kde lze velmi jednoduše začít s budováním portfolia pomocí ETF bez předešlých zkušeností s investováním. Noví investoři mají u Portu 3 měsíce bez poplatku za správu, pokud se registrují přes tento odkaz. Alternativně lze založit spravovaná portfolia SaxoSelect (analýza ZDE).

Disclaimer:

Investice v sobě obsahují riziko a není zaručena návratnost původně investované částky. Vysoké riziko je především u produktů, které využívají finanční páku. Současná ani očekávaná výkonnost nezaručuje výkonnost budoucí. Veškeré informace uvedené v tomto článku nebo na portále Finlord.cz mají pouze informační charakter a neslouží jako investiční doporučení dle zákona č. 256/2004 Sb. o podnikání na kapitálovém trhu. Při zpracování informací čerpá skupina Finlord údaje z veřejných, důvěryhodných zdrojů a vynaložila přiměřenou péči, aby informace nebyly nepravdivé či zavádějící, nicméně nikterak nezaručuje jejich správnost a neměnnost. Zde uvedené informace neslouží jako nabídka nebo výzva k nákupu či prodeji finančních instrumentů ani nejsou návrhem na uzavření smlouvy. Portál finlord.cz má uzavřené partnerství s některými společnostmi, které jsou zmíněné v obsahu portálu. Pokud čtenář použije odkaz směřující na web partnera, můžeme získat provizi, která ale čtenáře nic nestojí. Provize slouží pro další zvýšení kvality obsahu. Skupina důsledně dbá na to, aby provize nijak neovlivnila objektivitu prezentovaných informací.

5.9.2022

5 min.

Mohlo by Vás zajímat:

Bydlení v Evropské unii: ČR patří k těm dražším zemím

Bydlení v Evropské unii čelí krizi, neboť ceny rostou rychleji než příjmy. Podívejte se na data a ...

Více informací14.1.2026

5 min.

Jaké výnosy dosáhnou akcie v roce 2026? -10 % nebo +10 %

Akcie přinesly v uplynulých letech vysoké zhodnocení. Jaký výsledek bude v roce 2026? Ohodnocení je ...

Více informací13.1.2026

4 min.

Nečekejte na „správný moment“: 5 rad, jak letos konečně začít s investováním a u čeho vytrvat

Investování už dávno není výsadou profesionálů z Wall Street. Díky moderním technologiím a chytrému ...

Více informací12.1.2026

3 min.

Napsat komentář