Ohodnocení akcií padá, investiční atraktivita roste

18.2.2022

5 min.

Ohodnocení akcií ve světě letos prudce propadlo a u některých sektorů/regionů/tržních segmentů už jsou dosahované podprůměrné úrovně. Důvodem propadu cen akcií jsou obavy z utahování monetární politiky s cílem zkrotit inflaci. Investorům se tak otevírá možnost levně nakupovat kvalitní aktiva.

Přihlaste se do newsletteru a získejte nejenom novinky, ale i seriál dalších podrobných analýz. Sledujte nás také na X (Twitteru) a Facebooku, ať nezmeškáte žádnou novinku.

Ceny technologických akcií padají jako kámen ve vodě

Pod obrovský prodejní tlak se dostaly technologické akcie, což vzhledem k přemrštěnému ohodnocení v uplynulých dvou letech není až tak překvapující. Následující obrázek ukazuje poměr ceny k tržbám u Nasdaq Composite indexu. 2,9 násobek je už výrazně pod předpandemickým maximem. Dlouhodobý průměr je na úrovni 2,3násobku, takže stačí pokles cen o dalších 10-15 procent a tato úroveň může být dosažená.

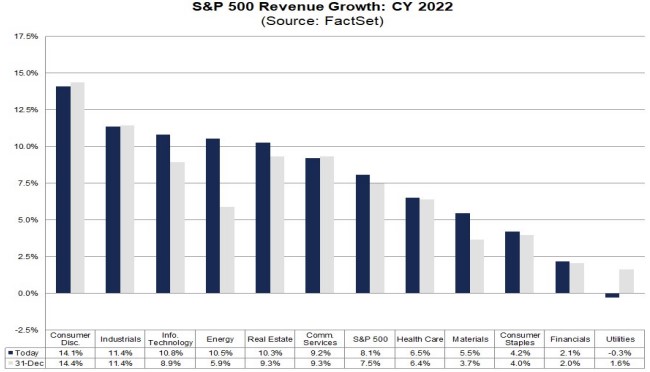

Letos se očekává růst tržeb technologických společností na úrovni 11 %. Jinými slovy, pokud by se ceny akcií nijak nehnuly, tak jenom díky tomuto růstu tržeb by na konci roku bylo ohodnocení dle P/S na úrovni 2,3násobku.

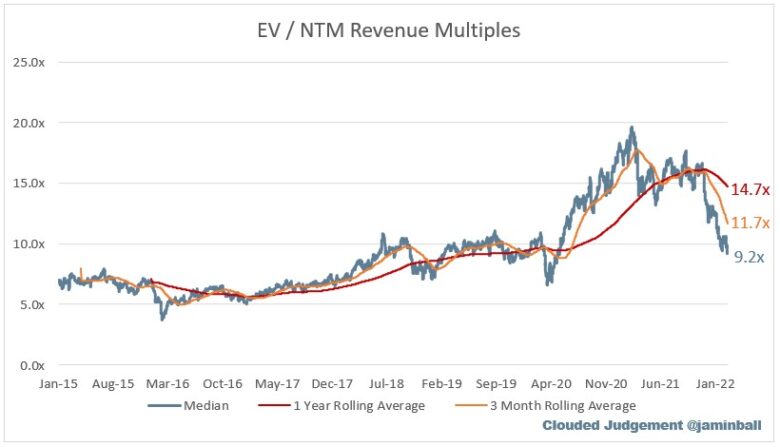

U SaaS (software as a service) společností propadl mediánový EV/tržby na 9,2násobek, což už je hodnota dosahovaná v letech před pandemií. Přitom u SaaS společností se letos čeká růst tržeb o více než 15 %. Bez změny ceny by tak ohodnocení dle uvedného indikátoru bylo na konci roku pod 8násobkem.

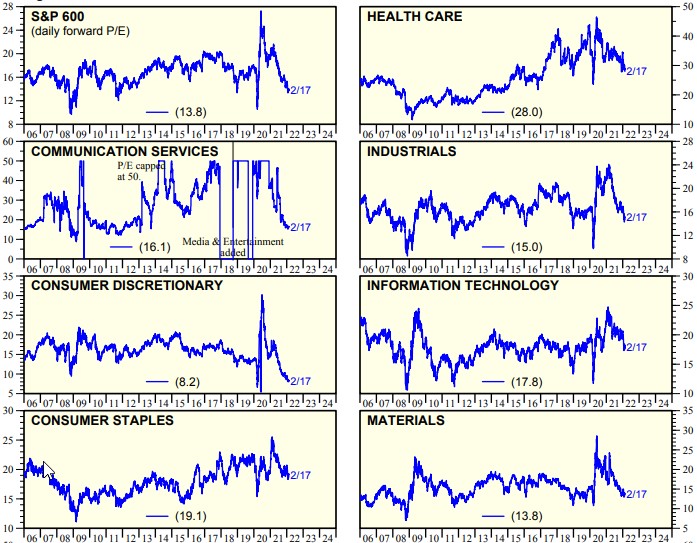

Velmi levně jsou ohodnocené i společnosti s nízkou tržní kapitalizací v USA. P/E dle očekávaných zisků je na 13,8násobku, což už je hodnota dosahovaná v krizích. U některých vybraných sektorů, jako je consumer discretionary (cyklické spotřební zboží), ani nemluvě. Zde se ohodnocení už teď pohybuje na 8,2násobku.

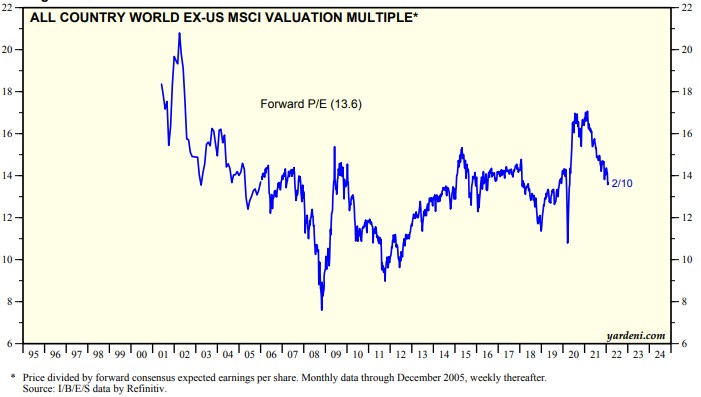

Ohodnocení klesá i mimo USA. Následující obrázek ukazuje forward P/E pro svět mimo USA. 13,6násobek je už na historickém průměru.

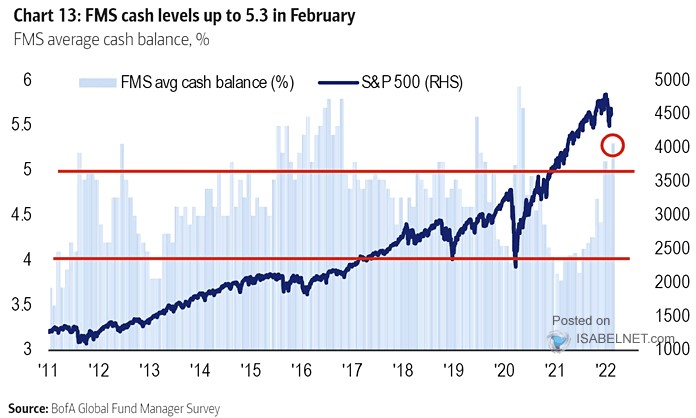

Manažeři investičních fondů jsou dle Bank of America celkem skeptičtí. Následující obrázek ukazuje úroveň hotovosti a vývoj indexu S&P 500. Objem nezainvestovaných prostředků je ve fondech blízko historických maxim.

Čím rychleji se podaří zkrotit inflaci, tím rychleji lze očekávat obnovení silného růstu cen akcií. Každá krize potřebuje určitou hloubku a čas, aby byla překonána. Inflační problémy už sledujeme ve světě přes rok. V nejbližších měsících by měly ceny v ekonomikách nadále stoupat, nicméně už ve druhé polovině roku lze očekávat stabilizaci a postupné opadávání inflačních tlaků.

Současné ohodnocení akcií je už atraktivní. Pokles cen o 10 až 15 % může ještě přijít, ale v kontextu výhledu na další roky by se jednalo jenom o malou korekci.

Do akcií spolehlivých společností investují fondy SLAVIC FUND SICAV a Slavic Capital, ve kterých jsou aplikované dlouhodobě prověřené investiční myšlenky.

Pro investory máme připravený podrobný rozbor strategického nastavení portfolia a investice do ETF, pomocí kterých lze majetek budovat. Sledování jednoduchých pravidel je pak na každém investorovi.

Investoři mohou nakupovat akcie a ETF u brokerů, kterým jsme se věnovali v analýzách: Interactive Brokers (analýza ZDE), Lynx (analýza ZDE), Saxo Bank (analýza ZDE), XTB (analýza ZDE), RoboMarkets (analýza ZDE). Velmi jednoduché je založení účtu u roboadvisory Portu (analýzy ZDE a ZDE), kde lze velmi jednoduše začít s budováním portfolia pomocí ETF bez předešlých zkušeností s investováním. Noví investoři mají u Portu 3 měsíce bez poplatku za správu, pokud se registrují přes tento odkaz. Alternativně lze založit spravovaná portfolia SaxoSelect (analýza ZDE).

Disclaimer:

Investice v sobě obsahují riziko a není zaručena návratnost původně investované částky. Vysoké riziko je především u produktů, které využívají finanční páku. Současná ani očekávaná výkonnost nezaručuje výkonnost budoucí. Veškeré informace uvedené v tomto článku nebo na portále Finlord.cz mají pouze informační charakter a neslouží jako investiční doporučení dle zákona č. 256/2004 Sb. o podnikání na kapitálovém trhu. Při zpracování informací čerpá skupina Finlord údaje z veřejných, důvěryhodných zdrojů a vynaložila přiměřenou péči, aby informace nebyly nepravdivé či zavádějící, nicméně nikterak nezaručuje jejich správnost a neměnnost. Zde uvedené informace neslouží jako nabídka nebo výzva k nákupu či prodeji finančních instrumentů ani nejsou návrhem na uzavření smlouvy. Portál finlord.cz má uzavřené partnerství s některými společnostmi, které jsou zmíněné v obsahu portálu. Pokud čtenář použije odkaz směřující na web partnera, můžeme získat provizi, která ale čtenáře nic nestojí. Provize slouží pro další zvýšení kvality obsahu. Skupina důsledně dbá na to, aby provize nijak neovlivnila objektivitu prezentovaných informací.

18.2.2022

5 min.

Mohlo by Vás zajímat:

Jaké výnosy dosáhnou akcie v roce 2026? -10 % nebo +10 %

Akcie přinesly v uplynulých letech vysoké zhodnocení. Jaký výsledek bude v roce 2026? Ohodnocení je ...

Více informací22.1.2026

4 min.

Berkshire Hathaway bez věštce z Omahy: Konec legendy, nebo nová nákupní příležitost?

Warren Buffett je pro investiční svět tím, čím byl Pelé pro fotbal. Více než půl století dokázal ...

Více informací22.1.2026

4 min.

Americké akcie jsou daleko častěji v růstovém než klesajícím trendu

Americké akcie jsou v portfoliích řady investorů. Průměrné trvání býčího trhu bylo v minulosti 64 ...

Více informací21.1.2026

3 min.

Napsat komentář