Forward P/E poměr a čistá zisková marže

21.10.2021

4 min.

Ohodnocení akcií a akciových indexů se dle forward P/E dostalo na relativně vyšší úrovně s tím, jak Fed spustil masivní kvantitativní uvolňování.

Pokud jde o Forward P/E (Forward Price to Earnings), tak to poměřuje aktuální cenu akcie s očekávaným ziskem na akcii za nejbližší 4 čtvrtletí. Forward P/E je tedy odhad. Oproti tomu standardní P/E vychází z historických dat.

Přihlaste se do newsletteru a získejte nejenom novinky, ale i seriál dalších podrobných analýz. Sledujte nás také na Twitteru a Facebooku, ať nezmeškáte žádnou novinku.

Graf níže ukazuje Forward P/E pro S&P 500. Forward P/E pro celý index S&P 500 je na relativně vysoké úrovni 20,3násobku, což je nad dlouhodobým průměrem na úrovni 16,2násobku. Ohodnocení nahoru táhne sedm společností, které mají na tržní kapitalizaci indexu S&P 500 největší, tedy 25 % podíl. Apple, Microsoft, Alphabet, Amazon, Facebook, Tesla a Netflix mají průměrné Forward P/E na úrovni 31,1, přičemž zbylé společnosti z S&P 500 mají průměrné Forward P/E na úrovni 16,6.

V kontextu ohodnocení je dobré se zaměřit na rozbor ziskového potenciálu. Při vysokém růstu zisků je možné, aby bylo ohodnocení dle P/E vyšší. Jinými slovy, pokud firmám roste zisk, tak relativně vyšší ohodnocení dle P/E nemusí znamenat tragédii.

7 největších společností z S&P 500 má pak následující čistou ziskovou marži. Facebook generuje čistou ziskovou marži na úrovni 37,2 %, Microsoft 36,4 %, Google 28,6 %, Apple 25 %, Netflix 17,6 % a nejnižší čistou ziskovou marži mají Amazon a to 6,6 % a Tesla 5,2 %.

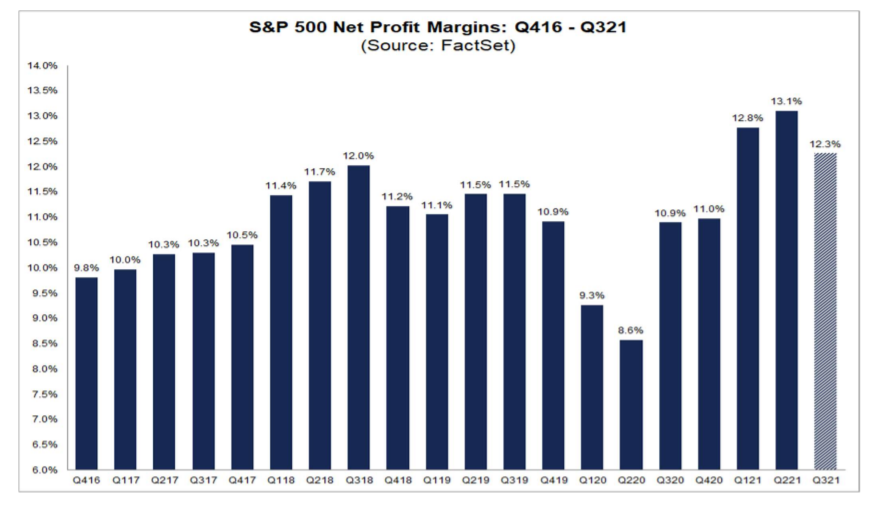

Graf níže od FactSet ukazuje, že čistá zisková marže pro celý index S&P 500 za 3. čtvrtletí 2021 by měla být 12,3 %, čímž by měla být meziročně vyšší a zároveň by měla být nad pětiletým průměrem 10,9 %. Nicméně čistá zisková marže za 3. čtvrtletí 2021 by měla být pod rekordně vysokou čistou ziskovou marží, která byla zaznamenána v předchozím čtvrtletí na úrovni 13,1 %. Pokud bude 12,3 % finální číslo, tak to bude třetí nejvyšší čistá zisková marže v historii statistiky.

Následují graf pak ilustruje čistou ziskovou marži po sektorech za 3.čtvrtletí 2021 vs. 5letý průměr.

Odhady analytiků ukazují, že čistá zisková marže pro S&P 500 by měla být nad 12 % i v Q4 2021, Q1 2022 a Q2 2022. K polovině října byl pak odhad ohledně čisté ziskové marže pro Q4 2021 na úrovni 12,1 %, Q1 2022 12,5 % a pro Q2 2022 je pak odhad 12,8 %.

Ve fondech SLAVIC FUND SICAV a Slavic Capital se pravidelně sleduje řada indikátorů různých segmentů a sektorů akciových trhů. Portfolio fondů je po analýze vytvořené tak, aby obsahovalo atraktivně ohodnocené investiční příležitosti s dostatečně vysokým bezpečnostním polštářem.

Investoři mohou také nakupovat akcie a ETF u brokerů, kterým jsme se věnovali v analýzách: Interactive Brokers (analýza ZDE), Lynx (analýza ZDE), Saxo Bank (analýza ZDE), XTB (analýza ZDE), RoboMarkets (analýza ZDE). Velmi jednoduché je založení účtu u roboadvisory Portu (analýzy ZDE a ZDE), kde lze velmi jednoduše začít s budováním portfolia pomocí ETF bez předešlých zkušeností s investováním. Noví investoři mají u Portu 3 měsíce bez poplatku za správu, pokud se registrují přes tento odkaz. Alternativně lze založit spravovaná portfolia SaxoSelect (analýza ZDE).

Disclaimer:

Investice v sobě obsahují riziko a není zaručena návratnost původně investované částky. Vysoké riziko je především u produktů, které využívají finanční páku. Současná ani očekávaná výkonnost nezaručuje výkonnost budoucí. Veškeré informace uvedené v tomto článku nebo na portále Finlord.cz mají pouze informační charakter a neslouží jako investiční doporučení dle zákona č. 256/2004 Sb. o podnikání na kapitálovém trhu. Při zpracování informací čerpá skupina Finlord údaje z veřejných, důvěryhodných zdrojů a vynaložila přiměřenou péči, aby informace nebyly nepravdivé či zavádějící, nicméně nikterak nezaručuje jejich správnost a neměnnost. Zde uvedené informace neslouží jako nabídka nebo výzva k nákupu či prodeji finančních instrumentů ani nejsou návrhem na uzavření smlouvy. Portál finlord.cz má uzavřené partnerství s některými společnostmi, které jsou zmíněné v obsahu portálu. Pokud čtenář použije odkaz směřující na web partnera, můžeme získat provizi, která ale čtenáře nic nestojí. Provize slouží pro další zvýšení kvality obsahu. Skupina důsledně dbá na to, aby provize nijak neovlivnila objektivitu prezentovaných informací.

21.10.2021

4 min.

Mohlo by Vás zajímat:

Bydlení v Evropské unii: ČR patří k těm dražším zemím

Bydlení v Evropské unii čelí krizi, neboť ceny rostou rychleji než příjmy. Podívejte se na data a ...

Více informací14.1.2026

5 min.

Jaké výnosy dosáhnou akcie v roce 2026? -10 % nebo +10 %

Akcie přinesly v uplynulých letech vysoké zhodnocení. Jaký výsledek bude v roce 2026? Ohodnocení je ...

Více informací13.1.2026

4 min.

Nečekejte na „správný moment“: 5 rad, jak letos konečně začít s investováním a u čeho vytrvat

Investování už dávno není výsadou profesionálů z Wall Street. Díky moderním technologiím a chytrému ...

Více informací12.1.2026

3 min.

Napsat komentář