Investujte, podpořte vlastní důchod a zachraňte stát

27.4.2021

7 min.

Průměrný starobní důchod v České republice je 15 336 Kč, mediánový je o 200 Kč nižší. Jinými slovy polovina českých důchodců se sólo starobními důchody, tedy více než 900 000 občanů ČR, pobírá měsíčně méně než 15 100 Kč. To rozhodně není vysoká částka. Výrazné zlepšení přitom nelze do budoucnosti očekávat, což potvrzuje i prognóza MPSV. Klíčem ke zlepšování životní úrovně penzistů je motivace k postupnému investování peněz v produktivním věku. Podívejte se na současný stav a prognózy vývoje důchodového systému.

Přihlaste se do newsletteru a získejte nejenom novinky, ale i seriál dalších podrobných analýz. Sledujte nás také na Twitteru a Facebooku, ať nezmeškáte žádnou novinku.

Očekávaná naděje dožití roste

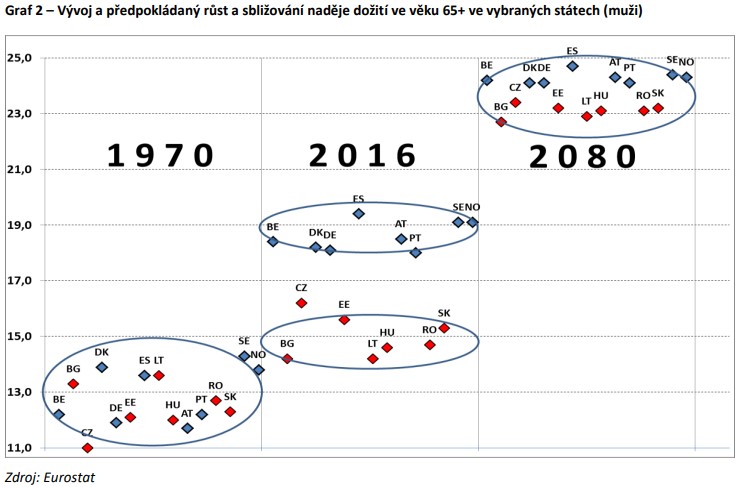

Díky pokrokům v medicíně a životním style se postupně zvyšuje očekávaná naděje dožití Evropanů po překonání hranice 65+ let. V roce 1970 byla naděje dožití důchodů v ČR přibližně 11 let. Teď to je více než 16 let a v roce 2080 to bude 24 let.

Delší očekávaný život je skvělá zpráva. Na státní důchodové systémy to ale vyváří tlak, protože na stále více důchodců bude pracovat méně lidí a důchod nemůže rychle stoupat. MPSV upozorňuje na to, že při současném nastavení bude stále více důchodců ohroženo chudobou, viz následující graf.

Počet důchodců roste. Když se podíváme do historie, tak v roce 1999 bylo v ČR 1,31 milionu sólo starobních důchodců, v roce 2010 jich bylo 1,68 milionu a momentálně je jich už 1,82 milionu. U řady důchodců nastává souběh více druhů důchodů.

Státní důchod se financuje z práce zaměstnanců a OSVČ

U průběžného státního penzijního systému je důležitý údaj o tom, kolik lidí odvádí pojistné do systému. V zaměstnaneckém poměru to je v posledních čtyřech letech přibližně 4,6 milionu lidí, přičemž v roce 2010 to bylo 4,3 milionu. Počet OSVČ na hlavní činnost je v posledních letech na úrovni 600 000 lidí. V roce 2010 to bylo 650 000 lidí. U zaměstnanců platí část odvodů zaměstnavatel a část zaměstnanec. OSVČ si platí odvody samostatně v zákonem stanovené výši, ale pochopitelně si typicky alespoň částečně navyšují cenu služeb o tu část, kterou odvádí zaměstnavatel za zaměstnance.

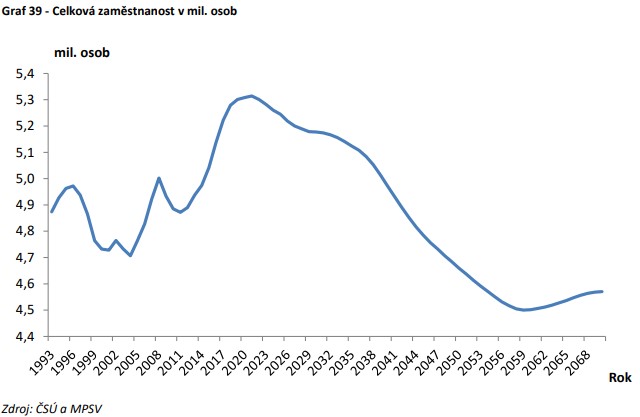

Při prognózách důchodového systému se vždy dostaneme k následujícím grafu, který ukazuje, že v současnosti je ČR na vrcholu počtu pracujících lidí. Za 30-40 let bude dle prognózy až o 10 % méně pracujících (o 10 % méně lidí bude tedy odvádět zákonné odvody). Odkud stát vezme peníze na důchod penzistů?

Na 2,9 milionu důchodců (všechny státní důchody: starobní, invalidní, vdovecký, vdovský, sirotčí) v současnosti odvádí do systému dle statistik MPSV prostředky kolem 5,5 milionu lidí. Odvody na pojistné na důchodové pojištění tvoří přibližně 30 % z hrubé mzdy či příjmů OSVČ. Z uvedených údajů je zřejmé, proč je obtížné výrazně zvýšit starobní důchody směrem k průměrné mzdě. Vláda se dlouhodobě snaží udržet podíl starobních důchodů k průměrným čistým mzdám alespoň na úrovni 50 %. V posledních letech poměr klesá, jelikož v roce 2013 byl na úrovni 55 %.

Pokud by vláda při uvedeném počtu pracujících lidí chtěla důchodcům zvýšit měsíční příjem, tak by sazbu odvodů musela zvednout. Navýšení sazby odvodů na 50 % z hrubé mzdy by důchodcům přineslo zvýšení mediánových důchodů na 22 200 Kč. Samozřejmě vláda může peníze pro důchodce přelít i z jiných kapitol rozpočtu.

Důchody a relativní implicitní dluh – systém není udržitelný

MPSV dlouhodobě upozorňuje na vysoký relativní implicitní dluh, viz. text z prognózy: Relativní implicitní dluh u osob, které v současné době nově vstupují do základního důchodového pojištění (tj. dosahují v zásadě 18 let věku), se pohybuje na úrovni okolo 141 %, což znamená, že závazky (tj. budoucí výplaty důchodů) vznikající těmto osobám jsou o 41 % vyšší než jejich budoucí odvody. Systém je tedy ve vnitřní nerovnováze, a čím více osob do systému nově vstoupí, tím větší bude jeho absolutní nerovnováha. K dosažení rovnováhy mezi příjmy z pojistného a závazky by sazba pojistného musela činit téměř 40 % (namísto současných 28 %).

Paradoxně tak MPSV uvedlo, že dlouhodobě nejlepší by bylo, pokud by mladí lidé, kteří v současnosti začínají pracovat, důchodové pojištění vůbec neodváděli a tím ztratili i nárok na budoucí penze. Teď by v systému sice chyběl kapitál, ale zároveň v horizontu 40 a více let by se státnímu rozpočtu hodně ulevilo.

Investujte a pomůžete nejenom sobě, ale i států a příštím generacím

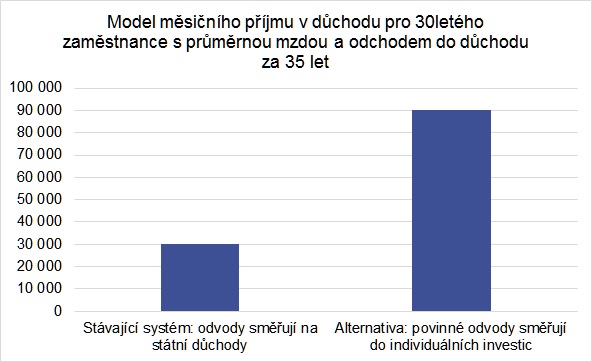

Podívejme se na velmi jednoduchý výpočet. Parametry: 30 letý člověk půjde do důchodu za 35 let. Je zaměstnanec. Pobírá hrubou mzdu 34 000 Kč, zaměstnavatel odvádí příspěvek na důchodové pojištění ve výši 21,5 % z hrubé mzdy, zaměstnanec odvádí 6,5 % z hrubé mzdy, tedy celkem odchází na důchodové pojištění 28 % z hrubé mzdy (u OSVČ je částka stejná). Uvažujeme 2 % inflaci.

Jelikož má dlouhodobě průměrnou mzdu, tak i státní důchod bude mít v budoucnosti na průměrné výši, což by za 35 let mohlo být lehce přes 30 000 Kč měsíčně. Toto je základní nastavení, na které spoléhá řada lidí.

Udělejme si alternativní model, ve kterém by se uvedených 28 % vůbec neodvádělo do průběžného důchodového systému, ale že by se celá částka povinných odvodů investovala na finančních trzích na majetkovém účtu zaměstnance. Očekávanou výnosnost použijeme na úrovni 7 % p.a.. Po 35 letech by se naakumulovalo 21 700 000 Kč.

V důchodu by tuto částku mohl mít investor stále zainvestovanou. Dejme tomu, že by portfolio zkonzervativnil na výnosnost 5 %, což je z uvedené částky 1 084 500 Kč ročně. Jeho příjem by tedy byl přes 90 300 Kč měsíčně. A to by ani nerozpouštěl naakumulované portfolio.

Můžeme tedy srovnat dvě alternativy: 30 000 Kč ze státního důchodu (současný stav) a 90 000 Kč ze soukromého naakumulovaného portfolia (alternativní nastavení systému). Rozdíl je obrovský. Z finančního hlediska by tedy jednoznačně bylo lepší, kdyby státní důchodový systém vůbec neexistoval a lidé by si při práci postupně odkládali peníze sami.

Problém je v tom, že státní důchodové pojištění nelze teď kompletně vypnout, protože velká část lidí si investiční portfolio netvoří. Razantní reformu systému, který by upřednostňoval soukromou tvorbu kapitálu, se stále nedaří prosadit. Teď alespoň sledujeme snahy vlády zavést další podporu investování rozšířením daňového zvýhodnění na další finanční produkty.

Nakonec si lidé budou muset poradit sami a sami se musí „dokopat“ k tomu, aby si kromě přispívání peněz na státní důchodovou politiku odkládali ještě nějaké peníze stranou. Sice budou mít teď nižší objem disponibilních prostředků na spotřebu, ale v budoucnosti se jim to vykompenzuje daleko vyššími příjmy v důchodu, viz naše analýza ZDE. Pokud chcete, aby se i vaší rodině či kamarádů vedlo v důchodu dobře, tak jim myšlenku odkládání peněz na osobní investiční účet představte.

Investiční portfolio si můžete tvořit kupříkladu u Lynx (analýza ZDE), Saxo Bank (analýza ZDE), XTB (analýza ZDE). Velmi jednoduché je založení účtu u roboadvisory Portu (analýzy ZDE a ZDE), kde lze velmi jednoduše začít s budováním portfolia pomocí ETF bez předešlých zkušeností s investováním. Noví investoři mají u Portu 3 měsíce bez poplatku za správu, pokud se registrují přes tento odkaz. Alternativně lze založit spravovaná portfolia SaxoSelect (analýza ZDE). Samozřejmě nesmíme zapomenout ani na P2P portály.

Pro investory jsme připravili i rozbor tvorby portfolia z ETF, kde jsou popsané všechny postupy a nástroje pro vytvoření robustního finančního zázemí. Zároveň je ve školení rozbor daňové optimalizace, která dokáže ušetřit nemalé prostředky. Školení je postavené na reálných výpočtech a příkladech.

Disclaimer:

Investice v sobě obsahují riziko a není zaručena návratnost původně investované částky. Vysoké riziko je především u produktů, které využívají finanční páku. Současná ani očekávaná výkonnost nezaručuje výkonnost budoucí. Veškeré informace uvedené v tomto článku nebo na portále Finlord.cz mají pouze informační charakter a neslouží jako investiční doporučení dle zákona č. 256/2004 Sb. o podnikání na kapitálovém trhu. Při zpracování informací čerpá skupina Finlord údaje z veřejných, důvěryhodných zdrojů a vynaložila přiměřenou péči, aby informace nebyly nepravdivé či zavádějící, nicméně nikterak nezaručuje jejich správnost a neměnnost. Zde uvedené informace neslouží jako nabídka nebo výzva k nákupu či prodeji finančních instrumentů ani nejsou návrhem na uzavření smlouvy. Portál finlord.cz má uzavřené partnerství s některými společnostmi, které jsou zmíněné v obsahu portálu. Pokud čtenář použije odkaz směřující na web partnera, můžeme získat provizi, která ale čtenáře nic nestojí. Provize slouží pro další zvýšení kvality obsahu. Skupina důsledně dbá na to, aby provize nijak neovlivnila objektivitu prezentovaných informací.

27.4.2021

7 min.

Mohlo by Vás zajímat:

Akciový index MSCI World je ze 75 % tvořen severoamerickými akciemi

Investujete do ETF na akciový index MSCI World? Aktuálně už 75 % indexu tvoří akcie ze Severní ...

Více informací27.1.2026

4 min.

Jaké výnosy dosáhnou akcie v roce 2026? -10 % nebo +10 %

Akcie přinesly v uplynulých letech vysoké zhodnocení. Jaký výsledek bude v roce 2026? Ohodnocení je ...

Více informací22.1.2026

4 min.

Berkshire Hathaway bez věštce z Omahy: Konec legendy, nebo nová nákupní příležitost?

Warren Buffett je pro investiční svět tím, čím byl Pelé pro fotbal. Více než půl století dokázal ...

Více informací22.1.2026

4 min.

Napsat komentář