Důchody: proč si musí lidé odkládat peníze

31.1.2023

8 min.

Státní důchody jsou věčné téma, které se bude stále více rozebírat. Mnoho lidí se totálně ztrácí v tom, jak se tvoří, jaké jsou demografické podmínky, odkud se berou peníze na jejich financování atd.. Podíváme se na stěžejní aspekty a důvody, proč si lidé musí sami odkládat peníze stranou.

Přihlaste se do newsletteru a získejte nejenom novinky, ale i seriál dalších podrobných analýz. Sledujte nás také na X (Twitteru) a Facebooku, ať nezmeškáte žádnou novinku.

Státní či soukromé důchody v minulosti nebyly třeba: lidé umírali brzy

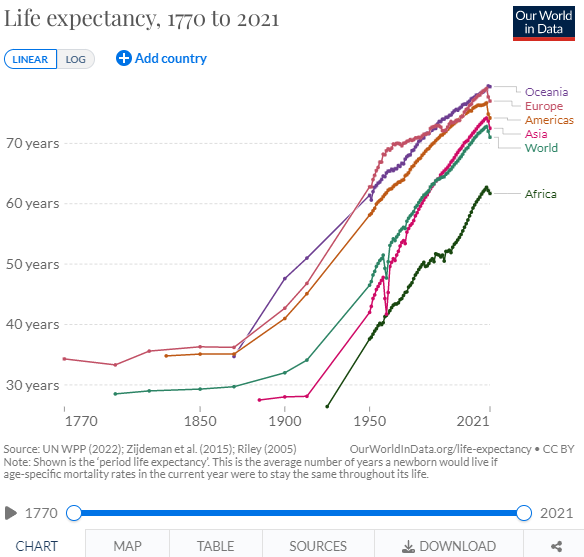

Následující obrázek zobrazuje očekávanou délku dožití podle regionů. Až přibližně do roku 1870 byla v Evropě a USA kolem 36 let. Pak ale nastalo obrovské zlepšení kvality života a lidé se masivně začali dožívat více let. Teď je očekávaná délka dožití ve vyspělých zemích v rozmezí 75 až 77 let.

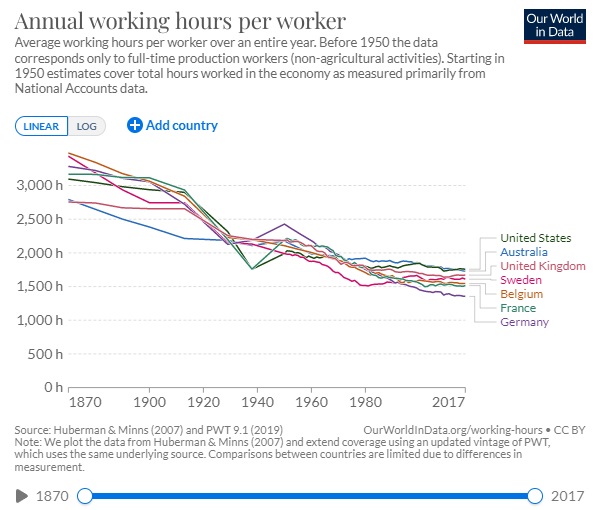

Prakticky do konce 19. století důchodové systémy nebyly potřebné. Lidé „makali, makali“ a pak rychle umřeli. O těch několik starců, kteří přežili, se postarali děti. Státní či soukromé penzijní pojištění vesměs nebylo potřeba. A když uvádíme „makali“, tak skutečně máme na mysli pořádnou dřinu. Počet odpracovaných hodin byl v roce 1870 dvojnásobný oproti současnosti. 3000 hodin ročně znamená 10 hodin práce denně od pondělí do soboty.

Jak se ale začali lidé dožívat více let, tak začali požadovat odpočinek ve stáří. Že třeba budou pracovat do 60 let a pak budu odpočívat zbylých 10 let. Samozřejmě, i po dobu těch odpočinkových 10 let museli mít nějaký příjem. Ne všichni měli děti a při válkách často důchodcům děti umřeli. Kdo se pak o nich měl postarat?

V USA či Evropě se státní penzijní systémy začaly rozmáhat ve druhé polovině 19. století. V USA kupříkladu vznikl v roce 1875. V roce 1881 zavedl v Německu Otto von Bismarck povinný odchod do důchodu při dovršení věku 65 let (a to byl průměrný věk dožití stále hluboce pod 50 let, viz první graf).

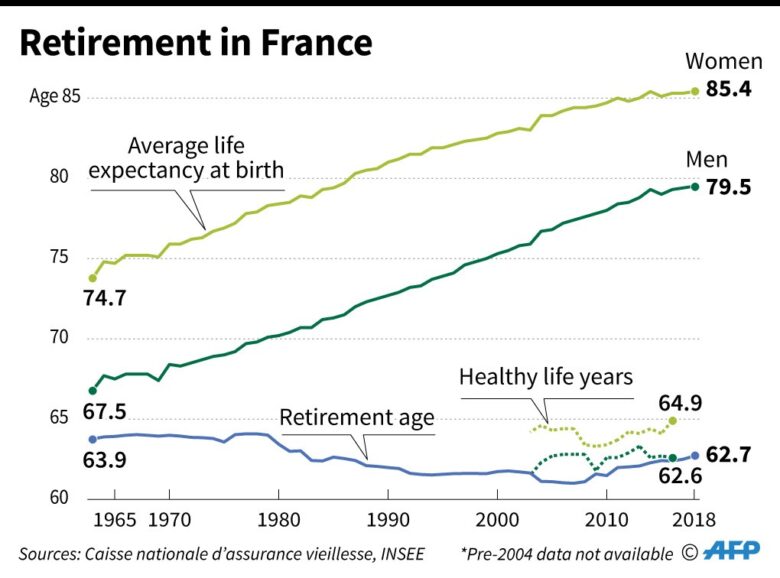

Počet let v důchodu v posledních desetiletích značně narostl. Podívejme se kupříkladu na Francii, kde probíhají velké demonstrace proti zvýšení věku odchodu do důchodu. V roce 1960 byla u mužů ve Francii průměrná délka dožití 67,5 let, u žen 74,7 let. Průměrný věk odchodu do důchodu byl 63,9 let. U mužů se teda v průměru čekalo, že budou z důchodového systému čerpat po dobu 3,6 let. U žen 10,8 let. Aktuálně je u žen očekávané dožití 85,4 roku, u mužů 79,5. Od roku 1960 paradoxně průměrný věk odchodu do důchodu poklesl na 62,7 roku, přičemž stávky jsou proti zvednutí zákonného limitu 62 na 64 let. I kdyby byl věk 64 let prosazen, tak se doba strávená v průměru zvedne na 21,4 roku (dvojnásobek oproti roku 1960) u žen a 15,5 roku (čtyřnásobek oproti roku 1960) u mužů. Kde má francouzský státní penzijní systém vzít několikanásobně více peněz než v roce 1960, aby uživil důchodce?

Důchody a demografie: nerovný boj s ekonomickou realitou

Doposud jsme se věnovali jenom věku důchodců a počtu let, kdy jsou v neproduktivním stádiu života. Nepracují, ale prostředky na žití nějaké mít musí – možnosti jsou prakticky tři: děti, státní důchod, soukromý důchod a kapitál. Dětí je málo, takže se lidé spoléhají zejména na státní důchodové systémy.

Státní důchody jsou ale nastavené na průběžném principu. Z produktivní sféry (zejména zdanění pracujících lidí, OSVČ, ale klidně i zdanění firem či jiné daně) se vyberou prostředky, které se použijí na platbu dávek aktuálním důchodcům. Netvoří se žádné rezervy do budoucnosti, vybrané peníze se neinvestují, ihned se všechny rozdělí. Při deficitu dodá peníze stát tím, že odebere peníze z jiných kapitol (třeba z obrany, školství, kultury, atd).

Tady je hodně lidí popleteno metodikou výpočtu nároku na důchod, jelikož do výpočtu se berou odpracované roky, výška příjmů, počet dětí a další parametry. A na základě principu zásluhovosti se vybrané peníze rozdělují. Tedy člověk, který pracoval 25 let a měl průměrný plat, bude mít menší důchod, jako člověk, který pracoval 40 let a měl průměrný důchod. Člověk, který pracoval 40 let, jednoduše déle živil předchozí generaci důchodců, takže si podle metodiky zaslouží větší příjem. Ale žádné rezervy se netvořily, peníze se stranou v průběžném systému neodkládají. To je extrémně důležitý faktor. Důchodci zároveň neovládají peníze, které do systému odvedli. Mohou akorát doufat, že jakákoliv vláda, která přijde, mechanismus výpočtu dávek nezmění.

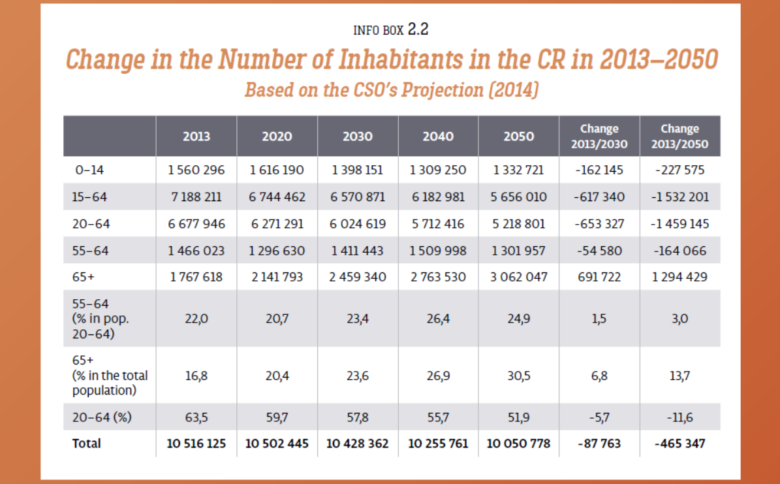

Na důchody pracuje stále méně lidí. Následující obrázek ukazuje rozvrstvení populace v ČR a výhled až do roku 2050. Výhled do roku 2050 je celkem přesný, jelikož víme, kolik se rodí dětí. Demografie je neúprosná. Ve věku 65 let a více bude v roce 2050 30 % populace. Aktuálně je to kolem 20 % populace. Počet důchodců se oproti roku 2013 zvedne o 1,3 milionu. Naopak počet lidí ve věku 20-64 let poklesne o cca 1,5 milionu. V roce 2013 byl poměr pracujících k důchodcům cca 6,68/1,77 = 3,77. V roce 2050 to bude 5,22/3,06 = 1,7.

Důchody a odvody na sociální zabezpečení

Délka života roste, zvyšuje se také počet důchodců. Odkud se vezmou peníze na jejich život? Sazby sociálního zabezpečení jsou nastaveny ve výši 21,8 % u zaměstnavatele a 6,5 % u zaměstnance. Tedy 28,3 % z hrubé mzdy jde do důchodového systému. OSVČ platí 28 %.

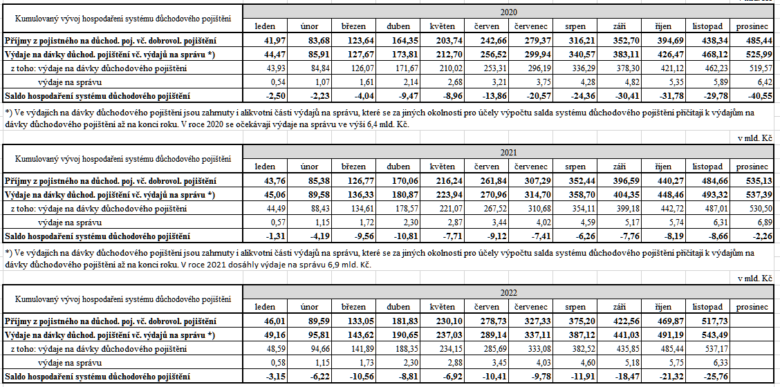

Český systém důchodového deficitu byl od roku 2013 jenom dvakrát v plusu, jinak je pořád v deficitu (peníze se odčerpají z jiných kapitol rozpočtu). Následující obrázek ukazuje poslední tři roky. Příjmy rostou, ale také výrazně rostou výdaje.

Medián důchodu byl v Q3 2022 na úrovni 17 800 Kč, letos od ledna to bude 18 639 Kč. Medián hrubých mezd byl cca 35 000 Kč, tedy čistá mzda u poplatníka bez dětí byla 28 470. Poměr důchodu k čisté mzdě u mediánu byl v minulém roce tedy 17 800 / 28 470 = 63 %.

Vraťme se k poměru pracujících k důchodcům. V roce 2013 to byl 3,77násobek. V roce 2050 to bude 1,7násobek. OK, co toto zcela jisté zhoršení demografického poměru znamená? Pokud by důchodový systém neměl být hluboce deficitní, tak by se poměr mediánových důchodů k mediánové čisté mzdě měl také odpovídajícím způsobem snížit, tedy na cca 30 %. Anebo je samozřejmě možné zvednout odvody pracujících ze současných cca 30 % z hrubé mzdy na 60 % z hrubé mzdy. Obě tato opatření jsou v plném rozsahu politicky neprůchozí. Rostoucí počet důchodců bude samozřejmě vždy volit vlády, které budou slibovat zvyšování důchodů. No a klesající počet pracujících bude pochopitelně volit ty strany, které nebudou chtít zvyšovat daňové zatížení. Konflikty mezi těmito skupinami lidí se budou spíše prohlubovat, což jsme mohli vidět i při posledních parlamentních a prezidentských volbách, když si lidé navzájem nadávají bez toho, aby se snažili pochopit druhou stranu. Jakákoliv vláda, která bude u moci, nebude mít rozhodování o nastavené důchodového systému snadné. Demografie je holt krutá.

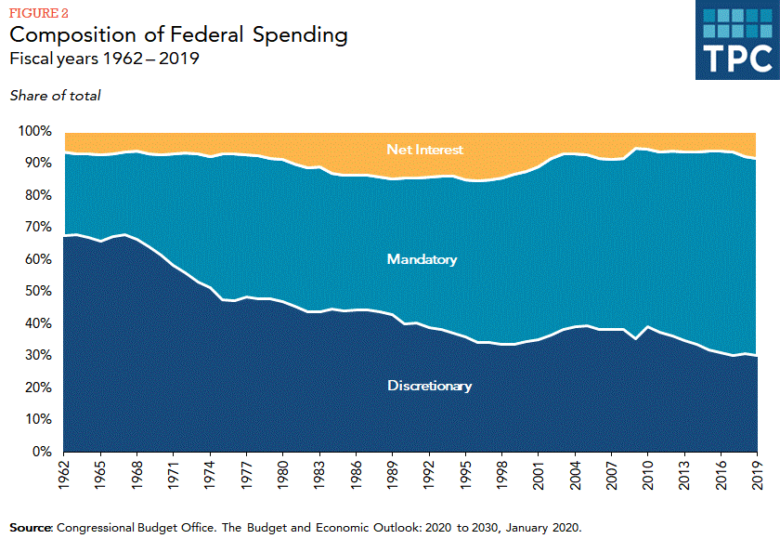

I vyspělé země zápasí se stejným demografickým problémem. Tento obrázek ukazuje podíl mandatorních výdajů k HDP v USA. Mandatorní jsou zejména sociální zabezpečení, Medicare, Medicaid a jiné (kupříkladu úroky). Za 50 let nastal obrovský nárůst a aktuálně už tvoří 70 % všech rozpočtových výdajů. V roce 1962 to bylo více než 30 %. V roce 2050 by mandatorní výdaje měly tvořit přes 90 % všech výdajů amerického státního rozpočtu.

Udržitelné důchody a řešení

Před demografickou realitou nelze zavírat oči a čekat na nějaký zázrak. Ten nepřijde. Musí přijít zásadní reforma, která se ale řadě lidí nebude líbit. Zároveň musíme změnit uvažování.

Na úrovni průběžného systému a státního rozpočtu se určitě zvedne věk odchodu do důchodu. Zároveň se budou muset zvýšit odvody nebo jiné daně uvalené na produktivní část populace. Zvyšování důchodů je pevně spojeno s ekonomickým rozmachem. Když se daří a rostou mzdy, tak se zvyšují i důchody. Pokud chtějí vlády udržet poměr důchodů k čistým mzdám na současné úrovni při rapidně rostoucím počtu důchodců, tak v průběžném systému nejsou jiné možnosti. Stát se nemůže donekonečna zadlužovat na vyplácení důchodů. Francouzi si prakticky chtějí svými demonstracemi za zachování současného roku odchodu do důchodu zajistit nižší důchody, vyšší daně nebo větší zadlužení země.

Změna chování pak musí nastat v tom, že si lidé budou v produktivním věku odkládat peníze stranou a ideálně investovat. Tomuto tématu jsme se věnovali v mnohých rozborech. Opět připomínáme, že kdo si nechce šetřit, tak nemusí. Dostane státní důchod a s tím si bude muset vystačit. Investování a tvorba kapitálu jsou ale velmi jednoduché a tato aktivita nespoléhá na vládní rozhodnutí ohledně penze. Našetřené peníze člověk ovládá, má je na svém účtu a může je použít dle libosti. Investování části peněz v produktivním věku je nejefektivnější způsob, jak dramaticky zlepšit celý důchodový systém.

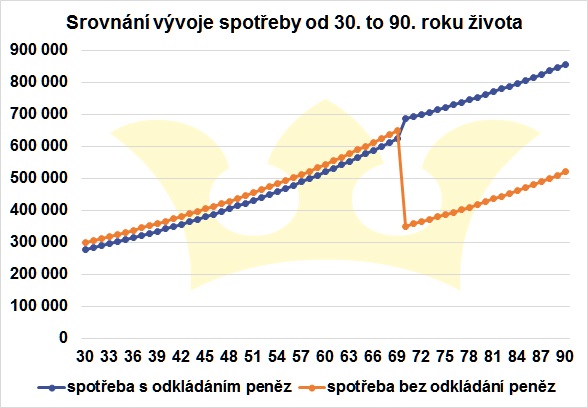

Připomeneme následující modelový graf. Člověk s čistou mzdou 300 000 Kč ročně (25 000 Kč měsíčně) může celou tuto částku spotřebovat na cokoliv: oblečení, jídlo, elektro, atd. Anebo si bude odkládat 2000 měsíčně (24 000 Kč ročně) a investovat při výnosnosti 7 % p.a.. Po dovršení 69 let odejde do důchodu. Pokud si nic nenašetřil, tak dostane státní důchod a jeho spotřeba bude rázem o 40 % nižší (a to uvažujeme zachování současných poměrů důchodového systému, což jsme si ukázali, že je spíše chiméra). Anebo si z našetřeného majetku cca 4,8 mil. Kč bude při 7% výnosnosti odčerpávat tyto portfoliové zisky pro zlepšení situace. Se státním důchodem se v tomto modelu dokonce má trochu lépe než před ochodem do důchodu. Uvedená čísla jsou určitě dosažitelná i běžnou domácností. Samozřejmě lze šetřit více a domácnosti s vyššími příjmy by si také měly odkládat větší objem peněz než zmíněné 2000 Kč měsíčně. Při horizontu 35 a více let stačí odkládat a investovat 10 % čistého příjmu.

7 % lze dlouhodobě generovat investicí do akcií, ETF, P2P/P2B, nemovitostí. Jednotlivé instrumenty pravidelně detailně rozebíráme.

Investoři mohou obchodovat akcie a ETF u brokerů, kterým jsme se věnovali v analýzách: Lynx (analýza ZDE), Saxo Bank (analýza ZDE), XTB (analýza ZDE), RoboMarkets (analýza ZDE). Velmi jednoduché je založení účtu u roboadvisory Portu (analýzy ZDE a ZDE), kde lze velmi jednoduše začít s budováním portfolia pomocí ETF bez předešlých zkušeností s investováním. Noví investoři mají u Portu 3 měsíce bez poplatku za správu, pokud se registrují přes tento odkaz. Alternativně lze založit spravovaná portfolia SaxoSelect (analýza ZDE).

Disclaimer:

Investice v sobě obsahují riziko a není zaručena návratnost původně investované částky. Vysoké riziko je především u produktů, které využívají finanční páku. Současná ani očekávaná výkonnost nezaručuje výkonnost budoucí. Veškeré informace uvedené v tomto článku nebo na portále Finlord.cz mají pouze informační charakter a neslouží jako investiční doporučení dle zákona č. 256/2004 Sb. o podnikání na kapitálovém trhu. Při zpracování informací čerpá skupina Finlord údaje z veřejných, důvěryhodných zdrojů a vynaložila přiměřenou péči, aby informace nebyly nepravdivé či zavádějící, nicméně nikterak nezaručuje jejich správnost a neměnnost. Zde uvedené informace neslouží jako nabídka nebo výzva k nákupu či prodeji finančních instrumentů ani nejsou návrhem na uzavření smlouvy. Portál finlord.cz má uzavřené partnerství s některými společnostmi, které jsou zmíněné v obsahu portálu. Pokud čtenář použije odkaz směřující na web partnera, můžeme získat provizi, která ale čtenáře nic nestojí. Provize slouží pro další zvýšení kvality obsahu. Skupina důsledně dbá na to, aby provize nijak neovlivnila objektivitu prezentovaných informací.

31.1.2023

8 min.

Mohlo by Vás zajímat:

Money Maker 20. listopadu: vystoupí Čupr, Semotan, Žabža či Čech

Čtvrtý ročník konference Money Maker letos proběhne ve čtvrtek 20. listopadu. Největší byznysová a ...

Více informací13.10.2025

4 min.

Politické sliby versus realita: Kdo zaplatí evropský “superrozpočet”?

Evropská unie plánuje největší rozpočet ve své historii – téměř 2 biliony eur. Jenže – ví EU ...

Více informací10.10.2025

4 min.

Pražský trh s byty opět ožívá: Malometrážní byty v čele růstu cen

Pražský trh s byty zažívá dynamické oživení. Rok 2025 přináší návrat silné poptávky, přičemž ...

Více informací15.7.2025

3 min.

Zdravím, hezký článek. Jenom bych poznamenal, že je hrozně ošidný ten narativ, že produktivní generace živí důchodce. Každý pracující člověk odvádí do systému nemalé peníze v podobě daní, ze kterých by měl následně svůj důchod čerpat. To, že stát příšerně hospodaří s penězi a nemá je, je samozřejmě věc jiná.

Každopádně to jakákoliv vláda bude mít s prosazením důchodové reformy dost těžký. Jenom se odvážili vyslovit návrh na zvýšení věku odchodu do důchodu (nedostatečné) a lidi na twitteru hned začnou blít, že půjdou zapalovat auta jako ve Francii. K tomu tady máme populistickou vládu Babiše, kterou rozdávání peněz důchodcům absolutně netrápí a budou to mít jako stěžejní téma své kampaně při dalších parlamentních volbách.