Rodinné společnosti dosahují na burze nadvýkonnost

12.9.2022

4 min.

Rodinné společnosti, či společnosti ovládané a řízené jejich zakladateli mají dlouhodobě lepší výkonnost oproti společnostem řízeným managementem bez většího podílu na akciovém kapitálu. Nadvýkonnost je až několik procentních bodů ročně. Důvodem je především vyšší tlak na efektivitu společností.

Přihlaste se do newsletteru a získejte nejenom novinky, ale i seriál dalších podrobných analýz. Sledujte nás také na X (Twitteru) a Facebooku, ať nezmeškáte žádnou novinku.

Pro investory je výborné, že díky burzovní kotaci si akcie těchto společnosti mohou snadno nakoupit. Kupříkladu přes spolehlivé obchodníky s cennými papíry, kterým jsme se věnovali v analýzách: Lynx (analýza ZDE), Saxo Bank (analýza ZDE), XTB (analýza ZDE), RoboMarkets (analýza ZDE). Velmi jednoduché je založení účtu u roboadvisory Portu (analýzy ZDE a ZDE), kde lze velmi jednoduše začít s budováním portfolia pomocí ETF bez předešlých zkušeností s investováním. Noví investoři mají u Portu 3 měsíce bez poplatku za správu, pokud se registrují přes tento odkaz. Alternativně lze založit spravovaná portfolia SaxoSelect (analýza ZDE).

Rodinné společnosti a nadvýkonnost

Následující obrázek ukazuje nadvýkonnost rodinných společností, či společností s významným akcionářským podílem jejich zakladatelů. Nadvýkonnost oproti jiným společnostem je na úrovni 3,7 % p.a.. U small cap akcií byla v minulosti nadvýkonnost až na úrovni 6,5 % p.a..

Příkladem takovýchto společnosti jsou následující firmy v levém sloupci seřazené podle tržní kapitalizace, v pravém podle roku založení.

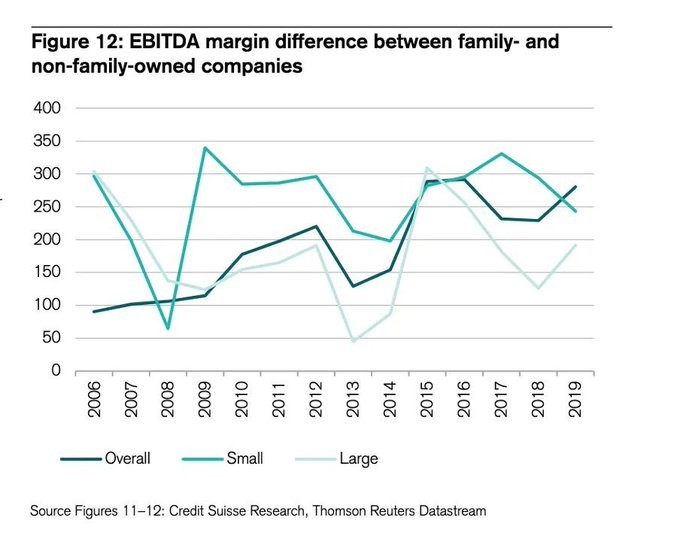

Vyšší efektivita je patrná kupříkladu na vyšší EBITDA marži, což platí pro malé i velké společnosti.

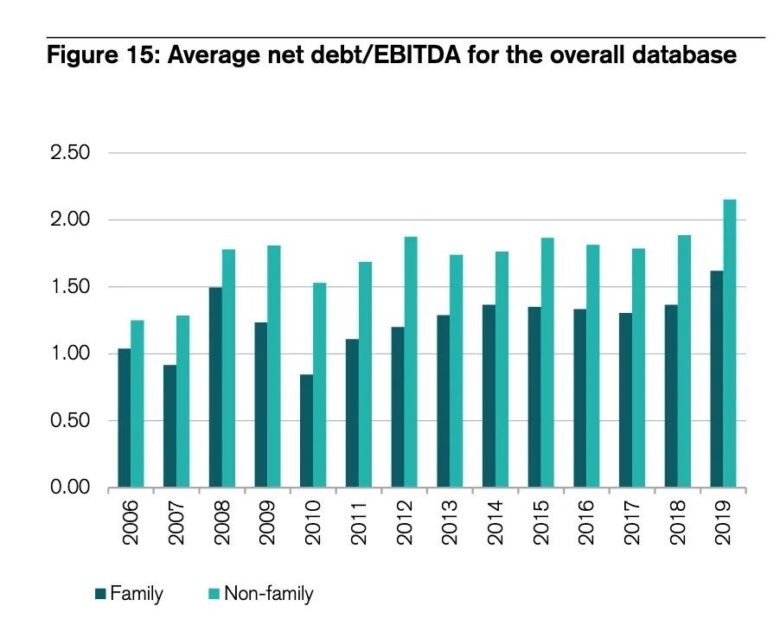

Zajímavé je, že rodinné firmy se typicky méně zadlužují, viz následující obrázek čistého dluhu k EBITDA. V minulosti se tento poměr pohyboval většinou pod 1,5násobkem. To je úroveň zadlužení, kterou lze snadno „ukočírovat“ i v horším ekonomickém prostředí.

Disclaimer:

Investice v sobě obsahují riziko a není zaručena návratnost původně investované částky. Vysoké riziko je především u produktů, které využívají finanční páku. Současná ani očekávaná výkonnost nezaručuje výkonnost budoucí. Veškeré informace uvedené v tomto článku nebo na portále Finlord.cz mají pouze informační charakter a neslouží jako investiční doporučení dle zákona č. 256/2004 Sb. o podnikání na kapitálovém trhu. Při zpracování informací čerpá skupina Finlord údaje z veřejných, důvěryhodných zdrojů a vynaložila přiměřenou péči, aby informace nebyly nepravdivé či zavádějící, nicméně nikterak nezaručuje jejich správnost a neměnnost. Zde uvedené informace neslouží jako nabídka nebo výzva k nákupu či prodeji finančních instrumentů ani nejsou návrhem na uzavření smlouvy. Portál finlord.cz má uzavřené partnerství s některými společnostmi, které jsou zmíněné v obsahu portálu. Pokud čtenář použije odkaz směřující na web partnera, můžeme získat provizi, která ale čtenáře nic nestojí. Provize slouží pro další zvýšení kvality obsahu. Skupina důsledně dbá na to, aby provize nijak neovlivnila objektivitu prezentovaných informací.

12.9.2022

4 min.

Mohlo by Vás zajímat:

Bydlení v Evropské unii: ČR patří k těm dražším zemím

Bydlení v Evropské unii čelí krizi, neboť ceny rostou rychleji než příjmy. Podívejte se na data a ...

Více informací14.1.2026

5 min.

Jaké výnosy dosáhnou akcie v roce 2026? -10 % nebo +10 %

Akcie přinesly v uplynulých letech vysoké zhodnocení. Jaký výsledek bude v roce 2026? Ohodnocení je ...

Více informací13.1.2026

4 min.

Nečekejte na „správný moment“: 5 rad, jak letos konečně začít s investováním a u čeho vytrvat

Investování už dávno není výsadou profesionálů z Wall Street. Díky moderním technologiím a chytrému ...

Více informací12.1.2026

3 min.

Napsat komentář