Koncentrovaná vs diverzifikovaná portfolia

26.10.2021

5 min.

Investicí do diverzifikovaného portfolia nelze pohádkově zbohatnout, což určitě nepotěší investory, kteří sází na fondy s široce rozloženým portfoliem. Když se podíváme na řebříčky miliardářů, tak vesměs u všech je důvodem nashromáždění rozsáhlého majetku sázka na jednu firmu nebo soubor několika málo firem. Většinou se jedná o ty společnosti, které sami založili. Investiční matematika je neúprosná. Pokud má investor k dispozici 1 milion Kč a investiční horizont 40 let, tak při průměrném zhodnocení diverzifikovaného portfolia na úrovni 10 % p.a. bude mít na konci tohoto horizontu 45 milionů Kč. Při koncentrovaném portfoliu s průměrnou výnosností 20 % p.a. by se stejná investice zhodnotila na 1,47 miliardy Kč. Na druhé straně u diverzifikovaného portfolia je pravděpodobnost ztráty kapitálu v dlouhém období minimální. U koncentrované investiční pozice lze o celý majetek přijít i v průběhu několika měsíců. Konkrétně u akciových investic ukazují historické statistiky, že 1 z 5 akcií zaznamená v průběhu kotace na burze znehodnocení o více než 75 %.

Přihlaste se do newsletteru a získejte nejenom novinky, ale i seriál dalších podrobných analýz. Sledujte nás také na Twitteru a Facebooku, ať nezmeškáte žádnou novinku.

98 % akcií ani nepokoří obecný akciový index

Problematiku výběru nejvýkonnějších akcií ilustruje následující tabulka. Ze všech akcií obchodovaných na amerických burzách překonalo index S&P 500 v posledních 10 letech 661 titulů, což bylo 17 % všech akcií. Na horizontu 50 let ale překonalo index jenom 157 titulů, tedy 2 % všech akcií. 98 % akcií ani nedosáhlo výkonnost obecného indexu a větší část firem se 50leté kotace svých akcií na burze nedočkala. Kumulativně od roku 1980 do roku 2013 bylo z indexu S&P 500 vyřazeno přes 320 firem (tedy 64 % počátečních firem). Pokud bychom tuto statistiku analogicky překlopili do současnosti, tak bychom mohli uvést, že za 25 let pravděpodobně nebude v indexu S&P 500 více než 300 firem z 500, které jsou momentálně jeho součástí. Mimo burzy je „síto“ ještě přísnější. Údaje amerického Ministerstva práce ukazují, že v horizontu 22 let od založení zkrachuje v USA 80 % firem. V horizontu 5 let od založení přežije jenom polovina nových firem.

Sílu koncentrace portfolia ilustruje následující obrázek výkonnosti akcií akcií společností Tesla, Apple, Microsoft a indexového fondu SPY. Od června 2010 se investice 1 mil. zhodnotila u akcií Tesla na 212 mil., u Apple nastalo zhodnocení na 17 mil. u Microsoft na 15 mil. a u široce diverzifikovaného indexu na 4,3 mil.. U všech předpokládáme reinvestici dividend.

Diverzifikace rapidně snižuje riziko

Rozkládání portfolia do aktiv s nízkou korelací zásadně redukuje riziko. Diverzifikace minimalizuje individuální riziko jednotlivých pozic a tím pádem v portfoliu zůstane jenom systematické riziko, tedy riziko celé ekonomiky. Pokud máme v portfoliu jenom jedno aktivum (kupříkladu akciový index) s volatilitou 10 %, tak je logicky volatilita celého portfolia 10 %. Pokud jsou v portfoliu dvě stejně volatilní aktiva a jejich korelace je 0 %, tak volatilita celého portfolia klesá pod 7 %. Při pěti nekorelovaných aktivech to už jsou jenom 4 %. S každým dalším nekorelovaným aktivem klesá volatilita portfolia pomaleji. Při dvaceti aktivech s nulovou korelací a stejnou volatilitou je volatilita celého portfolia mírně nad 2 %. S přidáváním dalších aktiv do portfolia ale klesá očekávaný zisk, protože dříve či později se v portfoliu objeví i aktiva s podprůměrným zhodnocením.

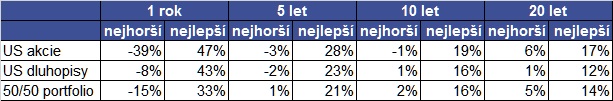

Už i samotné obecné akciové indexy jsou diverzifikované. Nejznámější americký index S&P 500 obsahuje 500 akcií velkých firem v USA z různých oborů. V následující tabulce je srovnání anualizované výkonnosti investice do akcií a dluhopisů v USA dle různých investičních horizontů. U akcií byl nejhorší jednoletý výsledek -39%. Na druhé straně nejlepší jednoletý výsledek byl 47 %. Na horizontu 20 let byl nejhorší dvacetiletý výsledek +6 % p.a. a nejlepší byl +17 % p.a.. S delším investičním horizontem se rozpětí anualizovaných výnosů diverzifikovaného portfolia snižuje a přibližuje se k průměrné hodnotě. To samé platí i pro dluhopisová portfolia či balancované portfolia složené z 50 % z akcií a z 50 % z dluhopisů. U dvacetiletého horizontu pak měly americké akcie nižší riziko než dluhopisy, což by investoři měli brát do úvahy při sestavování dlouhodobého portfolia. Poznámka: tady si vzpomeňme na tradiční poučku, že státní dluhopisy jsou méně rizikové než akcie. Historické statistiky ukazují, že to je pravda jenom na krátkém investičním horizontu.

Rozhodnutí mezi koncentrovaným a diverzifikovaným portfoliem závisí v konečnem důsledku na cílech a preferencích investora. Pokud je silně přesvědčen o budoucím úspěchu dané společnosti, tak může 100 % svého kapitálu investovat jenom do akcií této jedné společnosti. Gates, Musk, Bezos či Arnault také drží vesměs akcie jedné společnosti, té své. Od IPO mohou akcie Microsoftu, Tesly, Amazonu či LVMH držet i běžní investoři. Při koncentrovaném přístupu ale existuje vysoká pravděpodobnost ztráty celého kapitálu, jelikož řada projektů nevyjde. Kdo si na takovýto přístup netroufá, ten by raději měl držet globálně diverzifikované portfolio.

Do akcií perspektivních společností investuje fond Slavic Capital. Portfolio je zároveň zajišťováno proti poklesům.

Akcie si mohou investoři také snadno nakupovat u obchodníků s cennými papíry, kterým jsme se věnovali v analýzách: Interactive Brokers (analýza ZDE), Lynx (analýza ZDE), Saxo Bank (analýza ZDE), XTB (analýza ZDE), RoboMarkets (analýza ZDE). Pro začínající investory jsou zajímavé služby roboadvisory Portu a Portu pro děti (analýzy ZDE a ZDE), kde lze velmi jednoduše začít s budováním portfolia bez předešlých zkušeností s investováním. Noví investoři mají u Portu 3. měsíce bez poplatku za správu, pokud se registrují přes tento odkaz. Portu pro děti funguje jako „standardní“ Portu se sníženým správcovským poplatkem 0,25 % ročně. Čili se jedná o velmi levnou variantu odkládání peněz pro děti.

Disclaimer:

Investice v sobě obsahují riziko a není zaručena návratnost původně investované částky. Vysoké riziko je především u produktů, které využívají finanční páku. Současná ani očekávaná výkonnost nezaručuje výkonnost budoucí. Veškeré informace uvedené v tomto článku nebo na portále Finlord.cz mají pouze informační charakter a neslouží jako investiční doporučení dle zákona č. 256/2004 Sb. o podnikání na kapitálovém trhu. Při zpracování informací čerpá skupina Finlord údaje z veřejných, důvěryhodných zdrojů a vynaložila přiměřenou péči, aby informace nebyly nepravdivé či zavádějící, nicméně nikterak nezaručuje jejich správnost a neměnnost. Zde uvedené informace neslouží jako nabídka nebo výzva k nákupu či prodeji finančních instrumentů ani nejsou návrhem na uzavření smlouvy. Portál finlord.cz má uzavřené partnerství s některými společnostmi, které jsou zmíněné v obsahu portálu. Pokud čtenář použije odkaz směřující na web partnera, můžeme získat provizi, která ale čtenáře nic nestojí. Provize slouží pro další zvýšení kvality obsahu. Skupina důsledně dbá na to, aby provize nijak neovlivnila objektivitu prezentovaných informací.

26.10.2021

5 min.

Mohlo by Vás zajímat:

Bydlení v Evropské unii: ČR patří k těm dražším zemím

Bydlení v Evropské unii čelí krizi, neboť ceny rostou rychleji než příjmy. Podívejte se na data a ...

Více informací14.1.2026

5 min.

Jaké výnosy dosáhnou akcie v roce 2026? -10 % nebo +10 %

Akcie přinesly v uplynulých letech vysoké zhodnocení. Jaký výsledek bude v roce 2026? Ohodnocení je ...

Více informací13.1.2026

4 min.

Nečekejte na „správný moment“: 5 rad, jak letos konečně začít s investováním a u čeho vytrvat

Investování už dávno není výsadou profesionálů z Wall Street. Díky moderním technologiím a chytrému ...

Více informací12.1.2026

3 min.

Napsat komentář