Akcie vs dluhopisy: výnosy, rizika a předsudky

11.3.2021

6 min.

Při investování se vždy dostaneme ke srovnání akcie vs dluhopisy, anebo investice do majetkových podílů ve firmách vs investice do půjček firmám či vládám. Všichni známe poučky, že akcie jsou výnosnější než dluhopisy, jelikož mají vyšší riziko. Při slově riziko se lidem automaticky panicky rozbuší srdce, takže často nakonec sáhnou třeba po balancovaném fondu, nebo po nějakém produktu, který je mixem akcií a dluhopisů. Jenomže úroveň rizika není zafixovaná veličina, ale se mění v závislosti na investičním horizontu. To znamená, že na horizontu jednoho roku jsou akcie zcela jistě rizikovější než dluhopisy. Na horizontu 20 let to ale vůbec nemusí platit a na horizontu 50 let to už zcela jistě neplatí. Podívejme se na výpočty.

Přihlaste se do newsletteru a získejte nejenom novinky, ale i seriál dalších podrobných analýz. Sledujte nás také na Twitteru a Facebooku, ať nezmeškáte žádnou novinku.

Kdy jsou akcie méně rizikové než dluhopisy

V každoročním přehledu Credit Suisse najdeme následující obrázek historického rozpětí reálných výnosů při držbě amerických akcií od 10 do 121 let. Statistika je vytvořena z dat akciového trhu od roku 1900. Při držbě akcií po dobu 10 let bylo rozpětí -5 % až +16 % p.a.. Při držbě 17 let bylo rozpětí 0 % až 15 %. Při držbě 60 let bylo rozpětí reálných o inflaci očištěných výnosů 5 % až 8 % p.a.. S delším investičním horizontem klesá variabilita výnosů kolem průměru.

Ta samá statistika pro americké vládní dluhopisy ukazuje, že při desetileté držbě dluhopisů bylo rozpětí -5 % až 11 % p.a., což je nižší variabilita než u akcií. Při držbě dluhopisů 60 let byla variabilita reálných výnosů 0 až 3 % p.a., tedy 3 p.b., stejně jako u akcií. Na 20letém horizontu byla variabilita o inflaci očištěných akciových výnosů +2 % až 13 % p.a. (cca 11 p.b.), u dluhopisů to bylo -3 % až +8 % (také cca 11 p.b.).

Zapomeňme teď na všechny akciové grafy, informace z burzy, krize, pandemie, války, statistikou nepolíbené prodejce finančních produktů atd. Jen se čistě matematicky podívejme na srovnání +2% až 13% a -3 % až 8 %. Co je rizikovější?

Jak v textu zmiňuje i Credit Suisse, u amerických akcií byl v historii zaručený pozitivní reálný výnos při držbě minimálně 17 let, u dluhopisů to bylo až 51 let, což je trojnásobně dlouhá doba. Pokud bychom si riziko definovali jako pravděpodobnost dosažení záporného reálného výnosu při dlouhém investičním horizontu, tak jsou dluhopisy trojnásobně rizikovější než akcie. Holt, výnosy „bezpečných“ aktiv nejsou schopné pokrýt inflaci. Tohle vám při nabídce penzijních produktů asi nikdo neřekne, že ano?

Investice do „bezpečných“ aktiv je dlouhodobě nebezpečná

Kolik peněz mají Češi uložených v bezpečných aktivech, jako jsou státní dluhopisy, vklady v bankách, stavební spoření, konzervativní penzijní fondy, atd? Hodně. Systematické a dlouhodobé dezinformace o rizicích a minimální používání historických statistik při prezentování finančních produktů, stojí občany ČR nemalé peníze. Každoročně přichází čeští investoři kvůli špatně nastavenému investičnímu portfoliu o desítky miliard korun. Takovéto neefektivní využívání peněz je nutné změnit.

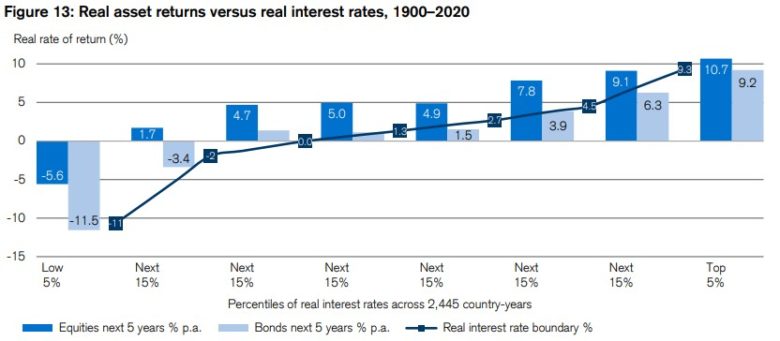

Ještě se můžeme podívat na výnosy akcie vs dluhopisy při různých úrovních reálných sazeb (ty jsou záporné zejména při inflaci). Jak ukazuje následující obrázek, akcie poráží dluhopisy ve všech inflačních režimech.

Následující obrázek ukazuje kumulativní o inflaci očištěný růst hodnoty investice 1 USD od roku 1900. Vyspělé země značně pokořily rozvíjející se státy, což je způsobeno zejména propadem v důsledku 2. světové války.

Kumulativní reálná hodnota investice do dluhopisů ukazuje podobný vývoj. Investice do státních dluhopisů rozvíjejících se zemí hodně zaostala kvůli 2. světové válce.

Pokud jste v produktivním věku a máte investiční horizont delší než 15 let, tedy všichni lidé ve věku do cca 55 let, kteří si odkládají peníze na důchod, tak se dle statistik můžete zaměřit především na dynamická aktiva. Ty nabízí potenciál vyššího výnosu. Přitom riziko dynamických aktiv s růstem investičního horizontu rychle klesá, viz předchozí obrázky. Mezi dynamická aktiva patří nejenom zmíněné akcie a akciové fondy, ale i nemovitosti, které jsme v minulosti zahrnuli do srovnání různých aktiv.

Kupříkladu u Lynx (analýza ZDE), Saxo Bank (analýza ZDE), XTB (analýza ZDE). Velmi jednoduché je založení účtu u roboadvisory Portu (analýzy ZDE a ZDE), kde lze velmi jednoduše začít s budováním portfolia pomocí ETF bez předešlých zkušeností s investováním. Noví investoři mají u Portu 3 měsíce bez poplatku za správu, pokud se registrují přes tento odkaz. Alternativně lze založit spravovaná portfolia SaxoSelect (analýza ZDE). Samozřejmě nesmíme zapomenout ani na P2P portály.

Pro investory jsme připravili i školení tvorby portfolia z ETF, kde jsou popsané všechny postupy a nástroje pro vytvoření robustního finančního zázemí. Zároveň je ve školení rozbor daňové optimalizace, která dokáže ušetřit nemalé prostředky. Školení je postavené na reálných výpočtech a příkladech.

Disclaimer:

Investice v sobě obsahují riziko a není zaručena návratnost původně investované částky. Vysoké riziko je především u produktů, které využívají finanční páku. Současná ani očekávaná výkonnost nezaručuje výkonnost budoucí. Veškeré informace uvedené v tomto článku nebo na portále Finlord.cz mají pouze informační charakter a neslouží jako investiční doporučení dle zákona č. 256/2004 Sb. o podnikání na kapitálovém trhu. Při zpracování informací čerpá skupina Finlord údaje z veřejných, důvěryhodných zdrojů a vynaložila přiměřenou péči, aby informace nebyly nepravdivé či zavádějící, nicméně nikterak nezaručuje jejich správnost a neměnnost. Zde uvedené informace neslouží jako nabídka nebo výzva k nákupu či prodeji finančních instrumentů ani nejsou návrhem na uzavření smlouvy. Portál finlord.cz má uzavřené partnerství s některými společnostmi, které jsou zmíněné v obsahu portálu. Pokud čtenář použije odkaz směřující na web partnera, můžeme získat provizi, která ale čtenáře nic nestojí. Provize slouží pro další zvýšení kvality obsahu. Skupina důsledně dbá na to, aby provize nijak neovlivnila objektivitu prezentovaných informací.

11.3.2021

6 min.

Mohlo by Vás zajímat:

Aktualizace Finlord Patreon strategií: která generuje 34 % YTD?

Na Finlord Patreon naleznete několik prověřených dlouhodobě ziskových strategií na ETF, akcie, opce ...

Více informací14.11.2025

3 min.

Retailoví investoři milují obchodování s akciovými opcemi

Zájem o obchodování s akciovými opcemi prudce stoupla zejména u drobných retailových investorů. ...

Více informací12.11.2025

4 min.

Emisní povolenky pro každého: kolik navíc zaplatíme od roku 2027

Evropská unie připravuje rozšíření systému obchodování s emisními povolenkami na další oblasti ...

Více informací11.11.2025

3 min.

Napsat komentář