Finlord investice v květnu 2022: -5,2 %

30.6.2022

6 min.

Finlord soukromé investiční portfolio zaznamenalo v květnu změnu hodnoty o -5,2 %. Výprodeje na akciových trzích jsou letos vskutku silné. Řada společností zejména z oblasti technologií už zaznamenala od svých maxim propad o 75 % a více. Sentiment se pohybuje na rekordně nízkých úrovních. Investoři se obávají pokračování inflace, recese a propadu zisků společností. Nadcházející výsledková sezóna může naznačit, jak se budou v dalších kvartálech vyvíjet výsledky společností.

Pro kvalifikované investory je k dispozici fond Slavic Capital, ve kterém jsou aplikované dlouhodobě prověřené investiční myšlenky. Investoři ve fondu mají k dispozici podrobnější rozbory jednotlivých firem a sektorů. V rámci rozborů se mimo jiné věnujeme stěžejním generátorům hodnoty a srovnání s konkurencí.

Finlord investice: jak dopadl květen?

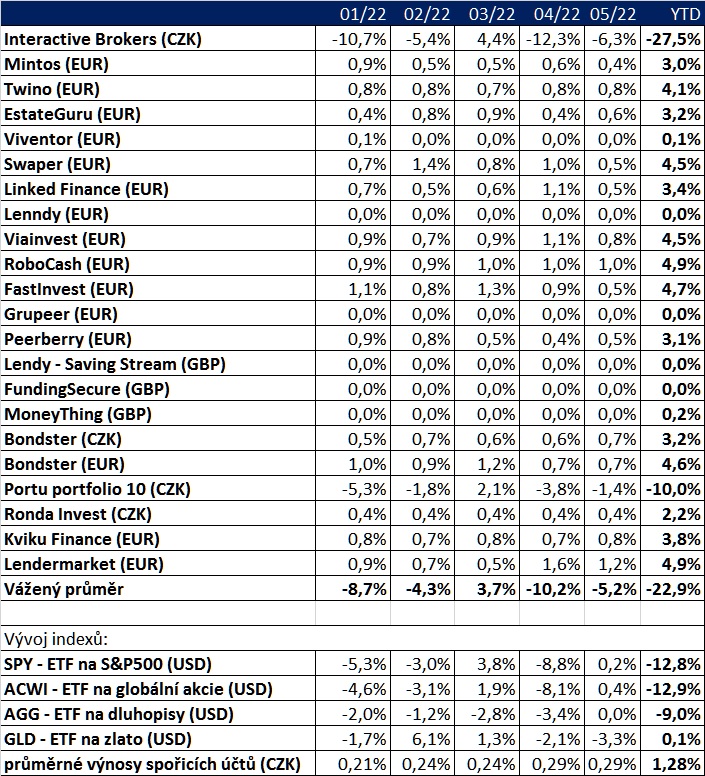

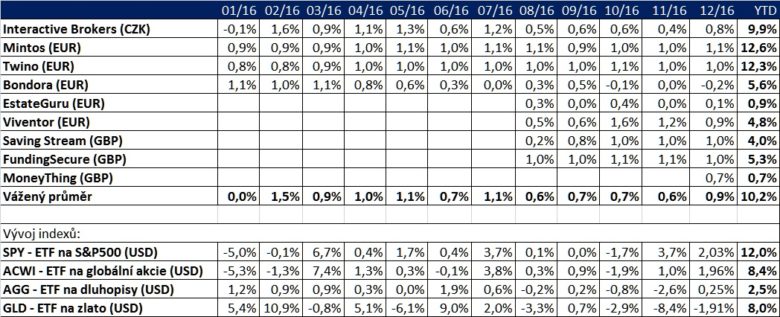

V tabulce výsledků je uvedena i základní měna, v níž je výnos vyjádřen. Náklady na hedging do CZK se pohybují kolem -2 % ročně (investoři získávají) v závislosti na měně, viz naše analýza. My momentálně plně zajišťujeme EUR/CZK, USD/CZK i GBP/CZK. Tabulky výnosů v předešlých letech jsou na konci shrnutí.

Na jednotlivé platformy se lze registrovat zde:

Interactive Brokers (bonus: akcie IBKR v hodnotě 1 % z vkladu), Mintos, Twino, EstateGuru (bonus: 0,5 % z investic v prvních 90 dnech), Swaper, Viainvest, RoboCash, Peerberry, Bondster (bonus: 1 % z investic v prvních 90 dnech), Kviku Finance (bonus 20 EUR při investici alespoň 100 EUR), Lendermarket (bonus: 1 % z investic v prvních 60 dnech), Portu (bonus: 3 měsíce zdarma), Ronda Invest (bonus: 500 Kč k první investici).

V posledních měsících byl vývoj na akciových trzích velmi hektický. Očekáváme postupné zotavení trhů a růst hodnoty portfolia. Ze 76 měsíců bylo 15 ztrátových.

Sentiment je u akcií tak nízký jako na dně krizí

Následující obrázek ukazuje sentiment investorů a ochotu nakupovat dynamická aktiva. Hodnota ukazatele poklesla na nulu podobně jako v jiných krizových obdobích. Investoři se aktuálně bojí nakupovat akcie.

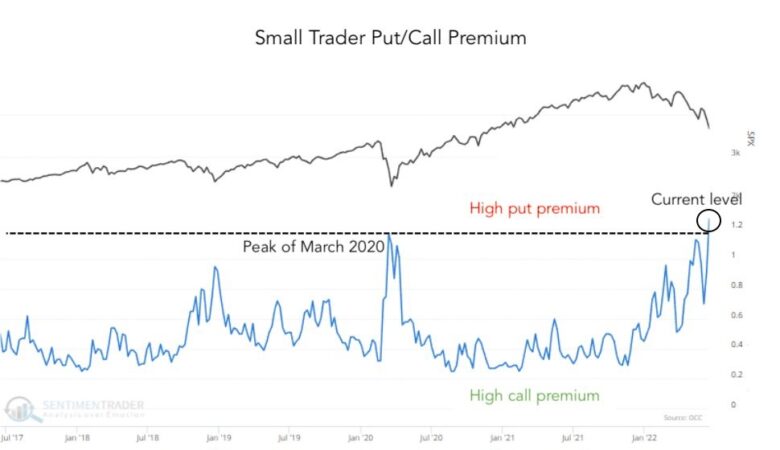

Drobní investoři masivně kupují put opce (pro spekulaci na pokles). Dokonce je u nich poměr nakoupených put opcí ke call vyšší než na dně covidové krize v březnu 2020.

Díky výprodejům padá rychle dolů i ohodnocení akciových trhů. Následující obrázek ukazuje změnu 5Y CAPE (cyklicky očištěný PE poměr). Od počátku roku už propadl o 27 %. Prostor na další snížení ohodnocení o 15 až 20 % dle historických údajů stále existuje, i když většinou se v historii začalo spíše tvořit valuační dno.

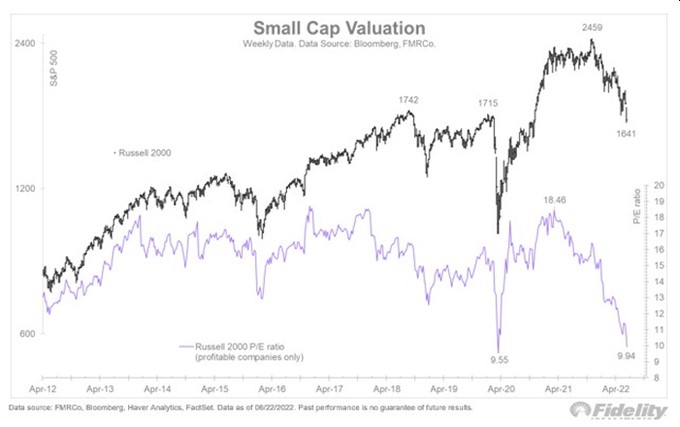

Některé sektory jsou už tak levné, že přímo volají po větší pozornosti investorů. Viz tento graf ohodnocení jenom ziskových společností z indexu Russell 2000. 9,9násobek zisků je už tak nízké ohodnocení jako na akciovém dně v březnu 2020.

Mnoho kvalitních společností se prodává levně. Inflaci se nakonec podaří zkrotit. A i když možná přijde pokles zisků, tak po obnovení hospodářského růstu začnou firmám růst tržby i zisky. Pro investory je důležité, aby akumulovali akciové pozice už teď, když jsou ceny nízko.

Investiční účet si mohou lidé snadno vytvořit u různých brokerů. V analýzách jsme se už věnovali Interactive Brokers, LYNX, Saxo Bank, XTB či RoboMarkets.

Nezapomeňte se přihlásit do newsletteru. Kromě pravidelných novinek získáte i rozsáhlý seriál stěžejních investičních myšlenek. Sledujte nás také na X (Twitteru) a Facebooku.

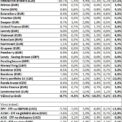

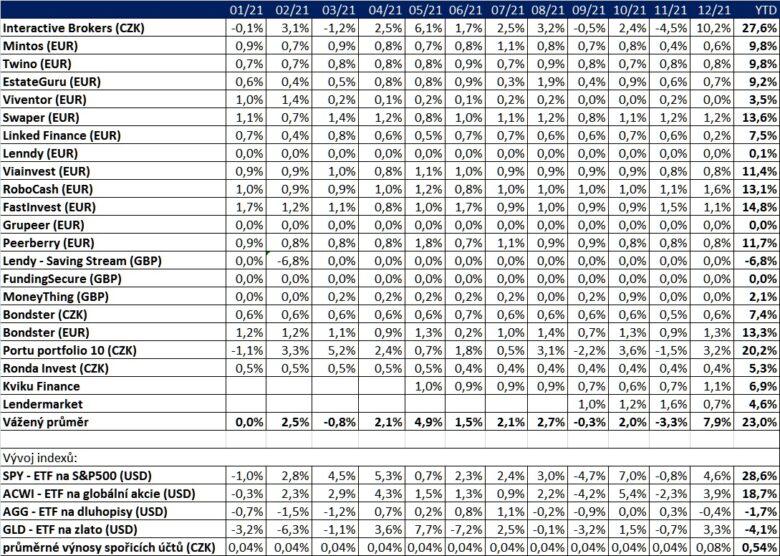

Tabulka výnosů v roce 2021:

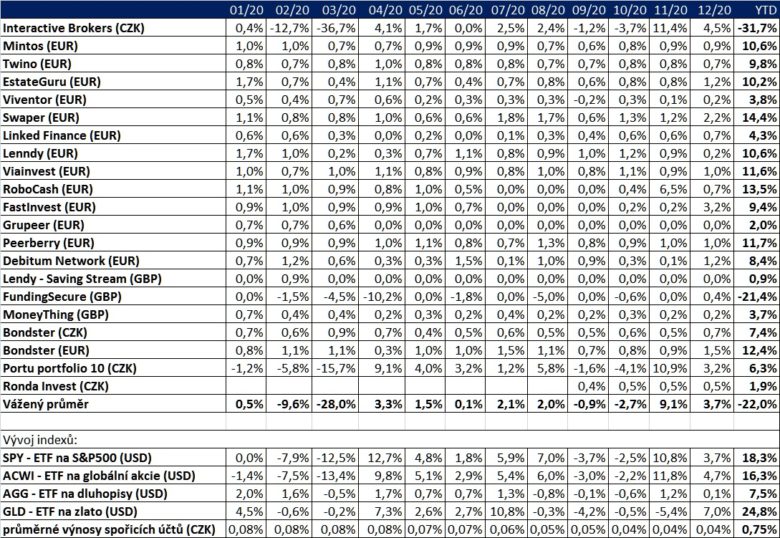

Tabulka výnosů v roce 2020:

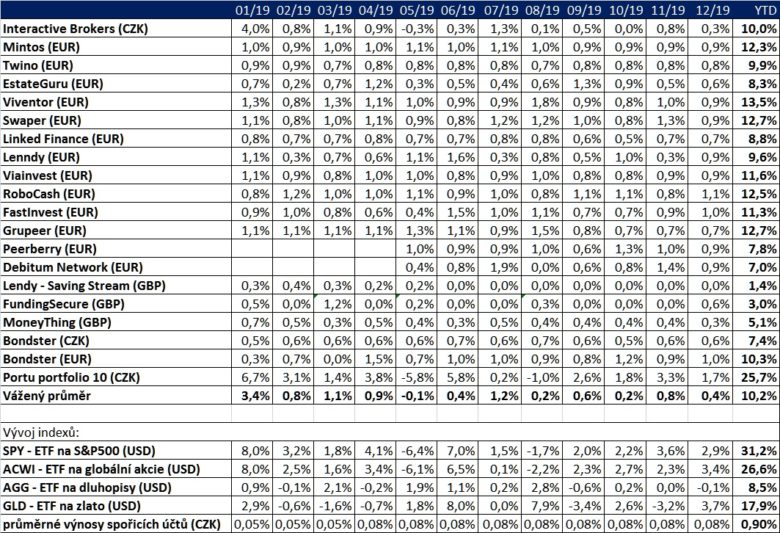

Tabulka výnosů v roce 2019:

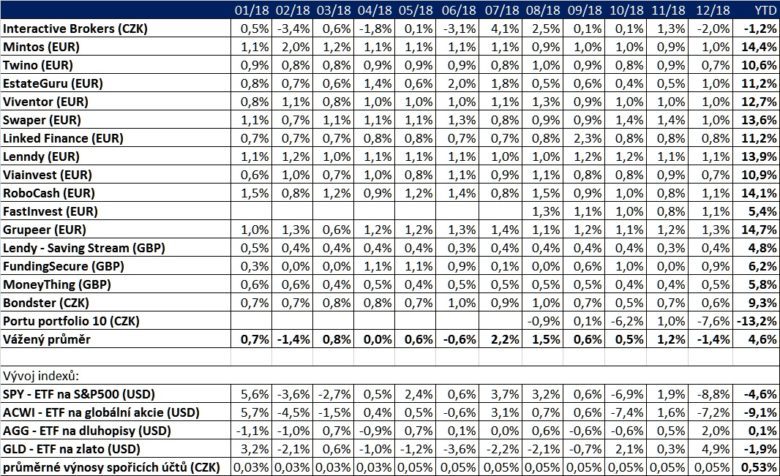

V roce 2018:

V roce 2017:

V roce 2016:

Disclaimer:

Investice v sobě obsahují riziko a není zaručena návratnost původně investované částky. Vysoké riziko je především u produktů, které využívají finanční páku. Současná ani očekávaná výkonnost nezaručuje výkonnost budoucí. Veškeré informace uvedené v tomto článku nebo na portále Finlord.cz mají pouze informační charakter a neslouží jako investiční doporučení dle zákona č. 256/2004 Sb. o podnikání na kapitálovém trhu. Při zpracování informací čerpá skupina Finlord údaje z veřejných, důvěryhodných zdrojů a vynaložila přiměřenou péči, aby informace nebyly nepravdivé či zavádějící, nicméně nikterak nezaručuje jejich správnost a neměnnost. Zde uvedené informace neslouží jako nabídka nebo výzva k nákupu či prodeji finančních instrumentů ani nejsou návrhem na uzavření smlouvy.

30.6.2022

6 min.

Mohlo by Vás zajímat:

Dočkáme se růstového roku, nebo narazíme na černé labutě?

Vstup do roku 2026 se nese ve znamení velké nejistoty, ale také nečekaných příležitostí. Podívejte ...

Více informací15.1.2026

3 min.

Bydlení v Evropské unii: ČR patří k těm dražším zemím

Bydlení v Evropské unii čelí krizi, neboť ceny rostou rychleji než příjmy. Podívejte se na data a ...

Více informací14.1.2026

5 min.

Jaké výnosy dosáhnou akcie v roce 2026? -10 % nebo +10 %

Akcie přinesly v uplynulých letech vysoké zhodnocení. Jaký výsledek bude v roce 2026? Ohodnocení je ...

Více informací13.1.2026

4 min.

Dobrý den,

budete taky vydávat nejen úrokových tabulek (% výnosů), také tabulky jak jednotlivé P2P fungují (zejména komunikace a ještě více jak vyplácí výnosy) – úroky neznamená, že je ještě dostanete a tím pádem je celá tabulka na …! Jedná se mi zejména o informace o Fastinvest a Viventor. Děkuji za názor zda budete objektivní i v tomto směru.

Zajímalo by mě jak by vypadal graf, kdyby to bylo očištěno o P2P platformy. Tzn byly by tam jen akcie. Vypadá to na brutální prodělání a to je 6 let. Jen díky P2p jste na nule. Akcie vás táhnou ke dnu.