Inflace a dopad na ekonomické vztahy

8.3.2021

6 min.

Inflace je pojem, se kterým se poměrně často setkáváme. Většinou se inflace prezentuje spíše jako nepříznivý vývoj. Tento postoj je docela paradoxní, protože většina lidí si svým chováním inflaci vyloženě přeje a mají radost, když ceny v ekonomice rostou. Proč? Jaký má inflace dopad na ekonomické vztahy?

Přihlaste se do newsletteru a získejte nejenom novinky, ale i seriál dalších podrobných analýz. Sledujte nás také na Twitteru a Facebooku, ať nezmeškáte žádnou novinku.

Mírná inflace je stěžejní pro ekonomický rozmach

Určitě jste se už setkali s následujícím obrázkem, který ukazuje index spotřebitelských cen v USA (modrá křivka) a meziroční změnu indexu (červená křivka). A také jste určitě zaznamenali komentáře, že v 70. letech minulého století nastala fundamentální změna, při které upadl svět do inflační spirály. Tento komentář je ještě doplněn tezí o tom, že za všechno mohou centrální banky a nekryté peníze. Uvedený komentář ale špatně interpretuje inflaci a monetární politiku. Ekonomický vývoj je od 70. let naopak velmi příznivý. Stabilní inflační vývoj cen v ekonomikách od 70. let hodně přispěl k robustnímu hospodářskému růstu ve světě a ke značnému zlepšení životní situace lidí. Samozřejmě, postavení několika menších skupin lidí se zhoršilo, což je ale stav, který je ve všech ekonomických režimech.

Mírná inflace vůbec není problém. Hlavně musí být stabilní vývoj cen. Není ekonomicky vhodné, aby jeden rok spotřebitelské ceny poklesly o 5 % a pak další rok stouply třeba o 10 %. Takováto variabilita dělá firmám i domácnostem velké problémy, protože pak nemohou ukotvit svá očekávání.

Podívejme se do praxe. Třeba pracujete v nějaké velké strojírenské společnosti, která má odbory. Ty každý rok vyjednají zvýšení mezd o 3 %, což je také inflační tlak. Pokud společnost ví, že každý rok může přibližně s takovýmto nárůstem mezd počítat, tak jednoduše nastaví svoji produktovou nabídku tak, aby se ceny produktů každý rok zvedly o přibližně 3 %. Tím pádem se z hlediska ziskovosti nic nemění a všichni jsou v konečném důsledku spokojeni (určitě jste si všimli třeba souběžný růst cen aut a mezd ve Škoda Auto). Když by ale jeden rok poklesly ceny produktů o 10 % a další rok o 10 % stouply, tak by u společnosti byl problém domluvit se zaměstnanci: „letos vám mzdy snížíme o 10 %, ale snad vám je příští rok o 10 % zvedneme“. Asi si umíte si představit, že zaměstnanci by vůbec nebyli spokojení a na žádný příští rok by nečekali.

Když se podíváme na ohodnocení amerických akcií (P/E poměr) a roční inflaci za 5letá období, tak je patrné, že nejčastější i nejstabilnější je vývoj ohodnocení při inflaci kolem 2 % p.a. a v rozmezí 0 % až 4 %. Problémem jsou pro firmy a investory jak vysoká inflace, tak i hluboká deflace.

Proč se ve vyspělých zemích cíluje inflace na cca 2 %

Instituce a podniky musí mít nějakou ekonomickou kotvu, na kterou navážou své plány. Proč není kotva na úrovni 0 %, aby se ceny v ekonomice nezvyšovaly? Protože to lidé nechtějí. Kolik lidí by zaměstnavateli ochotně řeklo, že v nejbližších deseti letech nemusí zvyšovat plat? Málo. Většina zaměstnanců si představuje, že se jednou za čas odměna zvedne bez ohledu na to, jestli daný zaměstnanec pracuje více. Lidé potřebují mít svůj sen, že za jejich prací jim bude odměna stoupat. A když se odměna zvedne, tak získají pocit, že kvalita jejich práce roste a tím pádem jsou zase nějakou dobu namotivováni. Neuvědomí si, že odměna spíše stoupla kvůli inflaci v ekonomice. Pokud vám v práci už několik let nepřidali, tak po zlepšení vývoje české ekonomiky směle o zvýšení platu požádejte. Inflace zvedá i tržby a neexistuje důvod, proč byste neměli žádat o inflační úpravu své odměny.

Makroekonomický pohled je zřejmý: když se v celé ekonomice zvednou odměny zaměstnanců, tak se zákonitě musí zvednout i ceny zboží a služeb. V cenách zboží a služeb jsou totiž skryté i mzdové náklady.

Komu inflace škodí a jak ji můžeme porazit?

Inflace je nepříznivá pro skupiny lidí, jejíchž příjmy nedokážou pružně reagovat na růst cen v ekonomice. To jsou většinou osoby, které nejsou ekonomicky činné. Všichni známe proslovy dědečků a babiček, jak si pamatují, když rohlík stál 30 haléřů. Teď mnohdy stojí i desetinásobek. Inflace cen v ekonomice zvedla ceny potravin nahoru. I proto se ale výplaty důchodů v ČR pravidelně zvyšují o inflaci pomocí automatického mechanismu. Teď nám pracujícím lidem přijde tříkorunový rohlík normální, ale až budeme v důchodu, tak budeme na tyto ceny také nostalgicky vzpomínat. Při této nostalgii ale nezapomínejme na průměrné platy a průměrné důchody, které budou za 40 let při aktuální inflaci více než dvojnásobné oproti současnosti.

Při inflaci jsou také „ošizení“ investoři do konzervativních instrumentů, jejichž výnosy nepřesahují ani inflaci. Pokud si na 40 let odložíte důchodové peníze na běžný účet s nulovým úrokem, tak jednoduše kvůli inflaci přijdete o 80 % jejich hodnoty. To je zcela jisté, nejedná se o chybu systému, ale o standardní nastavení, se kterým je nutno počítat. Při řešení této situace stačí prostředky umístit do instrumentů, jejichž výnosy inflaci pokryjí.

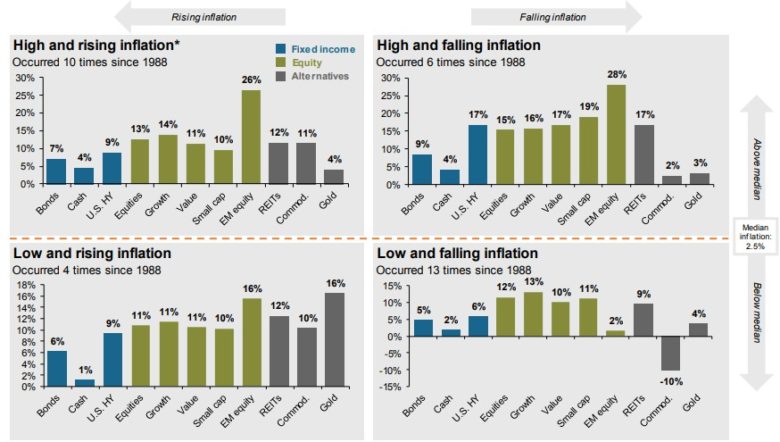

Následující diagram od J.P. Morgan ukazuje vývoj různých aktiv dle inflačního režimu (nízká/vysoká inflace, rostoucí/klesají inflace) od roku 1988. Nejvyšší a nejstabilnější vývoj ve všech režimech zaznamenaly v uvedeném období americké akcie (označené jako equity, growth, value, small) a investice do nemovitostí (REIT). Kromě periody nízké a klesající inflace byla výnosná i investice do akcií rozvíjejících se trhů (EM equity). Investice do dluhopisů a kvazi-hotovosti (třeba spořicí účty) byla také zisková, ale především u hotovosti ani nebyla pokryta mediánová míra inflace na úrovni 2,5 %. Slabší byla i výkonnost investice do zlata, která kromě několika vybraných let vůbec nedosahovala výkonnosti investice do akcií. To samé platí o komoditách. Tento diagram není překvapující, jelikož nejvíce majetku se dlouhodobě generuje v aktivech s přidanou hodnotu, jak jsme ukázali v řadě analýz.

Do akcií, nemovitostí, dluhopisů, zlata i komodit lze investovat pomocí brokerů, kterým jsme se věnovali v analýzách. Kupříkladu u Lynx (analýza ZDE), Saxo Bank (analýza ZDE), XTB (analýza ZDE). Velmi jednoduché je založení účtu u roboadvisory Portu (analýzy ZDE a ZDE), kde lze velmi jednoduše začít s budováním portfolia pomocí ETF bez předešlých zkušeností s investováním. Noví investoři mají u Portu 3 měsíce bez poplatku za správu, pokud se registrují přes tento odkaz. Alternativně lze založit spravovaná portfolia SaxoSelect (analýza ZDE). Samozřejmě nesmíme zapomenout ani na P2P portály. Ty lze výnosově i rizikově přirovnat k high yield dluhopisům (v diagramu U.S. HY).

Pro investory jsme připravili i školení tvorby portfolia z ETF, kde jsou popsané všechny postupy a nástroje pro vytvoření robustního finančního zázemí. Zároveň je ve školení rozbor daňové optimalizace, která dokáže ušetřit nemalé prostředky. Školení je postavené na reálných výpočtech a příkladech.

Disclaimer:

Investice v sobě obsahují riziko a není zaručena návratnost původně investované částky. Vysoké riziko je především u produktů, které využívají finanční páku. Současná ani očekávaná výkonnost nezaručuje výkonnost budoucí. Veškeré informace uvedené v tomto článku nebo na portále Finlord.cz mají pouze informační charakter a neslouží jako investiční doporučení dle zákona č. 256/2004 Sb. o podnikání na kapitálovém trhu. Při zpracování informací čerpá skupina Finlord údaje z veřejných, důvěryhodných zdrojů a vynaložila přiměřenou péči, aby informace nebyly nepravdivé či zavádějící, nicméně nikterak nezaručuje jejich správnost a neměnnost. Zde uvedené informace neslouží jako nabídka nebo výzva k nákupu či prodeji finančních instrumentů ani nejsou návrhem na uzavření smlouvy. Portál finlord.cz má uzavřené partnerství s některými společnostmi, které jsou zmíněné v obsahu portálu. Pokud čtenář použije odkaz směřující na web partnera, můžeme získat provizi, která ale čtenáře nic nestojí. Provize slouží pro další zvýšení kvality obsahu. Skupina důsledně dbá na to, aby provize nijak neovlivnila objektivitu prezentovaných informací.

8.3.2021

6 min.

Mohlo by Vás zajímat:

Money Maker 20. listopadu: vystoupí Čupr, Semotan, Žabža či Čech

Čtvrtý ročník konference Money Maker letos proběhne ve čtvrtek 20. listopadu. Největší byznysová a ...

Více informací13.10.2025

4 min.

Politické sliby versus realita: Kdo zaplatí evropský “superrozpočet”?

Evropská unie plánuje největší rozpočet ve své historii – téměř 2 biliony eur. Jenže – ví EU ...

Více informací10.10.2025

4 min.

Pražský trh s byty opět ožívá: Malometrážní byty v čele růstu cen

Pražský trh s byty zažívá dynamické oživení. Rok 2025 přináší návrat silné poptávky, přičemž ...

Více informací15.7.2025

3 min.

Napsat komentář