Kolik vydělávají investiční banky na tradingu?

1.12.2020

7 min.

Dá se dlouhodobě vydělávat na tradingu finančních instrumentů? Ano, ale vůbec ne tak, jak si to představují začínající tradeři. Jak funguje tradingové oddělení v Goldman Sachs či JPM? Jak je možné, že v průběhu roku nemají skoro žádné ztrátové dny?

Přihlaste se do newsletteru a získejte nejenom novinky, ale i seriál dalších podrobných analýz. Sledujte nás také na Twitteru a Facebooku, ať nezmeškáte žádnou novinku.

Goldman Sachs a úspěšnost tradingu investičních bank

Ve světě je několik velkých investičních bank, které se spolu s hedgeovými fondy a obchodníky s cennými papíry věnují aktivitě zvané market making, tedy tvorbě trhu. Co to je? Market maker pravidelně kótuje ceny nákupu a prodeje, aby běžní retailoví a institucionální investoři mohli dané aktivum nakoupit či prodat bezčekání na protistranu. Odměnou pro market makery je spread mezi BID-ASK cenami. Market maker je tedy odměňován z každého obchodu. Konkurence mezi uvedenými institucemi je obrovská a všechny investují do potřebné infrastruktury stovky milionů dolarů ročně. Také samozřejmě platí svým úspěšným traderům a programátorům obrovské odměny.

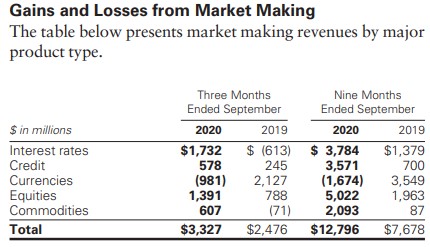

Na následujícím obrázku jsou zisky a ztráty z market makingu dané skupiny aktiv u Goldman Sachs. Letos v bance vydělávají zejména akcioví tvůrci trhu, kteří si za devět měsíců připsali zisky přesahující 5 miliard dolarů. To je pochopitelné vzhledem k obrovskému nárůstu objemu obchodování s akciemi a ETF. Velmi ziskoví ale byli i tradeři úrokových sazeb (3,784 miliardy USD) a kreditních instrumentů (3,571 miliardy USD). Naopak market making u měn letos u Goldman Sachs vůbec nevynáší. Loni byl vývoj docela odlišný. Celkem letos banka vydělala na tradingu 12,8 miliardy dolarů (280 miliard Kč).

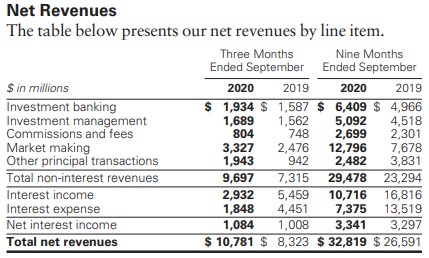

Jak moc je trading a market making důležitý pro celou banku? V následující tabulce jsou tržby z jednotlivých oddělení Goldman Sachs. Market making vytvořil 43 % neúrokových příjmů a 39 % celkových příjmů. Dá se tedy říct, že trading je pro tuto investiční banku extrémně důležitý. Tržby letos u Goldman Sachs stouply prakticky ve všech oddělení, což je zajímavé vzhledem k pandemii. Minimálně by se dalo očekávat, že se nebude dařit především tradičnímu investičnímu bankovnictví, jelikož obecně poklesla aktivita v oblasti fúzí a akvizic.

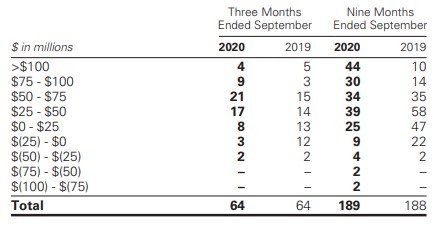

Následující tabulka ukazuje rozložení ziskových a ztrátových dní z market makingu. Letos už měla banka 44 dní se ziskem více než 100 milionů dolarů za jediný den. Naopak neměla ani jediný den se ztrátou více než 100 milionů dolarů a obecně ztrátových dní měla jenom 17. Trading tedy Goldman Sachs rozhodně umí dělat, a to i v krizových letech. I market making může být ve velmi volatilních dnech ztrátový, jelikož odměny v podobě spreadu nepokrývají ztráty, které při velkých pohybech vnikají komukoliv kdo má dané aktivum nakoupené či prodané.

Velmi zjednodušený pohled na market making je tento: představme si aktivum s BID-ASK cenami na úrovni 100-101. Market maker kótuje obě strany. Pokud mu přijde 10 objednávek na nákup a 10 stejně velkých objednávek na prodej a cena se nijak nehne, tak jednoduše má zisk 10 x 1 = 10. Ve volatilním období může propadnout kotace na 80-81. Market makerovi přijde třeba i více objednávek, ale i tak nemusí pomocí spreadu vykrýt v daném časovém úseku tržní ztrátu. 15 objednávek by v daném případě přineslo zisk 15 x 1 = 15, ale tržní pohyb byl o 20. Tím pádem by market maker měl ztrátu 5. V dlouhém období jsou ale trhy stabilní a tím pádem pak může tuto tržní ztrátu smazat čistě z aktivit tvůrce trhu.

Riziko tradingu u Goldman Sachs

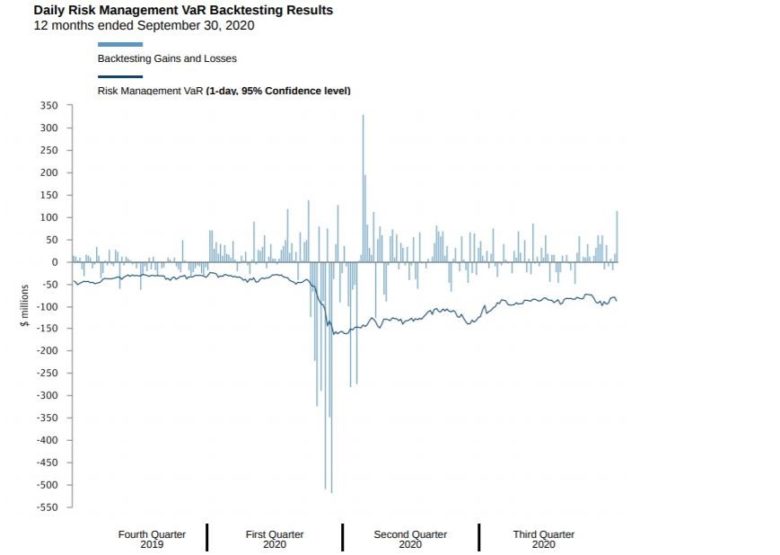

Ani market making není bez rizika. Nečekané výkyvy cen mohou tvůrcům trhu nadělat pořádné vrásky. Stejně jako jiné banky i Goldman Sachs počítá různé rizikové indikátory. Následující obrázek ukazuje jednodenní 95% VaR (value at risk), který ukazuje, jak veliká ztráta může nastat v následujícím dni s pravděpodobností 95 %. Teď už jsou trhy uklidněné a VaR poklesl zpátky na 80 milionů dolarů z březnových více než 180 milionů dolarů. Na uvedeném grafu je patrné, proč je nutné brát volatilitu a VaR s rezervou. Tento rizikový indikátor bude ukazovat nejnižší riziko těsně před krachem a nejvyšší po velkých propadech. Samozřejmě tento nedostatek si všichni uvědomují, proto se VaR doplňuje o další indikátory.

Uděláme odbočku do výsledků J.P. Morgan, která má taky oddělení market makingu. Ta používá trochu jinou metodiku vykazování ziskových a ztrátových dní, takže její denní výsledky nejde přímo srovnávat s výsledky Goldman Sachs. Nicméně z následujícího grafu můžeme vidět, jak v nejhorších březnových dnech byla hranice VaR pokořena, i když v normálním období je trading u JPM také ziskový. Opět můžeme vidět, že VaR byl před největšími propady velmi nízký.

Trading a podíl na trhu market makerů

Následující tabulka ukazuje vývoj podílu jednotlivých investičních bank na tradingu / market makingu akcií. V TOP 3 jsou dlouhodobě Morgan Stanley, Goldman Sachs a J.P. Morgan. Při tradingu dluhopisů jsou v TOP 3 J.P. Morgan, Citigroup a Goldman Sachs.

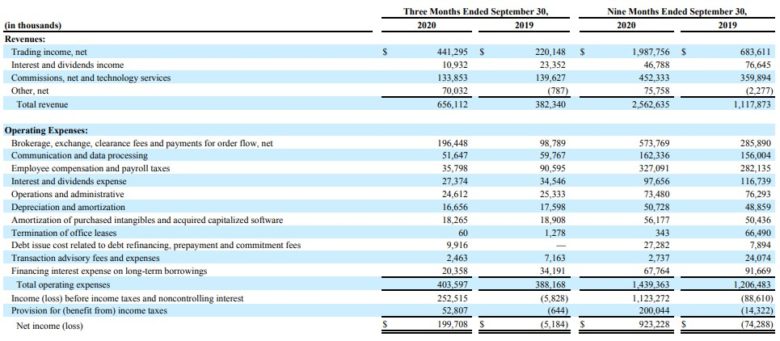

Jaké jsou náklady na vybudování a udržovaní ziskového market makingu? Uvedené banky nemají rozklíčované náklady dle alokace na market making. Nicméně pro určitou představu se můžeme podívat do výsledků Virtu Financial, což je nebankovní market maker. Následující obrázek ukazuje tržby a náklady za Q3 a za 9 měsíců od počátku roku. Tradingem vygenerovala společnost tržby téměř 2 miliardy USD (44 miliard Kč). Zároveň ale zaplatila za poplatky burzám a za nákup order flow 573 milionů dolarů, dvojnásobně více než loni. Nicméně většinu tohoto navýšení udělal právě nákup order flow, což je kupování informací o objednávkách investorů od brokerů. Tuto informaci pak lze dobře zpeněžit, jak jsme ukázali v analýze Robinhood. Náklady na komunikační služby a zpracování dat byly 162 milionů dolarů. 327 milionů dolarů pak padlo za 9 měsíců na odměnu zaměstnancům. Jak jsme uvedli v úvodu, náklady na vybudování úspěšné společnosti v oblasti tradingu cenných papírů jsou obrovské.

Market making a trading jsou nedílnou součástí finančních trhů. A je dobré, že se mu věnuje více firem, které mezi sebou konkurují. Pro běžné retailové i institucionální investory je díky market makerům mnohem snadnější vstoupit do pozice či z ní vystoupit. Jen si musíme uvědomit, že market makeři dosahují zisk dlouhodobě. Protistrany tedy logicky platí a čím častěji investoři obchodují, tím jsou inherentní náklady vyšší. Pro drtivou většinu investorů je tedy vhodné vybrat si portfolio aktiv a držet se dlouhodobého plánu. Pro investory jsme proto připravili školení torby portfolia z ETF (burzovně obchodovaných fondů), kde jsou popsané všechny postupy a nástroje pro vytvoření robustního finančního zázemí. Zároveň je ve školení rozbor daňové optimalizace, která dokáže ušetřit nemalé prostředky. Školení je postavené na reálných výpočtech a příkladech. Případně lze využít služby Portu, viz. analýzy ZDE, ZDE a ZDE, nebo SaxoSelect od Saxo Bank (analýza ZDE).

Disclaimer:

Investice v sobě obsahují riziko a není zaručena návratnost původně investované částky. Vysoké riziko je především u produktů, které využívají finanční páku. Současná ani očekávaná výkonnost nezaručuje výkonnost budoucí. Veškeré informace uvedené v tomto článku nebo na portále Finlord.cz mají pouze informační charakter a neslouží jako investiční doporučení dle zákona č. 256/2004 Sb. o podnikání na kapitálovém trhu. Při zpracování informací čerpá skupina Finlord údaje z veřejných, důvěryhodných zdrojů a vynaložila přiměřenou péči, aby informace nebyly nepravdivé či zavádějící, nicméně nikterak nezaručuje jejich správnost a neměnnost. Zde uvedené informace neslouží jako nabídka nebo výzva k nákupu či prodeji finančních instrumentů ani nejsou návrhem na uzavření smlouvy. Portál finlord.cz má uzavřené partnerství s některými společnostmi, které jsou zmíněné v obsahu portálu. Pokud čtenář použije odkaz směřující na web partnera, můžeme získat provizi, která ale čtenáře nic nestojí. Provize slouží pro další zvýšení kvality obsahu. Skupina důsledně dbá na to, aby provize nijak neovlivnila objektivitu prezentovaných informací.

1.12.2020

7 min.

Mohlo by Vás zajímat:

Nejistota žene zlato vzhůru: Kompletní analýza pro investory

Ještě před několika lety by málokdo očekával, že zlato překoná hranici 3 500 USD za unci. Co stojí ...

Více informací25.4.2025

3 min.

Výnos 10 % p.a. a k tomu zajištění nemovitostí? Samozřejmě

Výnos 10 % p.a. a zajištění v podobě nemovitostí. I tak se dá investovat. Podívejte se na oblíbené ...

Více informací24.4.2025

3 min.

Výsledková sezóna pod tlakem: Rekordy, rizika a nejistota

Zatímco v uplynulých letech investoři většinou sledovali výsledkové sezóny s klidem. Tentokrát je ...

Více informací23.4.2025

3 min.

Napsat komentář