Ohodnocení nemovitostí je už vyšší než před krizí 2007

29.1.2021

5 min.

Ohodnocení nemovitostí ve světě pokračovalo v růstu na rekordy i v minulém pandemickém roce. A nemůžeme se tomu divit. Ve finančním systému je obrovský objem levných peněz, což tlačí nahoru ceny všech aktiv a zároveň to podporuje spekulativní aktivitu lidí. Investoři opět přešli do myšlenkového módu, že minulé zisky se budou opakovat i do budoucnosti a vůbec jim nevadí bublinové chování trhů. Možný propad cen si nechtějí připustit. Letos ještě mohou ceny realit stoupnout. Centrální banky neplánují omezit přísun kapitálu a vlády se stále snaží podpořit ekonomiky obrovskými fiskálními stimuly.

Přihlaste se do newsletteru a získejte nejenom novinky, ale i seriál dalších podrobných analýz. Sledujte nás také na Twitteru a Facebooku, ať nezmeškáte žádnou novinku.

Ohodnocení nemovitostí je vyšší než v roce 2007

Následující obrázek ukazuje kompozitní index ohodnocení nemovitostí ve světě. Index je vytvořen kombinací poměrů cena/nájem a cena/příjem obyvatel. Tlustá linka ukazuje medián cen. Zbylé dvě křivky ukazují horních 25 % a dolních 25 % statistiky ohodnocení nemovitostních trhů. Rekord ohodnocení z roku 2007 byl loni překonán. Povšimněme si ohodnocení nemovitostí v bublinovém roce 1988. Teď už je i spodní kvartil vyšší než tehdejší medián.

Vztah nabídky peněz v systému a cen realit krásně ilustruje následující graf, který ukazuje vývoj cen domů v Německu a bilanci ECB. Ceny nemovitostí se v zemi za posledních deset let téměř zdvojnásobily. Bilance centrální banky se zvětšila trojnásobně.

Nabídka domů a bytů je extrémně nízká

Růst ohodnocení nemovitostí je způsoben i nedostatečnou nabídkou. Pandemie způsobila pokles výstavby. Přetlak poptávky nad nabídkou vytvořil obrovský nedostatek na trhu realit. Kupříkladu v USA je nabídka existujících nemovitostí rekordně nízká a potrvá řadu let než developeři vrhnou na trh dostatek nových nemovitostí pro pokrytí obrovské poptávky. Mediánová cena domů v USA pochopitelně roste na nová maxima.

Ohodnocení nemovitostí roste, ale na akcie to nestačí

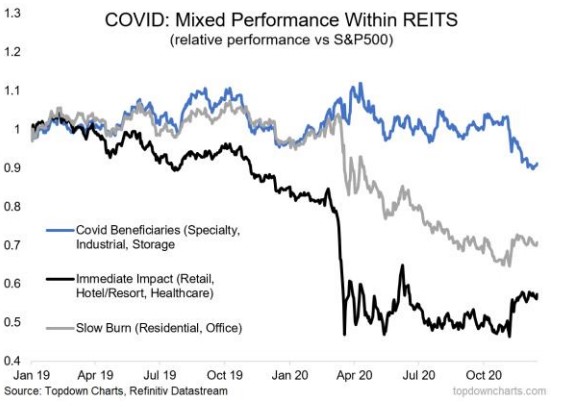

Ohodnocení akcií v USA atakuje historická maxima, jelikož nákupy investorů jsou už několik měsíců obrovské. Následující obrázek ukazuje relativní zhodnocení REITů (nemovitostní fondy) vůči americkému akciovému indexu S&P 500 v rozdělení dle zaměření nemovitostního fondu. Pandemii dobře přečkaly fondy na průmyslové nemovitosti, sklady či specializované nemovitosti. Relativní vývoj rezidenčních a kancelářských nemovitostí už byl horší. Nejhůře si vedly fondy zaměřené na maloobchod, ubytování a zdravotnictví. Jejich relativní výkonnost vůči indexu S&P 500 je za poslední dva roky na úrovni -40 %.

Dokud budou mít investoři a domácnosti přístup k levným hypotékám a dalším dluhovým instrumentům, tak bude poptávka po nemovitostech vysoká. Přeci jen to je aktivum, kterému lidé dlouhodobě věří a většinou ho plánují držet dlouhodobě. Korekce cen může přijít při výrazném vzestupu nabídky. Výstavba domů a bytů se postupně zvedne, ale doplnění nabídky realit může v některých regionech trvat i řadu let. Příkladem je ČR, kde je proces stavebních povolení velmi pomalý.

Existuje řada možností, jak investovat do realit. Napřímo, nákupem akcií fondů (mimoburzovních nebo burzovně obchodovaných), nákup akcií realitních společností. Burzovní instrumenty lze nakupovat u kvalitních brokerů, kterým jsme se věnovali v analýzách. Lynx (analýza ZDE), Saxo Bank (analýza ZDE), XTB (analýza ZDE).

Investoři mohou také využít nemovitostní P2P portály, jako jsou Estateguru (analýza ZDE) či česká RONDA INVEST (analýza ZDE).

Disclaimer:

Investice v sobě obsahují riziko a není zaručena návratnost původně investované částky. Vysoké riziko je především u produktů, které využívají finanční páku. Současná ani očekávaná výkonnost nezaručuje výkonnost budoucí. Veškeré informace uvedené v tomto článku nebo na portále Finlord.cz mají pouze informační charakter a neslouží jako investiční doporučení dle zákona č. 256/2004 Sb. o podnikání na kapitálovém trhu. Při zpracování informací čerpá skupina Finlord údaje z veřejných, důvěryhodných zdrojů a vynaložila přiměřenou péči, aby informace nebyly nepravdivé či zavádějící, nicméně nikterak nezaručuje jejich správnost a neměnnost. Zde uvedené informace neslouží jako nabídka nebo výzva k nákupu či prodeji finančních instrumentů ani nejsou návrhem na uzavření smlouvy. Portál finlord.cz má uzavřené partnerství s některými společnostmi, které jsou zmíněné v obsahu portálu. Pokud čtenář použije odkaz směřující na web partnera, můžeme získat provizi, která ale čtenáře nic nestojí. Provize slouží pro další zvýšení kvality obsahu. Skupina důsledně dbá na to, aby provize nijak neovlivnila objektivitu prezentovaných informací.

29.1.2021

5 min.

Mohlo by Vás zajímat:

Jak investovat disciplinovaně nejenom v roce 2026

Naučte se, jak investovat pravidelně a bez stresu. Dodržujte těchto pět kroků a vybudujte si ...

Více informací16.1.2026

4 min.

Dočkáme se růstového roku, nebo narazíme na černé labutě?

Vstup do roku 2026 se nese ve znamení velké nejistoty, ale také nečekaných příležitostí. Podívejte ...

Více informací15.1.2026

3 min.

Bydlení v Evropské unii: ČR patří k těm dražším zemím

Bydlení v Evropské unii čelí krizi, neboť ceny rostou rychleji než příjmy. Podívejte se na data a ...

Více informací14.1.2026

5 min.

Napsat komentář