Zdanění výnosů z investic: vyplnění formuláře

5.3.2018

15 min.

Zdanění výnosů z investic jsme se z hlediska daňového zákona věnovali loni v tomto článku. V následujícím textu se zaměříme na praktické vyplnění daňového formuláře a daňové koncepty uvedené v prvním článku zmíníme už jenom okrajově, jelikož jsou pořád platné. Odběratelé našeho newsletteru obdrží ještě další doplňkové informace (kupříkladu podrobnou tabulku k zamezení dvojího zdanění).

UPDATE (k lednu 2022): Postupy v článku jsou platné i pro zdanění za rok 2021. Jenom jednotné měnové kurzy GFŘ se změnily.

Pro investory se složitější daňovou situaci (typicky u osob se souběhem řady příjmů z různých zemí) jsme domluvili i spolupráci se zkušenou externí daňovou a účetní kanceláří. Ceny vypracování daňového přiznání fyzických osob začínají od 2000 Kč dle složitosti případu. Pokud podporu daňové kanceláře potřebujete, vyplňte kontakt na této stránce.

Co budeme při vypracování daňového přiznání potřebovat?

Jednotné měnové kurzy pro výpočet příjmů ze zahraničí od GFŘ jsou ZDE. Pokud investujete kupříkladu v Gruzii přes platformu Mintos, tak určitě zjistíte, že v tabulce od GFŘ přepočítací kurz mezi česku korunou a gruzínským lari není. Co s tím? Jak uvádí pokyn, tak musíme použít přepočet přes třetí měnu. Postup je tedy následující: na stránkách gruzínské centrální banky (nebo jiných centrálních bank v případě jiných neuvedených měn) nalezneme kurz EUR/GEL (nebo USD/GEL). Abychom byli konzistentní, tak pro výpočet průměru za rok 2017 použijeme koncové ceny za každý měsíc. Nám vyšel průměrný kurz EUR/GEL 2,86315, tedy za 1 euro dostaneme 2,86315 lari. Jednotný kurz EUR/CZK je za rok 2017 na úrovni 26,29. Kurz GEL/CZK pak je 26,29/2,86315 = 9,182194, tedy za 1 GEL dostaneme 9,182194 korun.

Dále budeme potřebovat daňové formuláře. Ty jsou tady na stránkách Finanční správy ZDE, nicméně mnohem šikovnější je nejenom pro zdanění výnosů použití interaktivního online formuláře EPO na daňovém portálu. Na uvedené stránce je několik formulářů. Pro investory je důležitý tento Daň z příjmů fyzických osob – od roku 2013 včetně (EPO2). Stránka formuláře vypadá takto:

Interaktivní daňový formulář má řadu výhod. Automaticky dělá výpočty, kontroluje správnost údajů, odchytává formální chyby, umožňuje uložit rozpracovanou verzi ve formátu xml, načíst uloženou verzi a především lze online formulář poslat několika způsoby na Finanční správu. Vyplňování papírových přiznání už tedy skutečně není nutné. Všechny potřebné přílohy lze nahrát do tohoto formuláře.

Zdanění výnosů dle §10

Vyplňování formuláře pro zdanění výnosů začneme od toho snadnějšího, což je §10, viz náš první článek ke zdanění. Pro účely příkladu budeme uvažovat, že jsme měli aktivního investora, který:

Po pěti letech držby prodal akcie Erste Bank za 1 mil. Kč

Po 2 měsících držby prodal v listopadu 2017 akcie ČEZu s příjmem 150 000 Kč a výdaji 140 000 Kč

Po 5 měsících držby prodal v lednu 2017 akcie Apple s příjmem 2 000 USD a výdajem 1500 USD

Po 6 měsících prodal v únoru akcie BMW s příjmem 800 EUR a výdajem 820 EUR

Po 4 letech prodal put opci na akciový index se ztrátou 150 USD, příjem 300 USD, výdej 450 USD

Na kryptoměnách měl výdělek 1000 USD při příjmu 9000 USD a výdajích 8000 USD

Prodej akcií Erste Bank nás vůbec nezajímá, jelikož byl splněn časový test (3 roky) pro délku držby cenných papírů, takže máme o 1 položku méně. Zbylé položky bychom už do daňového přiznání měli dát. Ano, i kryptoměny spadají pod §10, jelikož v ČR se považují za movitou věc. To, že mají v názvu „měny“, jejich status nemění. Pokud by totiž byly měnou, tak by se nedanily. Dle ZDP se totiž kurzové zisky z výměny měn nedaní. Určitě by se v komentářích pod článkem někdo zeptal, jestli kryptoměnové burzy spolupracují s českou Finanční správou a vydávají ji informace o investorech. Ne, nespolupracují. Podezření na výdělky z kryptoměn může FS nabýt jenom nepřímo třeba z majetkových daní, dle toků na bankovním účtu a pomocí dalších metod.

Poznámka: dle updatu ze 7.2.2019 budeme dávat investice na většině P2P platforem do §8, takže 4. řádek (Obchodování s pohledávkymi v zahraničí) v obrázku není relevantní.

První řádek v tabulce je jednoduchý. Je tam jenom obchodování s akciemi ČEZu. Pokud bychom obchodovali i s jinými cennými papíry, třeba dluhopisy, tak by se to přičetlo do tohoto řádku. V řádku 2 jsou čísla, která jsme museli vypočíst. Sečetli jsme do korun přepočtené příjmy z prodeje akcií Apple a BMW pomocí jednotných kurzů, tedy 2000 * 23,18 + 800 * 26,29 = 64 904 Kč. A k tomu jsme přidali odpovídající výdaje opět společně za Apple a BMW, tedy 1500 * 23,18 + 820 * 26,29 = 53 778 Kč. Třetí řádek s obchodováním s kryptoměnami je celkem jasný, jenom pozor, že kryptoměny jsou movitá věc.

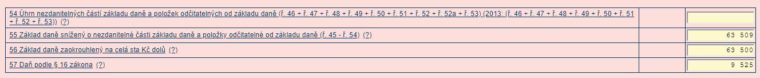

Pro zachycení obchodu s put opcí jsme museli ve formuláři přidat řádek a opět po přepočtu z USD do korun uvést příjmy a výdaje. Na put opci je ztráta, nicméně formulář dobře ví, že tuto ztrátu nelze započíst vůči jiným příjmům, takže úhrn kladných rozdílů jednotlivých druhů příjmů se už nemění. Uvedených 50 023 Kč je pak základ daně, který se automaticky přesunul do daňového přiznání na řádek 40. Mezistav je tedy takovýto:

Pozor na speciální případy, kdy máte zisk u jednoho druhu aktiv doma a ztrátu u stejného druhu aktiv v zahraničí. My jsme to v předchozím příkladu rozdělili do dvou řádků, jelikož byl v příkladu zisk. Podívejme se ale na jinou situaci. Řekněme, že doma jsme na cenných papírech vydělali 2000 Kč (příjem 110 000, výdej 108 000), ale naopak v zahraničí jsme prodělali 2000 Kč (příjem 200 000, výdej 202 000). Pokud bychom to rozdělili do dvou řádků (domácí CP a zahraniční CP), tak tady nám interaktivní formulář nepomůže a tyto dva řádky nespáruje, což je chybně. Takto by vypadal špatný zápis (nebo lépe řečeno formálně správný, ale daňově pro nás nevýhodný):

Jak je vidět, úhrn kladných rozdílů by při uvedeném zápisu byl 2 000 Kč. Nicméně pořád se jedná o stejný druh příjmů, které se dají spárovat. Nemusíme se obávat interně sečíst domácí i zahraniční příjmy do jednoho řádku takto:

Úhrn kladných rozdílů je už 0 Kč, což je správně. Jen si nezapomeňme uložit někde excel, kde ten součet domácích a zahraničních investic jednoho druhu máme udělaný. Uvedené platí i pro jiné druhy příjmu, jako jsou deriváty nebo pohledávky nebo kryptoměny. Důležité je především rozdělení a zápis dle druhu příjmu a až pak dle geografie (to je spíše kvůli evidenčním účelům).

Zdanění výnosů dle §8

Podívejme se teď na vyplňování investičních výnosů, kde spadají úroky a pak pro mnoho investorů především dividendy ze zahraničních investic, viz náš první článek ke zdanění.

Opět začneme povídání o zdanění výnosů od nejjednoduššího případu, což je případ, kdy investujeme v ČR a dividendy automaticky zaplatí emitent. Když třeba od ČEZu dostaneme hrubou dividendu 1000 Kč, tak se nám automaticky strhne 150 Kč na daň a my obdržíme čistou dividendu 850 Kč. My už nemusíme dělat vůbec nic a ani nepodáváme daňové přiznání.

Druhý celkem jednoduchý případ, ale už s nutností podat daňové přiznání, nastane, když je nám vyplacený hrubý úrok nebo dividenda. Typicky to je případ třeba u Estateguru nebo britské Moneything (dle updatu ze 7.2.2019 i Mintos, Twino, Viventor a další), kde dostáváme hrubý úrok. Řekněme, že jsme z EG dostali na úrocích 100 EUR a z MT 150 liber. Obě částky přepočteme do korun dle jednotných kurzů, tedy 100 * 26,29 + 150 + 30,04 = 7135 Kč. Tuto částku uvedeme do řádku 38, který patří k §8. Přiznání vypadá i s předchozím příkladem k §10 takto:

Jednoduché záležitosti máme za sebou a můžeme se pustit do největší složitosti. Ta nastane, pokud investujeme v zahraničí a tamní dividendy nebo úroky byly zatíženy daní. Složitost vzniká v tom, že ČR má s každým státem samostatnou smlouvu o zamezení dvojího zdanění a země mohou používat celkem jiné daňové sazby. A k tomu existuje řada výjimek a speciálních situací. Jako příklad uděláme zápis dividend z investic v USA, Velké Británii, Německu a Francii. V USA byla hrubá dividenda 100 USD a daň 15 USD (15 % sazba). Ve Velké Británii byla dividenda 80 GBP a daň 0 GBP, v Německu byla dividenda 50 EUR a daň 13,19 EUR (26,375 % sazba) a ve Francii 12 EUR s daní 3,6 EUR (30 % sazba).

Nejdřív všechny uvedené hrubé dividendy přepočteme do korun pomocí jednotného kurzu, tedy 100*23,18 + 80*30,04 + 50*26,29 + 12*26,29 = 6351 Kč. Tuto částku připíšeme do řádku 38. V řádku už tedy s předchozími úroky z EG a MT máme 13 486 Kč.

Pokud bychom takto tabulku nechali, tak je to formálně správně, ale sami bychom se ošidili, jelikož bychom ještě jednou zdanili dividendy, které jsme už jednou danili v zahraničí (kromě dividendy z VB).

Na řadu teď přichází Příloha 3 pro každý stát samostatně. V této příloze započteme daň v dané zemi. Pro USA to vypadá následovně:

Všimněme si teď řádku 324, kde se počítá koeficient zápočtu. Tady v našem příkladu vychází na 3,75, ale v reálu bude diametrálně nižší. Když se totiž podíváme na řádek 42, tak tam jsou sečteny všechny příjmy včetně příjmů ze zaměstnání nebo podnikání. My v tomto našem příkladu máme příjmy ze zaměstnání 0, ale je jasné, že v reálu budu tyto příjmy nenulové. Tím pádem bude koeficient nižší, což ovlivní i řádek 325 a následně další řádky. Nicméně interaktivní formulář tady počítá správně, takže naštěstí už nemusíme nic dělat.

Když se podíváme do oddílu 3, tak tam máme v tento moment tento zápis:

A v oddílu 4 je pak tento automaticky upravený zápis, kde se nám právě na řádku 60 projeví ten prostý zápočet daně v zahraničí:

Co se týče Velké Británie, tak tam byla daň stržena v nulové výši. Hrubou daň jsme už zapsali do řádku 38 (podobně, jak jsme to udělali s úroky z EG a MT) a přílohu 3 nevyplňujeme.

Uděláme další list přílohy 3 a dáme tam daň z Německa:

Povšimneme si řádku 329, kde je daň neuznaná k zápočtu. Tento řádek vzniknul právě díky tomu, že daňová sazba v Německu je vyšší než v ČR, tudíž se v Německu strhla vyšší daň, o kterou si nemůže snížit naši českou daňovou povinnost (ale můžeme požádat o navrácení přeplatku z Německa).

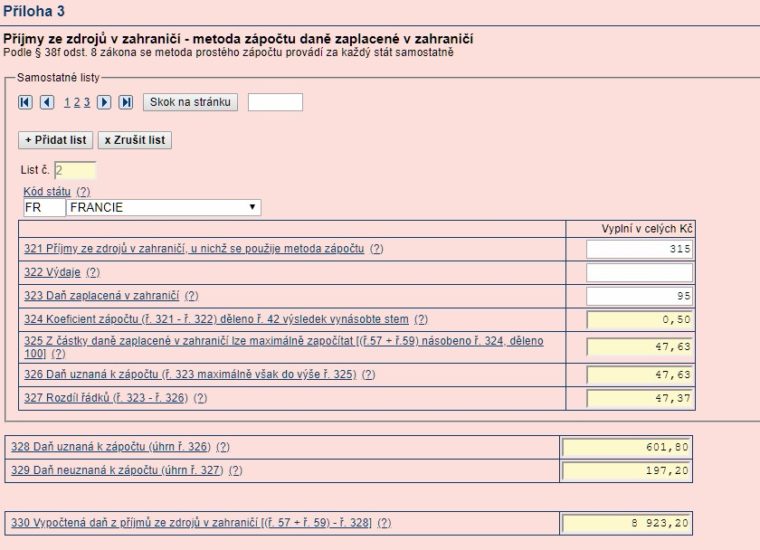

A pro pořádek ještě vyplníme Přílohu 3 pro Francii:

Opět narostl i řádek „329 Daň neuznaná k zápočtu“. Nejenom, že Francie nám strhla 30 % z hrubé daně, ale také dle Mezinárodní smlouvy lze započíst jenom 10% (ne obvyklých 15 %). Naštěstí se formulář postará o správný výpočet. Nicméně pokud vyplňujete papírový formulář, tak musíte na to myslet a správně vyplnit kolonky.

Na tomto místě je otázkou, jestli se oplatí žádat o vrácení přeplatku daně v Německu i Francii. Pokud se jedná o pár set korun (v našem případě bychom prakticky chtěli z Německa a Francie navrácení celkem 197 Kč), tak ne. Poštovné, vybavování potvrzení a žádosti stojí mnohem více. Pokud ale máte na dividendovém přeplatku několik desítek tisíc a více, tak už se žádost o navrácení daní oplatí udělat.

Teď ještě musíme vyplnit Seznam pro poplatníky uplatňující nárok na vyloučení dvojího zdanění podle § 38f odst. 10 zákona č. 586/1992 Sb.. Tento seznam se vyplňuje proto, aby Finanční správa věděla, na koho se má v zahraničí obrátit, pokud má nějaké pochybnosti. Vyplnění seznamu už nijak neovlivní daňové přiznání.

V prvním sloupci seznamu je adresa zahraničního správce daně nebo zahraničního plátce daně nebo zahraničního depozitáře. Tady lze vyplnit i adresu obchodníka s cennými papíry, který je prakticky depozitářem a postaral se o stržení daně. Kdo chce mít jistotu, tak tam vyplní adresu správce daně, což je většinou finanční úřad v dané zemi. V tabulce ještě dělá problém 5. vyplňovaný sloupec, kde není specifikováno, jestli mají být příjmy uvedeny v místní měně nebo v Kč. My to uvádíme v korunách, jelikož i na samostatných listech jsou příjmy uvedené v korunách a i sloupec 4 je v korunách. Takto je evidence konzistentní.

Vyplněné daňové přiznání lze poslat elektronicky i bez datové schránky

Pokud už máme v daňovém přiznání všechno vyplněné, tak jej na Finanční správu můžeme doručit hned několika způsoby. Pokud máme jako fyzické osoby datovou schránku, tak můžeme použít zaslání přes datovku. Pokud nemáme datovku ani bezpečnostní certifikát, tak máme dvě možnosti. Za prvé můžeme celé přiznání vytisknout, podepsat a doručit na Finanční správu. Anebo můžeme datově odeslat písemnost na Finanční úřad pomocí tlačítka v pravém menu, jen si zvolíme možnost nepodepisovat podání (myslí se tím podepsání digitální). Aplikace daňové přiznání odešle a vygeneruje dokument „Potvrzení podání učiněné datovou zprávou“. Tuto jednu stránku vytiskneme, podepíšeme a doručíme na podatelnu FÚ (osobně nebo poštou).

Pokud budou další dotazy ke zdanění výnosů, tak pište do komentářů pod článkem. Pokud máte složité daňové přiznání a budete potřebovat pomoc, tak Vám můžeme doporučit služby zkušených daňových poradců.

5.3.2018

15 min.

Mohlo by Vás zajímat:

Nejlepší ETF: MSCI World vs MSCI World ex USA vs MSCI ACWI

Investoři hledají pro své potřeby nejlepší ETF na světové akcie. Nabídka je široká. Který index ...

Více informací14.5.2025

4 min.

Výsledková sezóna v USA za Q1 2025: firmy překvapují, silné výsledky i růst tržeb

Výsledková sezóna v USA za Q1 2025 se blíží do finále a své výsledky už zveřejnilo 90 % firem z ...

Více informací13.5.2025

4 min.

XTB povede nový ředitel. Rozhovor s Vladimírem Holovkou, novým ředitelem XTB ČR, SK a HU

XTB povede nový ředitel. Přečtěte si rozhovor s Vladimírem Holovkou, novým ředitelem XTB ČR, SK a HU

Více informací12.5.2025

4 min.

Opět jste nezklamali a potěšili stovky (tisíce?) investorů….

Díky a pokud se budete někdy nacházet v Brně tak se ozvěte, zvu vás na oběd!

Děkujeme za pochvalu a pozvání na oběd :-). Doufáme, že článek pomůže co největšímu okruhu investorů.

Super článek Finlordi, poklona…

Ad Seznam pro poplatníky: Pokud tedy investuji přes irskou mutaci holandského Degira, a dividendy jsem dostal např. v USD, tak uvedu koho?

adresu holandského Degira, nebo když jsem držel americkou firmu a dostal jsem dividendu od nich, tak finanční úřad v USA?

Diky

Můžete si vybrat, každopádně finanční úřad v USA má tuto adresu: Department of the Treasury Internal Revenue Service Austin, TX, 73301-0215 USA

Možná by stálo za to uvést několik nejpodstatnějších adres přímo do článku – nejspíš by se to hodilo vícero čtenářům. Mám na mysli finanční úřad v USA (jak ji zmiňujete již v komentáři) a pak adresy úřadů v řekněme nejběžnějších investorských zemích. Z hlavy mě napadá AT, DE, GB, FR, možná i DK. Je to samozřejmě jen návrh, Váš článek je už tak vysoce informativní (díky za skvělou práci 🙂 ).

Dekuji moc. A co takovej mintos? Jsou tam uroky vyplacene jako hrubej zisk a tim padem uz je neni treba znova danit?

Prave preto ze je to hruby vynos a ne cisty, tak to zdanit musite.

V predoslom navode priamo o mintose pisu: https://finlord.cz/2017/01/jak-na-zdaneni-vynosu-z-investic/

Dík za užitečné informace. Ještě by mně zajímalo, jak řešíte, nebo byste řešili situaci, kdy obchodník (FO-nepodnikatel) převážně používá strategie kde kombinuje akcie s opcemi, např. long akcie zajišťuje long put opcemi, nebo obchoduje Covered Call a pod.. Dle striktního výkladu zákona by měl daňově od sebe akcie a opce oddělit. Ale logicky jsou v takovýchto obchodech opce s akciemi svázány a je proti zdravému rozumu je daňově počítat odděleně.

Dobrý den, nepotěšíme vás. ZDP nepočítá s tím, aby akcie a opcešly dát k sobě. Různé druh aktiv se posuzuji odděleně a ztráta z jednoho druhu aktiv se nedá použít na snížení zisku jiného druhu aktiv.

Dobry den.

Pokial mate na jednom ztratu a na druhom zisk, tak efektivne si tu ztratu nemozete zapocitat voci druhemu.

Avsak existuje moznost ako „presunut“ zisky z jedneho do druheho a dosiahnut toho aby sme mali v oboch pripadoch zisky.

Ku koncu roku je treba zistit ako sme na tom, aby sme zisky mohli presunut este v danom zdanovacom obdobi.

Priklad c. 1: opcie: +1000$, akcie: -$150. Musim danit $1000, ale idalne by som chcel danit $850.

Kupim 100 ks akcii firmy XYZ za $15, celkovo za $1500.

Kupim PUT opciu na XYZ na strike 17 za $2.03, celkovo za $203 (predpokladame $3 extrinsic hodnoty.

Drzim az do expirace. PUT opcia je „exercised“ a akcie XYZ su predane.

Co sa stalo? Kupil som akcie za 1500 a predal za 1700 => zisk na akciach $200.

Kupil som PUT za $203 a expirovala za $0 (opciu som nikdy nepredal zo ziskom, tym ze expirovala, tak som za nu ziskal realne $0).

Aktualny stav: opcie: +1000$ – $203 = $797, akcie: -$150 + $200 = $50. Celkovo danim $847. Plus treba zapocitat poplatky za nakup a exercise opcie a pod.

Druhy priklad uz len v rychlosti:

Priklad c. 2: opcie: -150$, akcie: $1000.

Kupitm 100ks akcii celkovo za $1500. Predam CALL na strike 13 celkovo za $203.

Expirace: akcie som kupil za $1500 a predal za $1300 (CALL bol exercised), strata $200.

Put som predal za $203 a expirovala za $0, zisk $203.

Aktualny stav: opcie: -150 + 203 = $53, akcie: 1000-200 = $800.

Idealne den pred alebo v den expirace = nizsi extrinsic hodnota. Taktiez cim vic ITM tim nizsi extrinsic hodnota ael taktiez aj nizsia likvidita = siroky spread.

Broker by to mal podporovat ako jednu transakciu – takze netreba „legovat“ do pozicie.

V prvom pripade tratite len za poplatky + pripadnu extrinsic hodnotu co kupite. Nieje mozne prerobit. Ak by akcie padli na nulu, tak stale vas chrani PUT. Ak by akcie vyskocili vyssie nez je PUT, tak bu ste dokonca mali vyssi zisk.

POZOR v druhom pripade. Ak by akcie padli na nulu, tak na akciach stratim $1500 ale na CALL opci zistam len $203. Preto to treba robit v den expirace a hlboko ITM, kde je mala pravdepodobnost ze by sa to nastalo.

Avsak ak obchodujete z opcemi, tak obecne mate zisky na opcich a ztratu na akciach.

Dufam, ze to niekomu pomoze.

Ondrej

Díky, zejména Ondrejovi za zajímavé řešení.Bohužel to budu moci využít až v dalším daň. přiznání, takže letos ztrátu na akciích neuplatním. Docela by mne zajímalo, jak je taková situace řešena daňově třeba v USA či Německu. A logický důvod, proč je to v tuzemském ZDP tak jak to je.

Dobrý den, mám brokera DEGIRO, u kterého to to funguje tak, že mám účet v korunách a když dám nákupní/prodejní pokyn na cizí burze, broker ty koruny převede v určitém kurzu na cizí měnu, za kterou je pak příslušný pokyn realizován. Na těch kurzových převodech něco tratím. Současně platím nějaký poplatek brokerovi za transakci a někde dokonce i něco burze. Ve výpisu od brokera vypadá např. jeden realizovaný nákupní pokyn jako následující sled kroků: 1.) počáteční bilance v Kč (např. 100 tis. Kč), 2.) připsání/určité částky v cizí měně brokerem a nabytí akcií za přesně tuto částku, 3.) poplatek brokerovi, poplatek burze, 4) konečná bilance v Kč (např. 75 tis. Kč, tj. 25 tis. Kč jsem v konečném důsledku při zohlednění kurzů a poplatků „vydal“ na nákup).

No a o co mi jde. Kyž počítám svůj příjem/výdaj z konkrétní transakce, postačí mi pro potřeby výpočtu příjmů a výdajů do daňového přiznání, pokud se podívám na svou korunovou bilanci „před a po“? Příslušný rozdíl bude mým příjmem/výdajem. Takto bych se vyhnul počítání s kurzy apod., nemusím zvlášť počítat poplatky apod., přitom rozdíl mezi bilancí „před a po“ bude nejpřesněji zobrazovat to, co na realizaci nákupní transakce vydám a co realizací prodejní transakce přijmu. Hlavně mi jde o to, jestli se tak můžu vyhnout práci s kurzy, přestože transakce proběhla v cizí měně.

Dobrý den, ještě jednou děkuji za výborný článek. Mám následující otázku: Ve 2017 jsem prodal akciový podílový fond kde jsem realizoval zisk a zároveň prodal komoditní podílový fond kde jsem realizoval ztrátu. Mohu tyto dva případy proti sobě započíst?

Dobrý den, ano, můžete. Obě investice jsou podílový fond (to je druh příjmů), i když je podkladovým aktivem něco jiného.

Dobrý den,

nakoupil jsem české akcie banky MONETA přes brokera DEGIRO. Akcie jsem držel přes rozhodný den a tak mi přišli dividendy. DEGIRO však nemůže aplikovat lokální zdanění dividend pro české akcie. České dividendy proto byly zdaněny sazbou 35%. DEGIRO mi sice poskytla daňové výkazy a mohu tak vyplnit daňové přiznaní v souladu s legislativou, ale přiznám se, že nevím jak mám o rozdíl daně 35-15% (20%) požádat. Na jakém formuláři a koho požádat – Český FÚ. Nemám s tím zkušenost. Poradíte mi prosím? Děkuji.

P.

A jak velká ta dividenda byla? Pokud by vrácení zptáky znamenalo jenom pár desítek nebo stovek korun, tak se Vám to nevyplatí – za vystavení formulářů a poštovné zaplatíte více. Pokud do toho chcete jít, tak na českém Finančním úřadě Vám za poplatek vystaví potvrzení o tom, že daníte v CŘ. Toto potvrzení pak musíte poslat k zahraničnímu správci daně, kterému se těch 35 % odvedlo a požádat jej o vrácení dle platné smlouvy o zamezení dvojího zdanění.

Pokud jde o ten Seznam pro poplatníky, vyplňujete i sloupec 3? Podle popisu se tam má uvést zaplacená daň v místní měně.

Dobrý den vratka daně ve výši 20% o kterou usiluji je ve výši 8525,50 CZK.

Jednalo se o dividendu z české akcie Moneta: Hrubá dividenda ve výši 42 630,00

stržená daň 14 920,50 čistá dividenda 27 709,50. Domnívám se, že mám smůlu. Pokud by někdo věděl jak a kam napsat v DP, dejte prosím vědět. DEGIRO je holandský broker. Děkuji.

Dobrý den,

kam a jak, v případě obchodování různých instrumentů (deriváty, akcie,opce) , napsat různé fees které nejdou napasovat k jednotlivým obchodům (Interest Accruals, Other Fees, Commissions, Broker Interest Paid ) ?

Děkuji, R.

Různé poplatky musíte co nejvíce svázat s relevantními příjmy. Pokud Vám třeba Broker Interest Paid vznikly v důsledku obchodování akcií, tak to přiřaďte k akciím.

Je prosím možný výklad ZDP, že pokud mám ztrátu v akciích a výnos z dividend z těchto akcií, mohu snížit tento příjem o ztrátu v akciích i když obchody s akciemi bych měl mít v §10 a dividendy se sraženou daní v USA v §8 ? A kam pak v tomto případě uvést příslušné příjmy a výdaje? Děkuji moc za zajímavé a užitečné informace.

Dobrý den, ne, takovýto výklad možný není. A pokud budete používat elektronický formulář, tak Vám to ani neumožní. Dividendy a zisky/ztráty z obchodování cenných papírů se posuzují samostatně.

Díky moc za článek! Jo a prosím Vás myslíte že musím podávat přiznání za rok 2017, když jsem měl dividenda z USA ve výši 4,5 $? Prodeje akcii nepřesáhly limity, jde mi jen o tu dividendu jestli ji mám řešit nebo ne? Díky moc!!!!

Dobrý den, takto malou částku nemusíte řešit.

Děkuji,

takže řádek s „ostatní poplatky“ radíte nevytvářet?

R.

Ne, takovýto řádek byste neměl vytvářet. Poplatky musí být přiraezny k jednotlivým obchodům jako svázaný výdaj.

Chápu to dobře, že podle toho co píšete k:

Zdanění výnosů dle §8

znamená to tedy, že když mi přijdou na účet již zdaněné dividendy nemusím podávat daňové přiznání?

Mám účet u Degira a chodí mi tam všechny divi zdaněné i ty z USA. ( 15%)

Děkuji moc za odpověď.

Dobrý den, právěže je to trochu komplikovanější. Pokud máte dividendy jenom od firem, které mají sídlo v ČR, tak přiznání nepodáváte. České firmy odvádí daň napřímo. Pokud ale máte dividendy (třeba i 10 Kč) od zahraničních firem, tak byste po správnosti měl dle platného zákona daňové přiznání podat. Samozřejmě, mnoho investorů o této povinnosti neví. Naštěstí úřednici toto drobné opomenutí tolerují, jelikož i tak by se na dani nevybralo více (a sankce nižší než 200 Kč se myslím neudělují). Každopádně, pokud byste třeba investoval třeba ve Velké Británii, získával z britských firem nezdaněnou dividendu a tuto pak „zapomněl“ zdanit pomocí podání daňového přiznání, tak by úředníci z FÚ mohli celkem rychle stratit svoji tolerantní náladu 🙂

Dekuji Vam za bleskovou odpoved 🙂

Dobre rozumim tomu, veskere nezdanene dividendy uvadet v danovem priznani.

Kazdopadne z USA mi PATRIA pripisuje jiz zdanene dividendy, takze ty take nemusim uvadet v danovem priznani ze ano? ( formular o zamezeni dvoji zdaneni mam uz vyrizeny)

Dekuji jeste za odpoved a preji krasny zbytek dne.

Dobrý den,

hezký článek a jde z něj čerpat i po letech;-)

Chtěl bych se zeptat na zaokrouhlování pro přílohu 3 (ZONKY). Ve formuláři je povoleno vkládání pouze celých čísel a v zákoně jsem se dočetl, že se zaokrouhluje matematicky, tedy 0,5 nahoru. (postupné zaokrouhlování není povoleno)

Co to tedy pro poplatníka znamená, když mám dle §10 v příloze číslo 3:

Výdaj:

– Investice: 34 787,94Kč

– Poplatky: 320,63Kč

Suma: 35 108,57Kč

Příjmy: 7 445,31Kč

Tedy do příjmu dám zaokrouhlených 7 445Kč (zaokrouhluji dolů).

Do výdaje tedy uplatním také jen 7 445Kč.

s tím zbývajícím příjmem 0,31Kš (7 445-7445,31=0,31Kč) tedy nic nedělám a ani ho do dalšího roku nepřevádím, je to tak?

V dalším roce mi tedy zůstane pro uplatnění nákladů 35 108,57 (nezaokrouhlené) mínus uplatněných 7 445Kč = 27 663,57Kč. Píšu to správně?

Děkuji za odpověď.

Hezký den, ano je to tak správně. Nicméně to zaokrouhlování je spíše administrativní hračička. Když se pomýlíte o půl koruny nebo klidně i o celou korunu, tak se absolutně nic neděje.

Dobry den,

patrne zacatecnicka otazka, ale napr u EstateGuru, zahrnuji do prijmu jenom „Repaid“ polozky a nebo komplet „Interest Earned“ (+penaly+bonus), kteryzto obsahuje i momentalne nesplacene pujcky, ze kterych mi zatim chodi pouze splatky uroku?

Jak se pak resi, kdyz na konci nedojde ke splaceni jistiny?

Diky,

Libor

Dobrý den, nesplácení půjček se řeší blbě (nebo lépe řečeno to nijak nevyřešíme), jelikož u fyzických osob to nelze dát do daňových nákladů. To je holt nevýhoda. Do příjmů tedy dáváte jenom interest earned+penály+bonus. V únoru budeme mít ještě další článek k daním, kde se tématice budeme ještě věnovat.

Dobrý den,

rád bych si ověřil co spadá do limitu 100 tisíc z prodeje cenných papírů kdy se nemusí tento příjem danit. Jde mi konkrétně o výplaty kupónů u dluhopisů a úroky z P2P půjček – předpokládám že v tomto případě nespadají pod definici cenných papírů, je to tak?

Hezký den, přesně tak, kupóny a úroky nespadají do limitu 100 tisíc Kč. Ten limit je především na kapitálové zisky, při držbě akcií, ETF a podílových fondů.

Dobrý den,

proč daníte celý Mintos jako obchod s pohledávkama v §10 a ne to co se zobchoduje v §10 a samostatné úroky v §8 ? V jedné diskuzi psal člověk, který tvrdil, že je daňový poradce a že by se to mělo takto rozdělovat.

Dík za odpověď.

Hezký den, vytvořili jsme k tomu nový článek: https://finlord.cz/2019/02/zdaneni-vynosu-p2p-%c2%a710-%c2%a78/

A ano, pokud bychom se skutečně chtěli do hloubky vrtat v zákoně, tak by se P2P investice do pohledávek měli rozdělovat do §8 a §10. My si ale pro zjednodušení vybereme zdanění dle §8 namísto §10, který jsme používali doposud.

Takže teoreticky to bude špatně i když se to dá jen do §8 nebo jen do §10 a bude to záležet jak se úředník vyspí. Chtělo by to, aby se to v zákoně nebo v nějakém vyjádření od GFŘ (jako třeba pro Zonky) nějak ujasnilo.

Ano, teď je problematika zdaňování P2P trochu nejasná. Každopádně my se budeme snažit, aby daňoví poradci poslali na GFŘ podnět k vyslovení nějakého detailnějšího stanoviska. Ale GFŘ má spoustu dalších podnětů k řešení, tak nevíme, kdy a jestli vůbec se k tomu dostanou.

V prosinci jsem si otevřela účet u Interactive Brokers a nakreditovala si účet. Nyní v únoru mám nějaký zisk, který budu posílat zpátky na účet. Mám v daňovém přiznání za rok 2018 uvádět jako náklad ten vklad na účet? A příjmy jakože nula? Nebo až za rok 2019, až budu danit zisky, tak uvedu proti tomu náklad z roku 2018? Jak to děláte?

Dobrý den, daňové přiznání budete řešit až za rok 2019, jelikož až letos jste realizovala nějaký zisk.

Děkuji za odpověď, ale tady jsme si asi nerozumněli a může za to chybějící diakritika, mea culpa.

Šlo mi o to, jestli zahrnuji do příjmů pouze kompletně splacené půjčky a nebo i ty, jež jsou pořád v běhu a kde mi třeba už částečně přišla jistina i s částí úroků. Tedy „Interest“ by tam byl, ale půjčka se mi ještě kompletně nevrátila. A tudíž ještě nevím, jestli na dané půjčce vůbec něco vydělám (jestli se mi vrátí komplet).

Takže vlastně jde o to jak filtrovat to co mám sečítat.

Jaj a teď se dívám, že se moje odpověd nezařadila pod to, na co reaguji.

Reagoval jsem na Vaši odpověď z: 29.1.2019 (17:46)

V r.2018 jsem prodal část (nikoli celý) podílového fondu v USA ve výši 6 tis. USD, které jsem držel déle než 3 roky. Platí v tomto případě, že nemusím danit? Pokud to tak je, nemusím pak nikde v daňovém přiznání tuto částku uvádět?

Hezký den, 3letý daňový test jste splnil, takže už nic neděláte – ani nepodáváte kvůli tomuto případu daňové přiznání, ani neodvádíte daň.

Zdravím,

já bych potřeboval nějak nakoupnout, nebo to vysvětlit. Pokud jsem na české burze akcie jen kupoval, a na zahraniční jak kupoval i prodával…Můžu to nějak navzájem „poškrtat“, tzn. dát do výdajů i nákupy na CZ burze, nebo to tak nelze, protože pak (až bych prodával CZ akcie) by to nebylo s čím započítat?

Děkuji

Dobrý den, postupujete takto: nejdříve určete příjmy z prodaných CP, které jste držel méně než 3 roky. Pokud jsou tyto příjmy celkem za více než 100 tisíc za rok, tak je musíte vykázat v přiznání. K příjmům pak u konkrétních CP přiřaďte výdaje, což je kromě poplatků i pořízení těchto konkrétních CP. Pokud jste tedy nakoupil a prodal americké akcie, tak k tomu nemůžete přiřadit nákup českých (tyto akcie jste ještě neprodal).

2014 jsem nakoupila české dluhopisy (rezident ČR) – pevný kupon, splatnost 4 roky v hodnotě 100.000,- (+ poplatek 2.000,-). v roce 2014 jsem nic neprodávala a nepodávala DP. Na výpisu od brokera byly připisovány úroky i srážky daně (kupon vklad, kupon daň). Ale v průběhu roku 2016 společnost přestala dividendy vyplácet. Ve 2018 – po splatnosti – tyto dluhopisy na výpisu od brokera byly vyčísleny položkou: -100.000,-

Otázka je, zda v § 10 společně s prodeji akcií:

a) Mohu či nemohu si uplatnit jako náklad ten poplatek z roku 2014 (2.000,-)?

b) Mohu či nemohu si uplatnit v příjmu zápornou položku z prodeje dluhopisů (-100.000,-), když byly nakoupeny před 4 lety?

Hezký den, odpověď na první dotaz: ano, poplatek za nákup dluhopisů byste obecně mohla uplatnit. Dluhopis i akcie jsou cenný papír, což je jeden druh příjmů. Pokud jste tedy měla u akcií zisk a u dluhopisu se nic s cenou nestalo (pořád tam je 100 tisíc Kč), tak poplatkový náklad 2 tisíce Kč můžete uplatnit vůči výnosům akcií. Problém je v tom, že poplatek byl zaplacen v roce 2014, tudíž jste si ho mohla uplatnit jenom v roce 2014. Za rok 2018 tento starý poplatek neuplatníte.

Odpověď na b je trochu komplikovanější. Pokud jste ty dluhopisy skutečně někomu prodala za 0 a vygenerovala jste kapitálovou ztrátu 100 000, tak si to jako náklad do §10 dát můžete. Pokud ale emitent jenom prohlásil bankrot s tím, že peníze nevrátí, tak si tuto ztrátu do daní dát nemůžete (takovýto případ pořád spadá pod §8).

Jak prosím se zdaněním prémie za vklad na Mintos (jedno procento to snad vloni bylo) – kam se to udává, pokud vůbec?

A ještě: pokud na Mintosu a do fondů investuji také půjčené peníze, lze uplatnit mnou zaplacený úrok jako náklad? (To by asi bylo možno jen u paragrafu deset…)

Děkuji předem…

Dobrý den, my dáváme cashbacky jako úrokový příjem do §8 – je tam totiž přímá souvislost s investici do půjčky. Pokud máte i příjem z referralů, tak ten bychom dávali jako ostatní příjem do §10. Co se týče zaplacených úroků, tak §8 má jedinou výjimku, kdy lze náklady zahrnout. A touto výjimkou jsou právě úroky, které platíte za obstarané finance, viz §8, odstavec 5: „U příjmu z úroků ze zápůjčky nebo úvěru je výdajem zaplacený úrok z částek použitých na poskytnutí zápůjčky nebo úvěru, a to až do výše příjmu.“

Velmi dekuji za odpovedi. A kdyz se prosim jedna o bonus vyplaceny a vlastne pak automaticky investovany do podilovych fondu (Ing, Csob), kde a zda vubec uvadet – jako jine prijmy v desitce?

A uroky za pujcku pouzitou na investice lze dat do nakladu i u investic do cennych papiru?

Pokud jsem pujcku pouzil na p2p pujcky i fondy, hadam, ze je potreba priraditelnost pro rozdeleni (nemluve o prodeji nekterych fondu a oproti tomu dalsimu drzeni jinych) nejde pausalne pouzit jen celkove uroky…?

Hezký den, ano, ty bonusy bychom dali do §10. Úroky na půjčku, kterou jste použil na nákup CP (typicky při obchodech na marži), si můžete dát do nákladů v §10 u těch cenných papírech. A skutečně to musíte umět rozdělit medzi cenné papíry a P2P, takže si dobře uchovejte dokumentaci a třeba výpočet v excelu. Ať se v tom rychle zorientujete i za několik let.

Dobrý den,

jak provést přepočet Kazachšských TENGE na CZK?

Jelikož jednotný kurz k nim není stanoven.

děkuji

Musíte přes společnou přepočítací měnu. Ideálně EUR. Na ECB najdete kurz EUR/KZT, kterým převedete tenge na eura. Pak přepočtete eura na koruny.

Bohužel na ECB nemohu najít správný odkaz na jednotné roční kurzy přepočtu měny EUR/KZT.

Jedině co lze dohledat je např: https://www.kurzy.cz/kurzy-men/kurzy.asp?A=H&KM=KZT&D1=1.1.2018&D2=31.12.2018&I=1.

Mohl by jste mne navést a zaslat odkaz, děkuji.

ECB má kurzy někde zakopané. Nejrychlejší je skočit na stránky Národní banky slovenska, která kurzy z ECB přebírá. Jsou tam všechny měny: https://www.nbs.sk/sk/statisticke-udaje/kurzovy-listok/kurzovy-listok-vybranych-cudzich-mien-voci-eur

Klidně použijte pro propočet kurz ke konci roku 2018. Není to úplně přesné jako jednotné kruzy, protože to neprůměruje celý rok, ale stačí to.

Děkuji, ale toto má i ČNB.

Velmi děkuji za přehledný a názorný článek. V příkladu s kryptoměnami uvádíte výděle (Na kryptoměnách měl výdělek 1000 USD při příjmu 9000 USD a výdajích 8000 USD) Jak se má postupovat v případě, že jsem v daném roce nakouil za 8000 USD nakoupil kryptomenu a na konci rokustále kryptoměnu držím ? Změní se nějak situace, když během tohoto roku provedu x obchodů s kryptoměnou, ale na konci roku budu držet opět kryproměnu ? Děkuji

Dobrý den, děkuji za úžasný článek. Od roku 2016 obchoduji futures u AMP futures v USA. Měla jsem velké ztráty, letos poprvé začínám mít zisky a vybírat po malých částkách. Tak budu dávat daňové přiznání a postupně uvádět mnou investované peníze od r. 2016 a výnosy od roku 2020? A je nějaký minimální limit zisků, od kterého daňové přiznání podat? Děkuji

Pro povinnost podat daňové přiznání není vůbec určující, jestli byla investice zisková a jak hodně. I ztrátové obchody se musí přiznávat. Určující je pouze výše celkových příjmů z prodeje cenných papírů a jak dlouho jste je vlastnili. Pozor – Příjem se nerovná zisk.

Po překročení příjmu 100 000 Kč podáváte přiznání a to i v případě, že jste nebyla v zisku, ale v mínusu. Daň by pak nebyla žádá.

Dobry den, rada by som da opytala ako zdanit predaj z prijmu podielovych fondov nakupenych cez CSOB v Cechach ako danovy nerezident CR:

Emitentom prveho fondu je priamo CSOB CR v CZK

Emitentom druheho fondu je KBC Belgicko v USD ale nakupeny cez spominanu CSOB CR.

Je danova povinnost zdanit prijmy v Cechach alebo na Slovensku (ako danovy rezident SR).

Dakujem

Dobrý deň, príjmy sa dania vždy podľa toho, kde ste daňový rezident. V tomto prípade na Slovensku, takže i keď to boli české fondy, tak musíte pri zdanení postupovať podľa slovenských zákonov a daňové priznanie podať tam. Uvedené fondy nie sú kótované na burze (ale ten KBC si ešte overte v materiáloch k fondu), takže sa ich slovenské oslobodenie od dane (daňový test) netýká. Venovali sme sa tomu trochu pri Portu.sk: https://finlord.cz/2020/11/recenzia-portu-sk-zachrani-portfolia-slovakov/

Dobrý den, letos jsem vstoupil jako OSVČ do režimu paušální daně. Protože občas udělám nějaký obchod s akciemi, trápí mě nejasnost, jestli nakonec nebudu muset z tohoto režimu na konci roku vystoupit a danit klasicky. Konkrétně nerozumím takové situaci :

nakoupil bych akcii A za 1 mil. a prodal za 1,1 mil. tedy vytvořil zisk 100.000,- Kč, dále bych nakoupil akcii B za 1 mil. a prodal za 905.000,- Kč tedy vytvořil ztrátu. Celkem bych byl v zisku jen 5.000,- Kč, ale příjmy by byly 2.005.000,- Kč. Můžu v takovém případě stále fungovat v režimu paušální daně nebo bych musel podat na začátku roku 2022 klasické daňové přiznání? Moc děkuji.

@Petr a příjmy z CP v kombinaci s paušální daní Srv. https://www.podnikatel.cz/clanky/posledni-den-na-prihlaseni-k-pausalni-dani-osvc-na-co-vsechno-si-dat-pozor/#h22

Zdravím, chtěl bych se zeptat k nezdaněným dividendám – je potřeba je danit, i když bych podle příjmu nemusel vůbec podávat daňové přiznání?

Za minulý rok mi přišel menší vedlejší příjem, spíš jsem nakupoval (prodej cenných papíru pod 100k, dividendy/participace pod 6k), jestli chápu podmínky dobře, neměl bych mít povinnost podat přiznání. Akorát se mi mezi dividendy připletlo i pár zahraničních nezdaněných dividend (ETF v Německu, přes Portu) – tak si lámu hlavu co s tím.

Zdravím, dá se proti sobě započítat zisk a ztráta všech CP dohromady (akcie, podílové fondy, ETF)? Nebo se musí každý typ CP uvádět zvlášť? Díky

Ano, lze. Je to podle druhu aktiv. Takže cenné papíry spolu, deriváty spolu, kryptoměny spolu a tak dále.

Ahoj,

v eToro jsem provedl export zdaňovací období 2020. V tabulce se mi objevila kryptoměna s označením real (tzn. nakoupil jsem jednotky a později pozici uzavřel). A pak jsem našel kryptoměnu s označením CFD (tj. dal jsem open sell a pak pozici uzavřel). Dále páry „Ethereum/Bitcoin“, „Ethereum/Euro“ obojí označeno CFD.

Spadá vše vyjmenované do jedné kolonky „Obchody s kryptoměnami“ nebo obchody mám přerozdělit ještě do „Obchody s deriváty“?

Děkuji za odpověď a výborný článek, zatím nejlepší co jsem našel!

Děkuji za podrobný a kvalitní článek. Chtěl jsem se zeptat na názor a to, kde by tak mohla ležet hranice, od které by mohl Fú začít nahlížet na obchodování (ať už akcie, deriváty, měny apod.) ne jako na příležitostnou činnost, ale jako na podnikání. Zdali to jsou desítky obchodů ročně, milionové obraty apod. Je mi jasné, že je to individuální a každý Fú na to může nahlížet jinak, přesto budu vděčný za názory, případně zkušenosti z doslechu apod. Děkuji

Lze do výdajů započítat i poplatky za nákup/prodej akcií? Dávalo by to smysl.

Ano, lze.

Diky moc za podrobny clanek i se screenshoty – hodi se.

Chtel bych se zeptat jak je to s akciemi s omezenym pravem (RSU). Dostal jsem nejake pri praci v zahranici, ale prodal az s danovym domicilem v CR. Prodejni cena je jasna, ale nevim co muzu napsat do vydaju. Zda cenu v dobe, kdy mi byly akcie prislibeny (pri nastupu se vypocetl pocet akcii dle jejich ceny v den nastupu) a nebo cenu v momentu, kdy mi je pripsali na ucet brokera (to se delo v pulrocnich intervalech).

Mimochodem akcie byly take daneny uz pri pripsani na ucet (spolecnost Schwab rovnou pripsala jen cast a druhou cast pouzila na uhradu dane).

Zdravím Vás,

nevíte prosím někdo adresy na finanční úřady Irska a Německa?

Děkuji

Zdravim,

nedávno mi přišel poštou formulář Schedule K-1 z USA (od ETF UNG kterou jsem loni koupil). Je to nějaký daňový formulář, kde je uveden datum nákupu a počet kusů akcií toho fondu. Nemáte s tím prosím někdo zkušenosti, musím něco do USA hlásit?

Dobrý den, prosím mám dotaz jsme důchodce, investuji na Zonky, výnos z úroku vyšší než 6.000,Kč podávám daň.přiznání? a dle §10?

Děkuji Dáša

Dobrý den,

vzhledem k dotazům na FÚ v jiných státech doplňuji odkaz https://www.financnisprava.cz/cs/mezinarodni-spoluprace/zahranicni-danove-spravy

Dobrý den,

Přijde mi, že máte chybu v zápočtu zahraniční daně. V řádcích 323 lze uvést uhrazenou daň ze zahraničí, ale pouze do výše částky uvedené ve smlouvě.

Ve vašem příkladu Francie tedy 10%, 5% dodaníte v Česku a 20% si vyžádáte od francouzského finančáku. Správně tedy máte zaplatit 10% Francii a 5% Česku.

Zatímco na vašich screenshotech započítáváte 15%, tedy v ČR nedodaňujete nic a naopak si ještě přenášíte náklad do příštího období ve výši 15% (řádek 327). A ještě k tomu o 20% můžete stále požádat Francouze. Ve výsledku tak Francii platíte 10% a Česku 0% a přenášíte si náklad ve výši 15% do příštího období. Dohromady tedy Česku zaplatíte na dani -2,25% (15% daň z přenášeného nákladu).

Váš výpočet je tedy daňovým únikem ve výši 7,25%