Dluhopisy: výnosnost neprokrývá ani inflaci

7.12.2020

5 min.

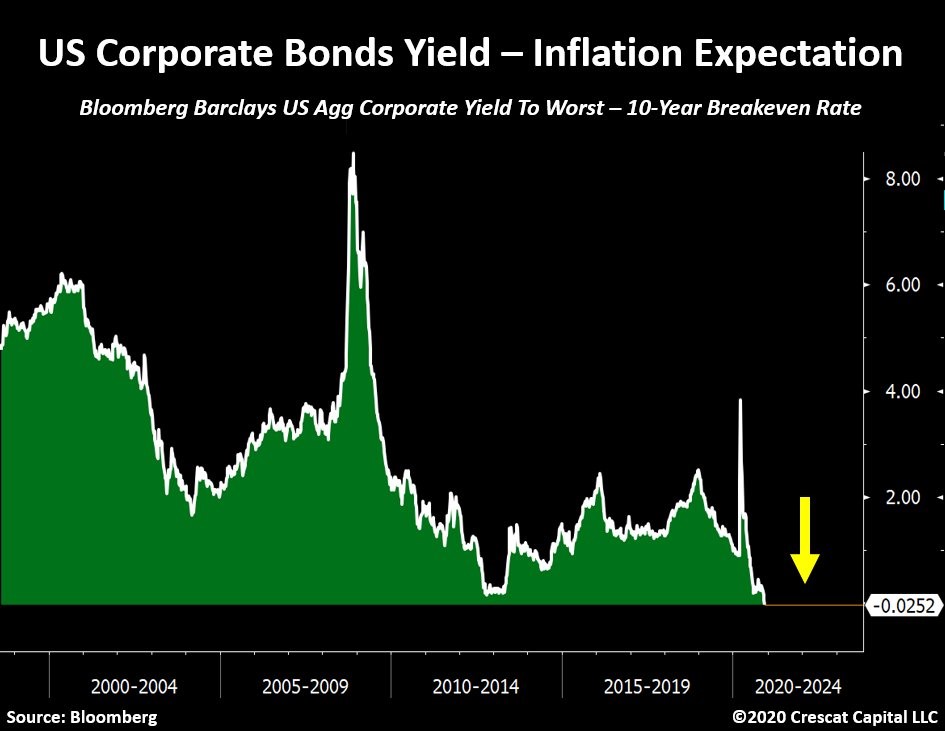

Požadovaná výnosnost amerických korporátních dluhopisů je nižší než očekávaná inflace. Jinými slovy nákupem amerických dluhopisů investor reálně prodělá peníze a musí se poohlédnout po jiných investičních aktivech, které před inflací chrání portfolio lépe.

Přihlaste se do newsletteru a získejte nejenom novinky, ale i seriál dalších podrobných analýz. Sledujte nás také na Twitteru a Facebooku, ať nezmeškáte žádnou novinku.

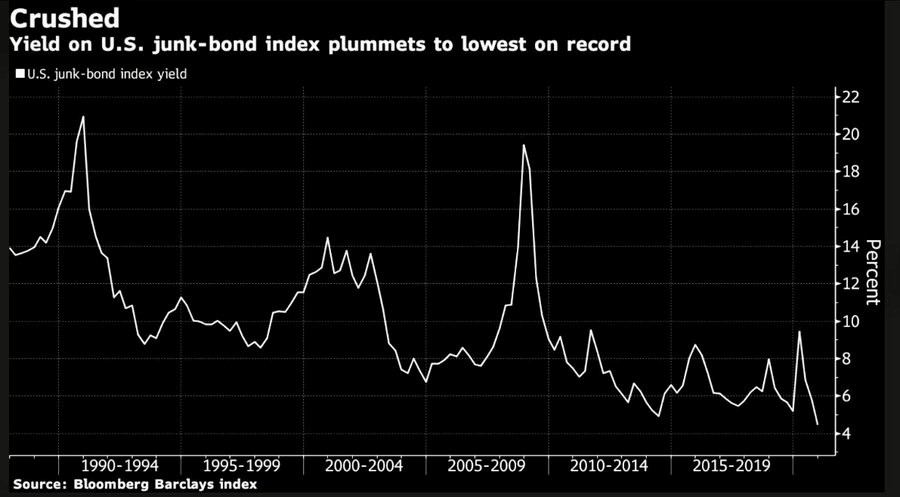

Pokud se podíváme čistě jen na požadovanou výnosnost junk bondů (rating BB a méně), tak situace je zde naprosto stejná. Požadovaná výnosnost amerických junk dluhopisů poklesla na historická minima. Jde o to, že investoři se přesunuli do rizikovějších aktiv z důvodu očekávání ekonomického zotavení díky vakcíně proti koronaviru. Jak je z grafu patrné, tak průměrná požadovaná výnosnost dluhopisů se spekulativním ratingem poklesla za poslední měsíc z 5,52 % na 4,45 %. Letošní intradenní high bylo 11,69 %.

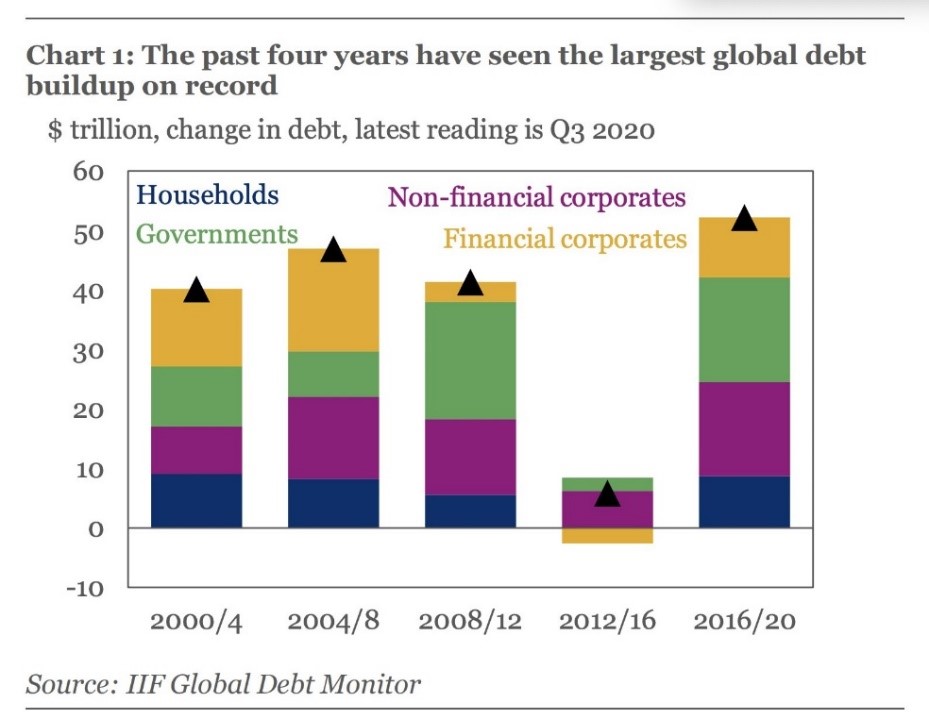

Od roku 2016 vzrostl globální dluh o 52 bilionů USD, přičemž mezi lety 2012 – 2016 vzrostl o 6 bilionů USD. Od počátku pandemie koronaviru nalily vlády na zmírnění negativních ekonomických dopadu do ekonomik více než 12 bilionů USD. Nesmíme zapomínat ani na to, že dluh je ve větší míře neproduktivní. Čili po skončení koronavirové krize bude dluh nadále růst a dosažená produktivita nemusí stačit na pokrytí závazků, což by byl ohromný problém. V tomto kontextu je tedy jasné, že v horizontu několika let nemohou jít úroky ani výrazně nahoru, jelikož dluh by se zásadním způsobem prodražil.

Při odkládání peněz v bankách a nyní už i do korporátních dluhopisů se nepokryje ani očekávaná inflace. Investoři hledají jiné možnosti, kde vydělat peníze. Tím pádem roste popularita výnosnějších aktiv, jako jsou kupříkladu ETF, akcie či P2P investice na stabilních P2P platformách, kde jsou výnosy i více než 12 % p.a..

Do akcií či sektorů mohou investovat i drobní investoři. V analýzách jsme se věnovali několika brokerům, kde si lidé mohou snadno odkládat peníze stranou a investovat je do stabilních finančních aktiv. Lynx (analýza ZDE a ZDE) a Saxo Bank (analýza ZDE) jsou velmi spolehlivé instituce, kde lze snadno nakupovat široce diverzifikovaná ETF (burzovně obchodované fondy) či akcie. Pro začínající investory jsou atraktivní služby roboadvisory Portu (analýzy ZDE a ZDE), kde lze velmi jednoduše začít s budováním portfolia pomocí ETF bez předešlých zkušeností s investováním. Noví investoři mají u Portu 3 měsíce bez poplatku za správu, pokud se registrují přes tento odkaz. Nebo alternativou mohou být spravovaná portfolia SaxoSelect, kde jsou portfolia typicky složená z ETF.

Pro investory jsme připravili i školení tvorby portfolia z ETF, kde jsou popsané všechny postupy a nástroje pro vytvoření robustního finančního zázemí. Zároveň je ve školení rozbor daňové optimalizace, která dokáže ušetřit nemalé prostředky. Školení je postavené na reálných výpočtech a příkladech.

Disclaimer:

Investice v sobě obsahují riziko a není zaručena návratnost původně investované částky. Vysoké riziko je především u produktů, které využívají finanční páku. Současná ani očekávaná výkonnost nezaručuje výkonnost budoucí. Veškeré informace uvedené v tomto článku nebo na portále Finlord.cz mají pouze informační charakter a neslouží jako investiční doporučení dle zákona č. 256/2004 Sb. o podnikání na kapitálovém trhu. Při zpracování informací čerpá skupina Finlord údaje z veřejných, důvěryhodných zdrojů a vynaložila přiměřenou péči, aby informace nebyly nepravdivé či zavádějící, nicméně nikterak nezaručuje jejich správnost a neměnnost. Zde uvedené informace neslouží jako nabídka nebo výzva k nákupu či prodeji finančních instrumentů ani nejsou návrhem na uzavření smlouvy. Portál finlord.cz má uzavřené partnerství s některými společnostmi, které jsou zmíněné v obsahu portálu. Pokud čtenář použije odkaz směřující na web partnera, můžeme získat provizi, která ale čtenáře nic nestojí. Provize slouží pro další zvýšení kvality obsahu. Skupina důsledně dbá na to, aby provize nijak neovlivnila objektivitu prezentovaných informací.

7.12.2020

5 min.

Mohlo by Vás zajímat:

Jaké výnosy dosáhnou akcie v roce 2026? -10 % nebo +10 %

Akcie přinesly v uplynulých letech vysoké zhodnocení. Jaký výsledek bude v roce 2026? Ohodnocení je ...

Více informací22.1.2026

4 min.

Berkshire Hathaway bez věštce z Omahy: Konec legendy, nebo nová nákupní příležitost?

Warren Buffett je pro investiční svět tím, čím byl Pelé pro fotbal. Více než půl století dokázal ...

Více informací22.1.2026

4 min.

Americké akcie jsou daleko častěji v růstovém než klesajícím trendu

Americké akcie jsou v portfoliích řady investorů. Průměrné trvání býčího trhu bylo v minulosti 64 ...

Více informací21.1.2026

3 min.

Napsat komentář