Jak investovat do nemovitostí přes REIT u LYNX Broker

24.11.2023

5 min.

Možností, jak investovat do nemovitostí je hned několik. Velmi přístupná je investice do REIT (real estate investment trust), což jsou nemovitostní fondy. Pokud mají akcie obchodované na burze, tak je investice snadná a přístupná od několika set či tisíc korun. U burzovně obchodovaných fondů je bezpečnost prostředků velmi vysoká. Samozřejmě platí, že investoři by se měli zaměřit na kvalitu aktiv v REIT. Zejména u menších fondů může být portfolio nedostatečně diverzifikované.

Investoři mohou snadno obchodovat akcie, opce, ETF a další instrumenty u LYNX Broker (recenze ZDE), se kterým připravujeme seriál investičních tipů. Pokud se u LYNX Broker rozhodnete otevřít reálný účet, tak při využití tohoto odkazu získáte transakční kredit 50 EUR.

Investice do nemovitostní přes REIT

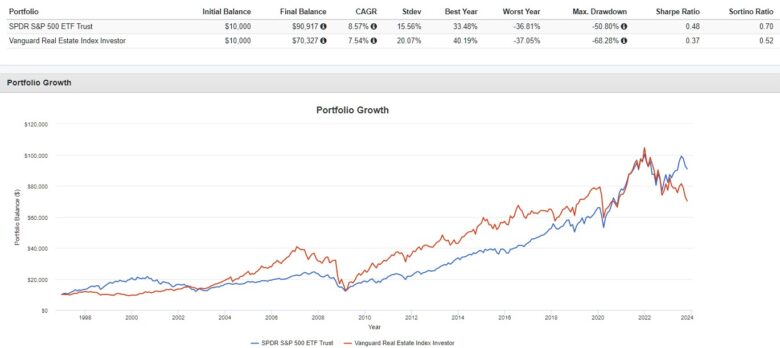

Následující obrázek ukazuje srovnání investice do ETF na akcie v indexu S&P 500 a výkonnost investičního fondu Vanguard Real Estate Index, který investuje do REIT v USA. Od prosince 1996 se investice 10 000 USD do akcií zhodnotila včetně reinvestice dividend na 91 000 USD (8,6 % p.a.). U REIT nastalo zhodnocení na 70 000 USD (7,5 % p.a.). V některých obdobích se více dařilo akciím, jindy zase nemovitostním fondům. Aktuálně sledujeme u nemovitostí značnou korekci cen a hodnota indexu se snížila na úrovně z poloviny roku 2020. Propady cen v minulosti vytvořily zajímavou nákupní příležitost.

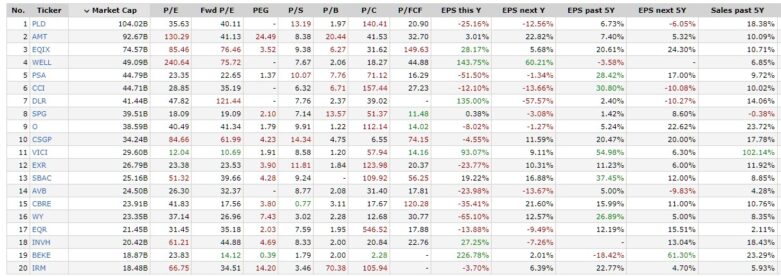

Největší REITy v USA (a několik společností zaměřených na nemovitostní služby), které mají i největší zastoupení ve Vanguard Real Estate Indexu, jsou na následujícím obrázku.

Tržby uvedených společností v posledních pěti letech (sloupec Sales past 5Y) rostly velmi slušným tempem. Důvodem je zvyšování nájmů a cen nemovitostí. Letos ceny nemovitostí klesají, což se projevuje i v ziskovosti a zisk na akcií řadě společností ze sektoru v tomto roce klesá (EPS this Y) a pokles může pokračovat i v příštím roce (EPS next Y).

Investoři mohou v LYNX+ nakupovat jednotlivé akcie. Kupříkladu akcie Prologis, American Tower, Equinix.

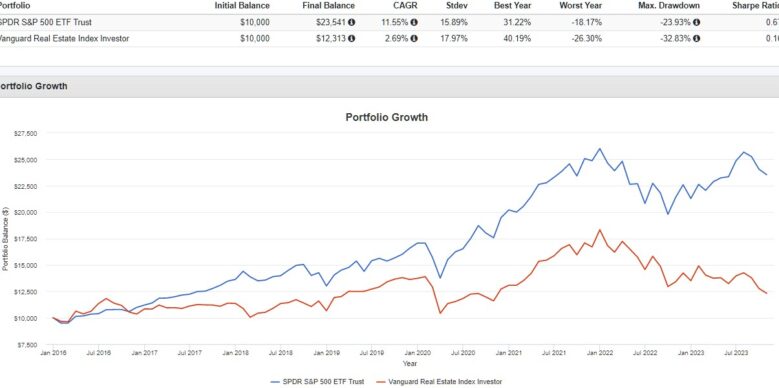

Anebo je možné investovat do burzovně obchodovaného fondu, který má v portfoliu tyto nemovitostní fondy. Nejnižší nákladovost na úrovni 0,14 % p.a. má Invesco US Real Estate Sector UCITS (investice v USD). Ale ani nízký manažerský poplatek mu nepomohlo, aby se výkonnostně srovnal s fondy na akciové indexy. Od února 2016 přinesl zhodnocení o 60 %. Akcie přinesly ve stejném období zhodnocení o 166 %. Propad cen akcií REIT byl v posledních dvou letech velmi výrazný.

Oproti dříve uvedenému indexu si ETF od Invesco ještě vedlo velmi dobře, když fond od Vanguard si od roku 2016 polepšil pouze o něco málo přes 20 %.

Největším ETF na REITy je iShares Developed Markets Property Yield, který má ale TER na úrovni 0,59 %. K dispozici je v EUR, USD a GBP. 61 % portfolia má v USA, 10 % v Japonsku, 4 % v Hong Kongu, 4 % ve Velké Británií a pak v dalších zemích.

Nemovitostní fondy aktuálně trápí klesající ceny nemovitostí a vysoké úrokové náklady. Při své správě využívají dluh. I když se u nich pohybuje poměr dluhu k vlastnímu kapitálu většinou pod 1, tak nárůst úrokových sazeb způsobil zvýšení nákladů na obsluhu dluhu.

Příznivé je, že do budoucnosti lze počítat s postupným zvyšováním nájmů, jelikož nemovitostní fondy mají většinou nájem indexovaný na inflaci.

Silným faktorem pak bude vývoj úrokových sazeb. Jejich pokles by způsobil zlevnění dluhu a zároveň uvolněná měnová politika podporuje růst cen nemovitostí. Reakce cen akcií REITů na klesající úrokové sazby by tedy mohla být velmi pozitivní.

Přihlaste se do newsletteru a získejte nejenom novinky, ale i seriál dalších podrobných analýz. Sledujte nás také na X (Twitteru) a Facebooku, ať nezmeškáte žádnou novinku.

Disclaimer:

Investice v sobě obsahují riziko a není zaručena návratnost původně investované částky. Vysoké riziko je především u produktů, které využívají finanční páku. Současná ani očekávaná výkonnost nezaručuje výkonnost budoucí. Veškeré informace uvedené v tomto článku nebo na portále Finlord.cz mají pouze informační charakter a neslouží jako investiční doporučení dle zákona č. 256/2004 Sb. o podnikání na kapitálovém trhu. Při zpracování informací čerpá skupina Finlord údaje z veřejných, důvěryhodných zdrojů a vynaložila přiměřenou péči, aby informace nebyly nepravdivé či zavádějící, nicméně nikterak nezaručuje jejich správnost a neměnnost. Zde uvedené informace neslouží jako nabídka nebo výzva k nákupu či prodeji finančních instrumentů ani nejsou návrhem na uzavření smlouvy. Portál finlord.cz má uzavřené partnerství s některými společnostmi, které jsou zmíněné v obsahu portálu. Pokud čtenář použije odkaz směřující na web partnera, můžeme získat provizi, která ale čtenáře nic nestojí. Provize slouží pro další zvýšení kvality obsahu. Skupina důsledně dbá na to, aby provize nijak neovlivnila objektivitu prezentovaných informací.

24.11.2023

5 min.

Mohlo by Vás zajímat:

Páková strategie od roku 1885: je možné zhodnocení přes 17 % p.a.?

Páka umí výrazně navyšovat výnosy, ale i riziko. Strategie zaměřená na odfiltrování volatility a ...

Více informací11.7.2025

4 min.

Německý akciový index DAX: informace, graf a jak investovat

Podívejte se na německý akciový index DAX, který zahrnuje 40 největších veřejně obchodovaných ...

Více informací10.7.2025

5 min.

Technologické akcie si připsaly zhodnocení 687 571 %

Technologické akcie v USA si od roku 1950 připsaly zhodnocení 687 571 %. Investice 1000 USD do ...

Více informací9.7.2025

4 min.

Napsat komentář