Extrémně nízký VIX a jak zajistit akciové portfolio proti propadům

29.11.2023

7 min.

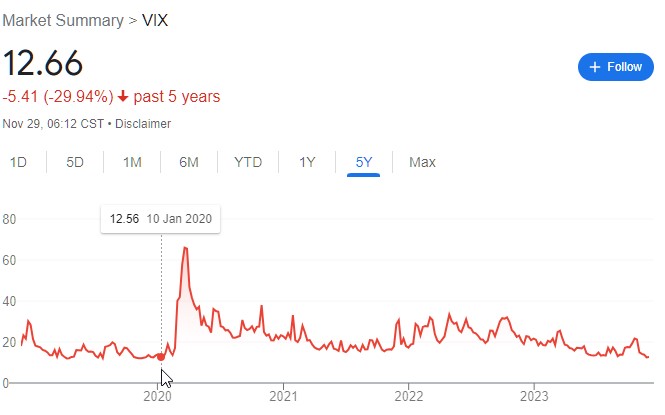

Volatilita akciových trhů propadla na velmi nízké úrovně. VIX, který měří implikovanou (očekávanou) volatilitu, poklesl pod 13 %. Se snížením implikované volatility se pochopitelně výrazně zlevnily i opce. To umožňuje investorům, aby si levně zajistili svá portfolia vůči propadům. Jaké nástroje se nabízí?

Investoři mohou snadno obchodovat akcie, opce, ETF a další instrumenty u LYNX Broker (recenze ZDE), se kterým připravujeme seriál investičních tipů. Pokud se u LYNX Broker rozhodnete otevřít reálný účet, tak při využití tohoto odkazu získáte transakční kredit 50 EUR.

Nízký VIX a možnost zajistit akciové portfolio proti propadům u LYNX Broker

Index VIX zaznamenal snížení ceny pod 13 bodů, což se nestává tak často. Naposledy v lednu 2020.

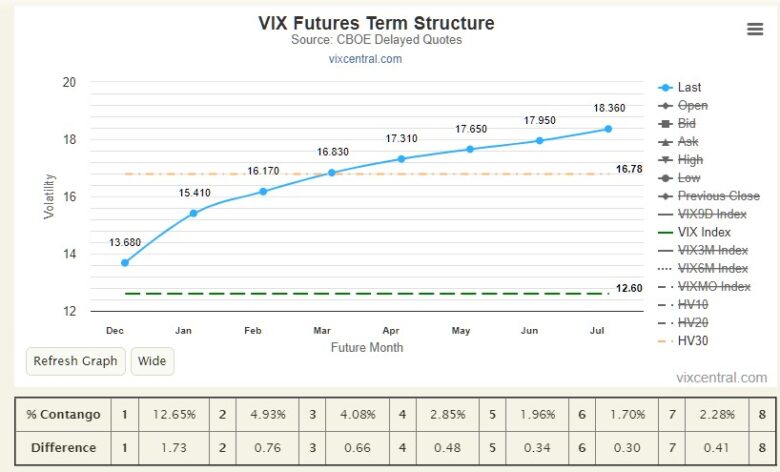

Hodnota VIX je hluboce pod historickou 30denní volatilitou na úrovni 16,7 %. Křivka futures na VIX ukazuje, že pod historickou volatilitou jsou i první tři měsíce dodání.

VIX klesá díky stabilnímu růstu cen akcií. Řada investorů drží ETF na americký index S&P 500. Nabídka takovýchto fondů je široká.

Nejvíce kapitálu ve výši přes 57 miliard EUR (1400 miliard Kč) spravuje iShares Core S&P 500 UCITS ETF (Acc). Investoři si mohou vybrat měnovou třídu USD, EUR či GBP. Nákladovost je u všech tříd stejná na úrovni 0,07 % p.a.. Rozdíl je pouze ve vykazované měně. Fond sleduje americký akciový index S&P 500.

Odkazy do LYNX+ dle různých měnových tříd: EUR, USD, GBP

Nebo je k dispozici Vanguard S&P 500 UCITS ETF. Nákladovost je 0,07 % p.a. a má 4 měnové třídy EUR, USD, GBP, CHF. Výkonnostně jsou oba fondy prakticky stejné. Od května 2012 zhodnotily majetek investorů o 305 % v USD.

A komu by se TER 0,07 % u ETF na index S&P 500 u fondů od iShares a Vanguard zdálo hodně, tak je k dispozici Invesco S&P 500 UCITS ETF (ISIN: IE00B3YCGJ38) s nákladovostí 0,05 % p.a. a třemi měnovými třídami USD, EUR, GBP.

Nicméně po výrazném růstu cen akcií může přijít korekce. Investoři ale nemusí hned prodávat portfolio. Pomocí opcí se mohou zajistit proti poklesům.

Jak pomocí put opcí zajistit portfolio

Velmi likvidní jsou put opce na index SPX, na burzovně obchodovaný fond SPY nebo opce na futures ES či MES. Na jednotlivé možnosti pomocí opcí s expirací na konci ledna 2024 se podíváme.

Put opce na SPX:

SPX je index, který nelze přímo obchodovat, ale opce na něj jsou velmi likvidní. Vyrovnání je v penězích. Problémem je obrovský nominál, jelikož opce mají multiplikátor 100. Tudíž nominální hodnota jedné opce je 4558*100 = 455 800 USD (cca 10 mil. Kč).

At the money put opce se strikem 4555 a expirací 31.1.2024 stojí aktuálně 72,2 bodu (na prémii zaplatí investor 7220 USD). To znamená nákladovost je 7220/4 555 800 = 1,6 %.

Pokud tedy investor má v indexu S&P 500 cca 10 mil. Kč, tak nákupem této jedné opce si zajistí celé portfolio a náklad bude na 2 měsíce 1,6 %, anualizovaně 9,6 %. Samozřejmě takovouto opci lze koupit, i když má investor malý kapitál, jen je nutné myslet na ten náklad na opční premium 7220 USD.

Přímý odkaz do LYNX+ je ZDE

Put opce na ETF SPY:

ETF SPY je ekvivalent UCITS fondů, které jsme uvedli výše.

Opce je na 100 kusů akcií ETF. Jeho cena je 456 USD, takže nominál jednoho opčního kontraktu je 45 600 USD (1 007 350 Kč).

At the money put opce se strikem 455 a expirací 31.1.2024 stojí 7,88 USD (na prémii zaplatí investor 788 USD). Nákladovost je 788/45600 = 1,7 %.

Přímý odkaz do LYNX+ je ZDE

Finální vyrovnání opce je v akciích.

Opět platí, že opci lze otevřít i s malým účtem, jenom je nutné myslet na náklad na prémii ve výši 788 USD.

Put opce na futures ES:

E-mini futures na index S&P 500 je velmi likvidní, obchoduje se téměř 24 hodin v pracovní dny. Opce na futures jsou také velmi likvidní. Multiplikátor je 50. Cena březnového futures je aktuálně 4615, takže nominál je 230 750 USD (5 110 00 Kč), což je celkem vysoká částka.

At the money put opce se strikem 4610 a expirací 31.1.2024 stojí 86 USD (na prémii zaplatí investor 4300 USD). Nákladovost je 4300/230750 = 1,8 %.

Finální vyrovnání opce je ve futures.

Stějně jako v předešlých možnostech platí, že opci lze otevřít i s menším kapitálem, ale pozor si investor musí dát na opční premium 4300 USD.

Přímý odkaz do LYNX+ je ZDE.

Put opce na futures MES:

Micro E-mini futures na index S&P 500 je velmi likvidní, také se obchoduje téměř 24 hodin v pracovní dny. Opce na futures jsou i u tohoto kontraktu velmi likvidní. Multiplikátor je 5, tedy desetina ES kontraktu. Cena březnového futures je aktuálně 4615, takže nominál je 23 075 USD (511 00 Kč), což je z uvedených možností nejnižší částka.

At the money put opce se strikem 4610 a expirací 31.1.2024 stojí 86 USD (430 USD). Nákladovost je 430/23 075 = 1,8 %.

Opci lze opět otevřít i s malým kapitálem, prémie je 430 USD.

Finální vyrovnání opce je ve futures.

Přímý odkaz do LYNX+ je ZDE.

Nákladovost zajišťovacích put opcí je tedy cca 1,7% až 1,8 % na dva měsíce. Odchylky jsou způsobené mírně odlišnými strike cenami a započtením dividend, ale jako hedgeovací nástroj se dají všechny uvedené možnosti použít dle libosti. Klidně je mohou investoři i kombinovat (třeba 1 x SPX opce a 2 x MES futures opce). Opce na futures kontrakty mají výhodu v delších hodinách obchodování. SPX má výhodu v tom, že se zásadně vykoná vyrovnání pouze v penězích (nedodává se podkladové aktivum).

Pokud cena akcií půjde nahoru, tak opce vyexpirují bezcenné a tento výnos se sníží o nákladovost. Pokud cena akcií propadne, tak bude portfolio proti propadů zajištěné s nákladem 1,8 % na dva měsíce.

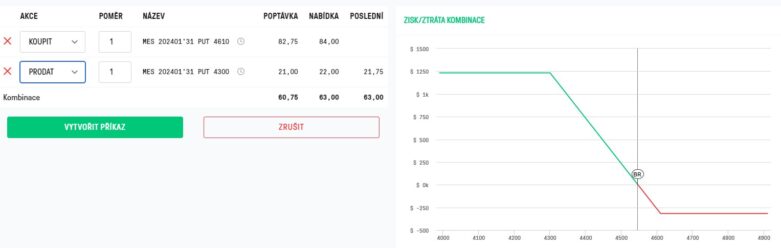

Samozřejmě zlevnit pozici si investoři mohou vstupem do put spreadu. Kupříkladu u MES lze použít put spread 4610-4300, který chrání proti poklesu o 7 % a stojí 63 bodů (za premium zapaltí investor 315 USD). Nákladovost je 315/23075 = 1,4 %.

Pozice vypadá takto:

Přímý odkaz do LYNX+ je ZDE

Anebo lze přidat výpis call opce. Pomocí opcí mohou investoři vytvořit mnoho pozic dle požadavků.

Put opce a sázka na výbuch volatility – jak vyskládat „The Big Short“

V uvedených případech jsme použili ATM opce. Ale investoři mohou sáhnout i po OTM put opcích, tedy těch, které mají strike pod současnou cenou. Jejich ceny jsou nižší. Opět použijeme pro ukázku opce na MES. Pro jiné nástroje lze vytvořit obdobnou pozici. Namísto jedné put opce se strikem 4615 lze koupit dvě put opce za cenu 4480, což je o 3,3 % níž oproti současné ceně. Nákladovost by byla stejná, tedy 1,8 % za 2 měsíce. Jakou by tato pozice měla výhodu? Pokud by třeba do Vánoc trh prudce propadl třeba o 4 %, tak by se výrazně zvedla implikovaná volatilita u ATM i OTM opcí. Ale držba dvou OTM put opcí by rychleji zvyšovala hodnotu opční short pozice než jedna ATM opce. Tím pádem by zhodnocení bylo vyšší. Horší výsledek by pochopitelně byl při pomalém poklesu cen.

Pomocí OTM put opcí si mohou investoři vyskládat i „The Big Short“ myšlenku. Kupříkladu čtyři lednové put opce se strikem 4320 (7 % pod současnou cenou) stojí stejně jako jedna ATM opce. Pokud by cena akcií dramaticky propadla, tak by se hodnota opční pozice díky čtyřem pozicím velmi rychle násobila.

Investoři si mohou u opcí vybrat různé expirace a strike ceny. Kdo věří, že propad nastane už v nejbližších dnech, tak může zvolit i opce s kratší expirací. Mají nižší cenu.

Přihlaste se do newsletteru a získejte nejenom novinky, ale i seriál dalších podrobných analýz. Sledujte nás také na X (Twitteru) a Facebooku, ať nezmeškáte žádnou novinku.

Disclaimer:

Informace poskytnuté prostřednictvím tohoto investičního tipu by neměly být používány jako náhrada za jakoukoli formu poradenství. Uvedený text připravila společnost Finlord s.r.o. jako obecné informace pro soukromé použití investorů, ale nejsou určeny jako osobní doporučení

konkrétních finančních nástrojů nebo strategií a nebere v úvahu individuální finanční situaci, investiční znalosti a zkušenosti, investiční cíl a horizont nebo rizikový profil a preference investorů. Investor musí zajistit zejména vhodnost investice s ohledem na svoji finanční a fiskální situaci a investiční cíle. Obchodování s finančními nástroji zahrnuje značné riziko ztráty a není vhodné pro každého investora. Cena finančních nástroje může kolísat. Minulé výsledky nejsou zárukou budoucích výsledků. Investování zahrnuje rizika. Investoři mohou ztratit podstatně více, než byla jejich původní investice. Neměli byste se zapojovat do obchodování s těmito finančními nástroji, pokud plně nerozumíte povaze transakcí a rozsahu možné ztráty. Autorská odměna není přímo či nepřímo závislá od uvedených názorů nebo myšlenek. Navzdory skutečnosti, že Finlord, s.r.o věnuje veškerou péči při sestavování a udržování těchto stránek pomocí spolehlivých zdrojů, Finlord s.r.o. nemůže zaručit přesnost, úplnost a aktuálnost poskytnutých informací. Z informací uvedených v příspěvku tedy nelze odvozovat žádná práva. Poskytnuté informace o obchodech jsou bez transakčních nákladů.

29.11.2023

7 min.

Mohlo by Vás zajímat:

Dolar od začátku roku oslabuje o více než 10 %

Americký dolar bývá obecně považován za bezpečné a bezrizikové aktivum, nicméně letos je v USA velmi ...

Více informací8.7.2025

3 min.

15 zemí s největším rozpočtem na obranu v roce 2025

Kam míří miliardy na obranu v roce 2025 a jak z toho mohou těžit investoři? Prozkoumejte žebříček 15 ...

Více informací7.7.2025

4 min.

Vyplatí se přestat nakupovat akcie?

Vyplatí se nakupovat akcie, když jsou ceny na maximech? Nebo je lepší počkat na korekci? Podívejte ...

Více informací4.7.2025

3 min.

Napsat komentář