Finlord investice v listopadu 2021: -3,3 %

14.12.2021

6 min.

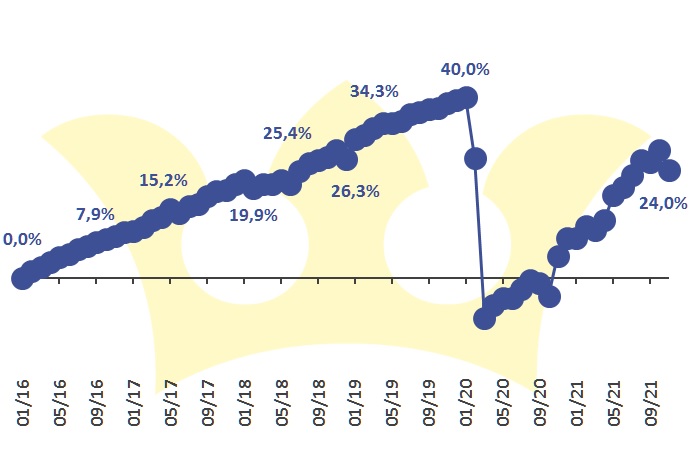

Finlord soukromé investiční portfolio zaznamenalo v listopadu změnu hodnoty o -3,3 %. Na konci listopadu nastal na akciových trzích propad. Ten byl hned počátkem prosince neutralizovaný opětovným růstem cen akcií. Nervozita na trzích je citelná. Investoři se obávají, že na velmi vysokou inflaci zareagují Fed a ECB rychlejším utahováním monetární politiky, což by způsobilo odliv kapitálu z dynamických aktiv. Menší centrální banky včetně ČNB už úrokové sazby rychle zvyšují. Co se týče výsledků firem, tak ty jsou velmi dobré. Rostoucí tržby a zisky umožňují firmám skupovat akcie v rekordním objemu. V rámci akciových trhů jsou ale značné rozdíly. Tahounem jsou akcie velkých amerických společností. Akcie společností s nízkou tržní kapitalizací či akcie z rozvíjejících se trhů jsou pod prodejním tlakem, viz grafy níže.

Pro kvalifikované investory jsou k dispozici fondy SLAVIC FUND SICAV a Slavic Capital, ve kterých jsou aplikované dlouhodobě prověřené investiční myšlenky.

Finlord investice: jak dopadl listopad?

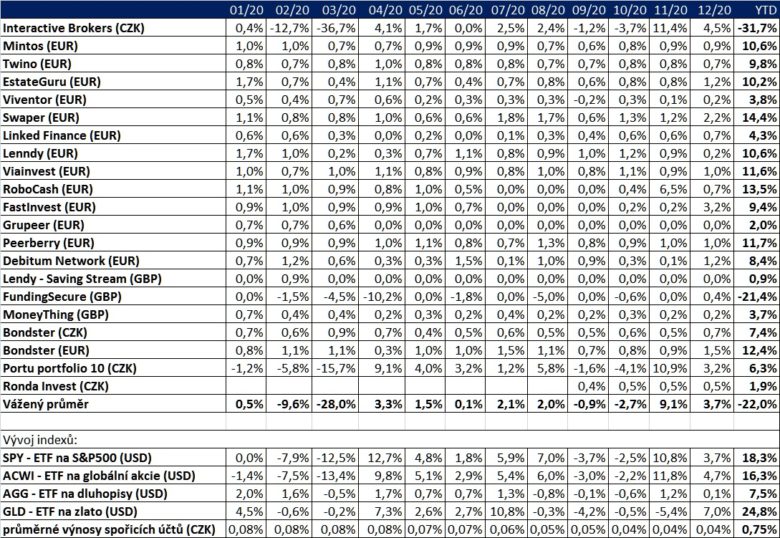

V tabulce výsledků je uvedena i základní měna, v níž je výnos vyjádřen. Náklady na hedging do CZK se pohybují kolem -1 % ročně (investoři získávají) v závislosti na měně, viz naše nedávná analýza. My momentálně plně zajišťujeme EUR/CZK, USD/CZK i GBP/CZK. Tabulky výnosů v předešlých letech jsou na konci shrnutí.

Na jednotlivé platformy se lze registrovat zde:

Interactive Brokers (bonus: akcie IBKR v hodnotě 1 % z vkladu), Mintos (bonus: 0,5 % z investic v prvních 90 dnech), Twino, EstateGuru (bonus: 0,5 % z investic v prvních 90 dnech), Swaper, Viainvest, RoboCash, Peerberry, Bondster (bonus: 1 % z investic v prvních 90 dnech), Kviku Finance (bonus 20 EUR při investici alespoň 100 EUR), Lendermarket (bonus: 1 % z investic v prvních 30 dnech), Portu (bonus: 3 měsíce zdarma), Ronda Invest (bonus: 500 Kč k první investici).

V posledních měsících je vývoj na akciových trzích příznivý. Naše portfolio je zajišťujeme proti poklesům. Pří následném zotavení trhů očekáváme i růst hodnoty portfolia. Ze 71 měsíců bylo 12 ztrátových.

V roce 2022 se očekává další růst cen akcií

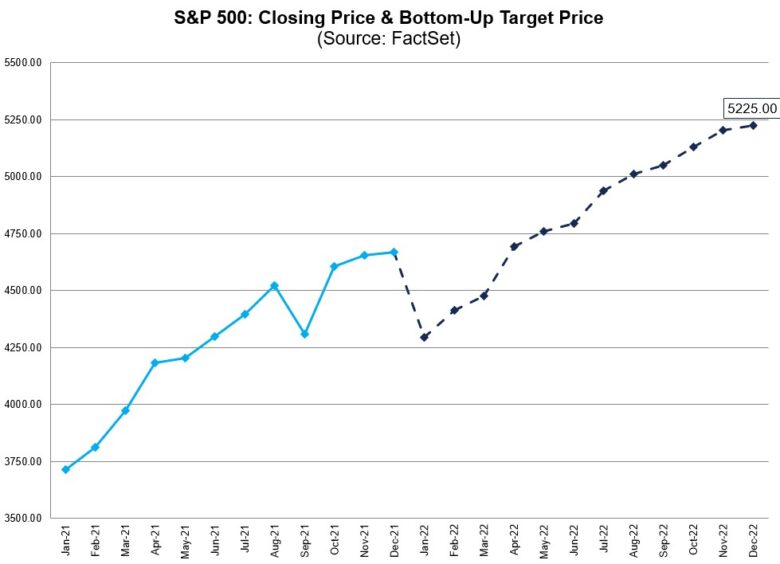

Dle analytiků sledovaných agenturou FactSet by se hodnota indexu S&P 500 měla do konce příštího roku dostat na rekordních 5225 bodů, o 12 % výš oproti současné úrovni. Důvodem by měl být pokračující růst zisků a tržeb.

Následující obrázek ukazuje minulé odhady analytiků a skutečnou cenu indexu S&P 500 ke konci roku. V uplynulých deseti letech bylo mírně více let, kdy byl odhad nakonec nižší než skutečnost. Vysoké pozitivní překvapení bylo dosažené zejména v posledních třech letech. Optimistický odhad růstu indexu pro nejbližší rok ale vytváří prostor pro zklamání v případě, že firmám budou zisky stoupat pomaleji.

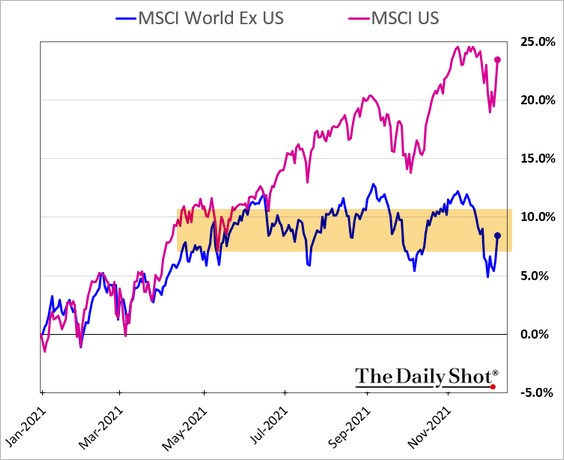

Americké akcie jsou letos jednoznačně globálním tahounem. Následující obrázek ukazuje vývoj indexu amerických akcií a indexu světových akcií bez USA. Index neamerických akcií se od dubna prakticky nikam nehnul a jeho zhodnocení od počátku roku je na úrovni 8 %.

Stejně tak je značný rozdíl mezi výkonnosti large cap a small cap akcií v USA. Firmy s nízkou tržní kapitalizací výrazně zaostávají a americký index Russell 2000 se aktuálně obchoduje na úrovni z počátku února. Trh se obává, že malé firmy nebudou schopné přenést zvýšené náklady na své zákazníky. Z hlediska ohodnocení jsou small cap akcie vůči large cap akciím na téměř nejlevnější úrovni v historii, když je forward P/E indexu S&P 600 o více než 30 % nižší než u indexu S&P 500. Takovéto prostředí je výhodné pro investory, kteří se zabývají klasickým stock-pickingem, tedy výběrem konkrétních titulů. Řada menších firem se už obchoduje za jednociferné násobky zisků.

V prosinci je vývoj u akcií rozpačitý, čeká se na poslední letošní rozhodnutí Fedu a ECB. Vzhledem k inflaci, která je na extrémně vysoké úrovni, není predikce dalších kroků centrálních bank snadná. Rozhodně by se investoři měli připravit na zvýšenou volatilitu burzovně obchodovaných aktiv. Pro dlouhodobé investory se ale nic nemění. Akcie a nemovitosti jsou při investici na více než 15 let stále atraktivní.

Investiční účet si mohou lidé snadno vytvořit u různých brokerů. V analýzách jsme se už věnovali LYNX, Saxo Bank, XTB či RoboMarkets.

Nezapomeňte se přihlásit do newsletteru. Kromě pravidelných novinek získáte i rozsáhlý seriál stěžejních investičních myšlenek. Sledujte nás také na X (Twitteru) a Facebooku.

Tabulka výnosů v roce 2020:

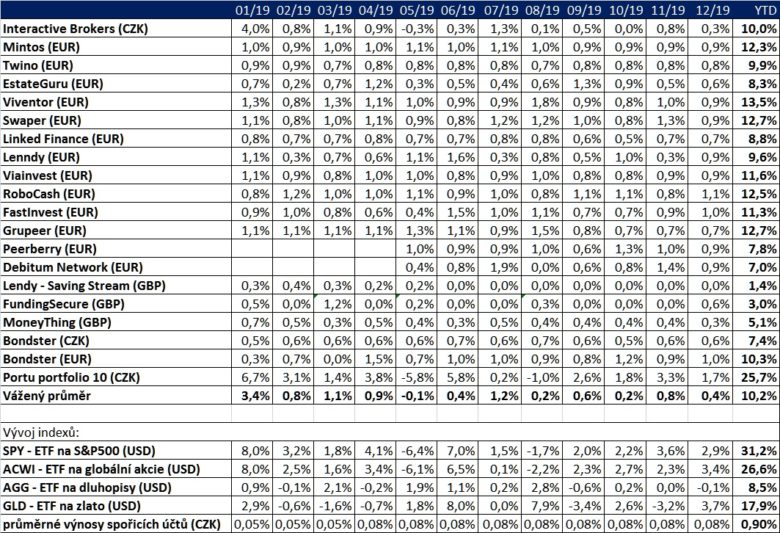

Tabulka výnosů v roce 2019:

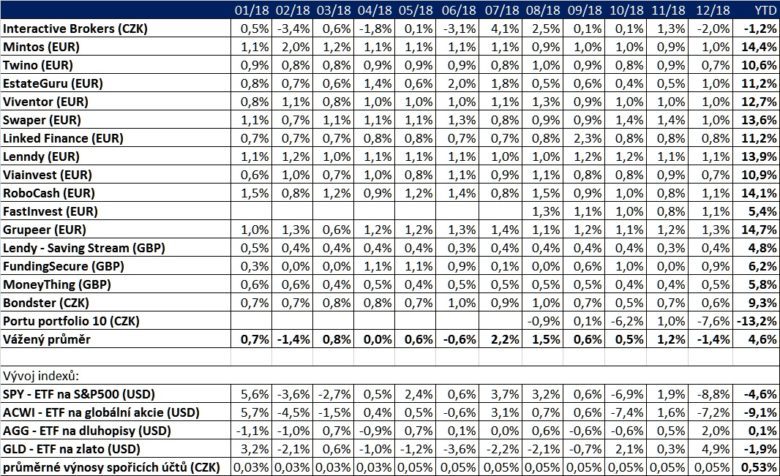

V roce 2018:

V roce 2017:

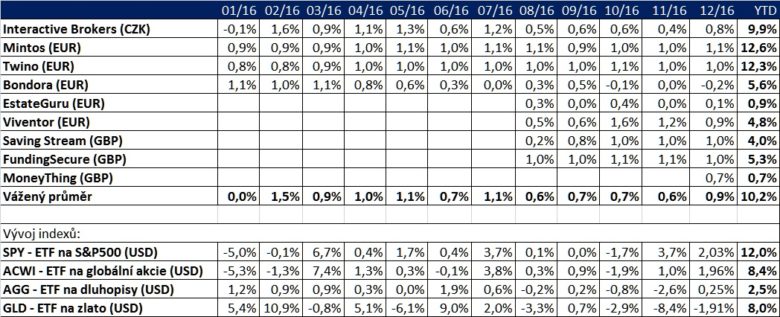

V roce 2016:

Disclaimer:

Investice v sobě obsahují riziko a není zaručena návratnost původně investované částky. Vysoké riziko je především u produktů, které využívají finanční páku. Současná ani očekávaná výkonnost nezaručuje výkonnost budoucí. Veškeré informace uvedené v tomto článku nebo na portále Finlord.cz mají pouze informační charakter a neslouží jako investiční doporučení dle zákona č. 256/2004 Sb. o podnikání na kapitálovém trhu. Při zpracování informací čerpá skupina Finlord údaje z veřejných, důvěryhodných zdrojů a vynaložila přiměřenou péči, aby informace nebyly nepravdivé či zavádějící, nicméně nikterak nezaručuje jejich správnost a neměnnost. Zde uvedené informace neslouží jako nabídka nebo výzva k nákupu či prodeji finančních instrumentů ani nejsou návrhem na uzavření smlouvy.

14.12.2021

6 min.

Mohlo by Vás zajímat:

Dočkáme se růstového roku, nebo narazíme na černé labutě?

Vstup do roku 2026 se nese ve znamení velké nejistoty, ale také nečekaných příležitostí. Podívejte ...

Více informací15.1.2026

3 min.

Bydlení v Evropské unii: ČR patří k těm dražším zemím

Bydlení v Evropské unii čelí krizi, neboť ceny rostou rychleji než příjmy. Podívejte se na data a ...

Více informací14.1.2026

5 min.

Jaké výnosy dosáhnou akcie v roce 2026? -10 % nebo +10 %

Akcie přinesly v uplynulých letech vysoké zhodnocení. Jaký výsledek bude v roce 2026? Ohodnocení je ...

Více informací13.1.2026

4 min.

Zdravím,

čistě z mojí zvědavosti bych se rád zeptal na jednu věc. Když se dívám na vývoj vašeho portfolia před korona krizí a po ní, tak se nemůžu ubránit pocitu, že jste pravděpodobně upravili svoji investiční strategii. Zatímco před korona krizí to vypadalo, že většina příjmu byla tvořena vypisováním opcí, tak po březnu 2020 to spíš vypadá na nějaký mix výpisů a dlouhodobého držení. Mám pravdu?