Finlord investice v květnu 2021: +4,9 %

14.6.2021

7 min.

Finlord soukromé investiční portfolio zaznamenalo v květnu změnu hodnoty o +4,9 %. Bilance největších centrálních bank vyspělých zemí se od roku 2008 zvedla z 5 nad 25 bilionů dolarů. Ve stejném období se souhrnná velikost globálního trhu akcií a dluhopisů zvedla z 80 na 180 bilionů dolarů. Dopad zvyšování objemu peněz v systému a jejich multiplikačního efektu na finanční trhy je zřejmý. Aktivity centrálních bank a vlád mají ale velmi pozitivní vliv i na růst cen komodit, materiálů, na zvyšování mezd či cen nemovitostí. Ve Spojených státech už rostou spotřebitelské ceny meziročně o 5 %, což je nejvyšší inflace za posledních 13 let. V ČR je inflace na úrovni 3 %. Málo lidí myslí na to, že multiplikační efekt působí i opačně. Pokud by centrální banky začaly kapitál stahovat, tak trh akcií, dluhopisů, nemovitostí a dalších aktiv začne kolabovat a také ve firmách začnou škrtat náklady. Toto riziko si centrální bankéři uvědomují, proto budou velmi opatrní a raději povolí nadprůměrnou inflaci.

Celé naše portfolio mohou klienti sledovat ve službě Portfolio Manažer. Pro kvalifikované investory je k dispozici i fond Slavic Capital, který je postaven na stejných investičních strategiích jako soukromé portfolio.

Finlord investice: jak dopadl květen?

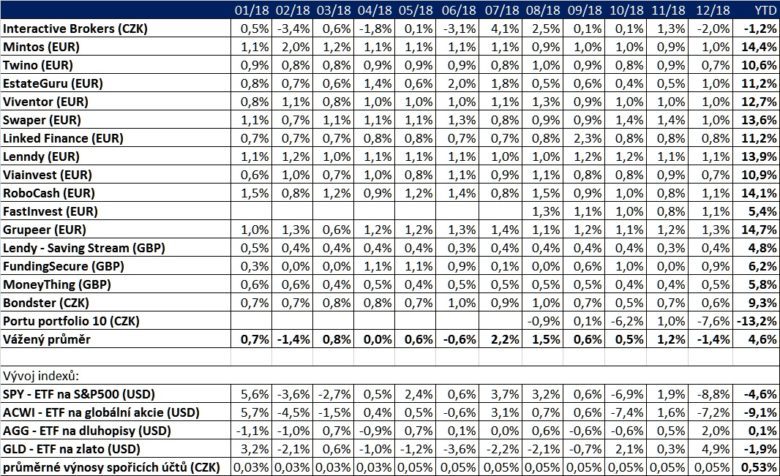

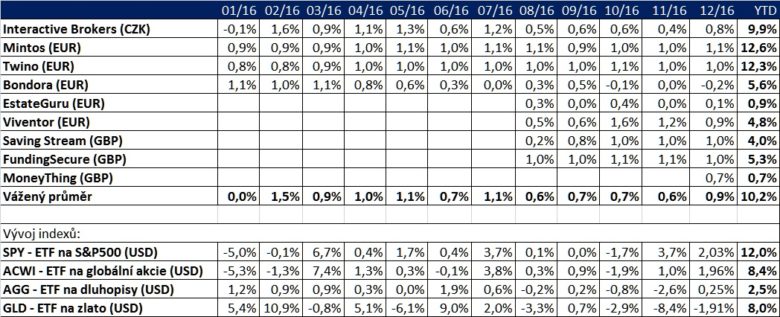

V tabulce výsledků je uvedena i základní měna, v níž je výnos vyjádřen. Náklady na hedging do CZK se pohybují kolem 0 až 2 % ročně v závislosti na měně. My momentálně plně zajišťujeme EUR/CZK, USD/CZK i GBP/CZK. Platformy Lendy a FundingSecure upadly do insolvence, Moneything dobrovolně ukončila činnost a momentálně probíhá vypořádání projektů, do kterých investoři vložili kapitál. Problémy má také platforma Grupeer. Tabulky výnosů v předešlých letech jsou na konci shrnutí.

Na jednotlivé platformy se lze registrovat zde:

Interactive Brokers (bonus: 1 akcie IBKR v hodnotě 67 USD, cca 1400 Kč), Mintos (bonus: 0,5 % z investic v prvních 90 dnech), Twino, EstateGuru (bonus: 0,5 % z investic v prvních 90 dnech), Swaper, Viainvest, RoboCash, Peerberry, Bondster (bonus: 1 % z investic v prvních 90 dnech), Kviku Finance (bonus 20 EUR při investici alespoň 100 EUR), Portu (bonus: 3 měsíce zdarma), Ronda Invest (bonus: 500 Kč k první investici).

Vývoj na finančních trzích se stabilizoval, i když v některých měsících je ještě patrná volatilita směrem dolů. Z 65 měsíců bylo 10 ztrátových.

Inflace ničí střadatelům úspory rekordním tempem

Nízké nominální výnosy konzervativních investic, jako jsou vklady v bankách či státní dluhopisy, spojené s vysokou inflací vytváří zdrcující kombinaci pro úspory lidí. Následující obrázek ukazuje reálné výnosnosti v Německu vypočtené z desetiletých státních dluhopisů. Při jejich nákupu je reálná roční ztráta 2,67 % a s výjimkou několika málo kvartálů byla reálná výnosnost 10letých německých dluhopisů záporná už od roku 2011. Pod -1 % nastal pokles koncem roku 2016. Pokud by tedy do roku 2026 zůstala reálná výnosnost pod -1 %, tak mezi 2016 a 2026 se peníze investorů znehodnotí minimálně o desetinu. A to si všichni myslí, jak jsou státní dluhopisy bezpečné. Nejsou. V dlouhém období jsou v posledních letech po započtení inflace zaručeně prodělečné (a v Německu i v nominálním vyjádření). Podobný vývoj můžeme sledovat v celé Evropě. V USA se situace kvůli vysoké inflaci v posledních kvartálech také rapidně zhoršila.

I v ČR můžeme procházet jeden dluhopisový fond za druhým a téměř u všech sledujeme, jak investorům nic nevydělávají nebo dokonce vyloženě prodělávají peníze. Na následujícím grafu je fond Sporoinvest nabízený Českou spořitelnou s objemem majetku 8 miliard korun. Od konce rok 2014 se hodnota fondu nikam nehnula. Za posledních 10 let je průměrná výnosnost 0,15 % p.a., což inflaci v ČR rozhodně nepokrývá. Jelikož je portfolio zainvestované především do státních dluhopisů ČR, tak v nejbližších letech nebude mít fond vysoké výnosy a inflaci s největší pravděpodobností nepřekoná. A portfolio manažer nebo ČS s tím absolutně nic nemohou udělat. Nespokojené klienty mohou maximálně přesměrovat do jiných fondů a produktů.

Když se podíváme do statistik české Asociace pro kapitálový trh, tak v posledních kvartálech sledujeme jasné přesouvání kapitálu do smíšených, akciových a nemovitostních fondů. Naopak nejvíce kapitálu ztrácí fondy peněžního trhu, které jsou už řadu let skutečně velmi nevýhodné a dotčený segment investorů udělá lépe, když si založí spořicí účet. Kapitál ztrácí i dluhopisové fondy a tento trend by se měl ve druhém kvartálu ještě zrychlit.

Ve světě je vývoj velmi podobný, což je velmi silný podpůrný faktor pro akcie. Alokace do akcií ze strany domácností je v USA na rekordně vysoké úrovni. Naopak alokace do dluhopisů je rekordně nízká.

Jak investovat v bublině?

Stále více ekonomů, analytiků a investičních stratégů se domnívá, že svět už je opět ve finanční bublině – akciové, dluhopisové i nemovitostní. Stačí, aby centrální banky mírně omezily příliv kapitálu do systému a může nastat pokles cen dynamických aktiv. Co s tím lze dělat? Investoři mohou využívat zajišťovací strategie. Anebo lze dělat klasický stock-picking, tedy výběr konkrétních akciových instrumentů. Pokud investor najde skutečně výborné firmy s rostoucími tržbami a zisky, tak se nemusí bát zpomalení celého trhu. Dobré společnosti velmi rychle překonají globální problémy. Z hlediska sektorů věří analytici nejvíce cyklickému spotřebnímu zboží, kde je průměrná cílová cena na 12 měsíců o 18,7 % vyšší oproti aktuální ceně. Dále věří technologickým akciím s cílovou cenou o 16,5 % nad aktuální cenou a telekomunikačním společnostem s cílovou cenou o 14,7 % vyšší.

Další možností je alokace do alternativních aktiv, které nemají nízkou korelaci s akciemi a dluhopisy. Zde patří kupříkladu P2P sítě, kde se v normálním období pohybují výnosy nezávisle na výnosech globálních akcií. Nejstabilnější P2P portály dokázaly bez větších problémů překonat i nedávnou pandemii, viz sekce novinek.

Investiční účet si mohou lidé snadno založit u různých brokerů. V analýzách jsme se už věnovali LYNX, Saxo Bank, XTB či RoboMarkets.

Nezapomeňte se přihlásit do newsletteru. Kromě pravidelných novinek získáte i rozsáhlý seriál stěžejních investičních myšlenek. Sledujte nás také na X (Twitteru) a Facebooku.

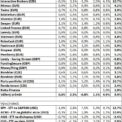

Tabulka výnosů v roce 2020:

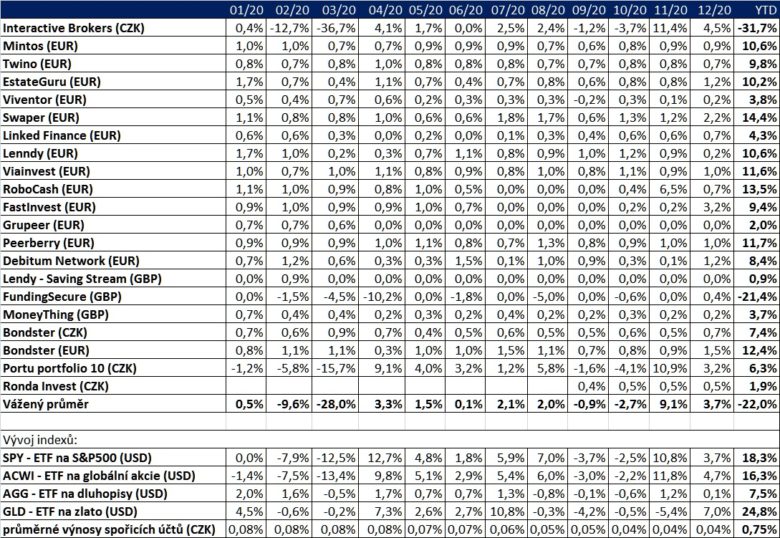

Tabulka výnosů v roce 2019:

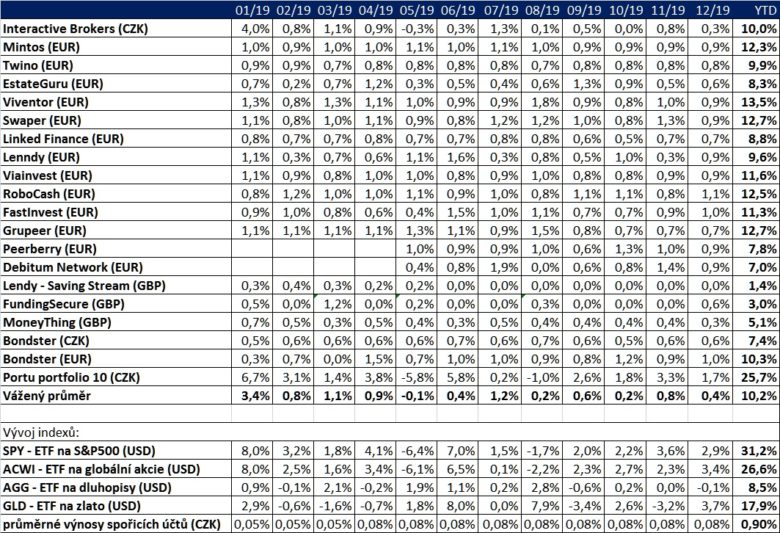

V roce 2018:

V roce 2017:

V roce 2016:

Disclaimer:

Investice v sobě obsahují riziko a není zaručena návratnost původně investované částky. Vysoké riziko je především u produktů, které využívají finanční páku. Současná ani očekávaná výkonnost nezaručuje výkonnost budoucí. Veškeré informace uvedené v tomto článku nebo na portále Finlord.cz mají pouze informační charakter a neslouží jako investiční doporučení dle zákona č. 256/2004 Sb. o podnikání na kapitálovém trhu. Při zpracování informací čerpá skupina Finlord údaje z veřejných, důvěryhodných zdrojů a vynaložila přiměřenou péči, aby informace nebyly nepravdivé či zavádějící, nicméně nikterak nezaručuje jejich správnost a neměnnost. Zde uvedené informace neslouží jako nabídka nebo výzva k nákupu či prodeji finančních instrumentů ani nejsou návrhem na uzavření smlouvy.

14.6.2021

7 min.

Mohlo by Vás zajímat:

15 zemí s největším rozpočtem na obranu v roce 2025

Kam míří miliardy na obranu v roce 2025 a jak z toho mohou těžit investoři? Prozkoumejte žebříček 15 ...

Více informací7.7.2025

4 min.

Vyplatí se přestat nakupovat akcie?

Vyplatí se nakupovat akcie, když jsou ceny na maximech? Nebo je lepší počkat na korekci? Podívejte ...

Více informací4.7.2025

3 min.

25 největších amerických společností podle tržeb v roce 2025

Žebříček 25 největších amerických společností podle tržeb v roce 2025. Kdo vydělává nejvíc? Walmart, ...

Více informací2.7.2025

3 min.

Napsat komentář