PRASKÁ V USA KREDITNÍ BUBLINA?

24.5.2016

5 min.

Na kreditních trzích začínáme sledovat velké problémy. Objem špatných úvěrů rychle roste a ratingové agentury bijí na poplach. Několik let extrémně uvolněné měnové politiky způsobilo nízkou ostražitost při půjčování peněz. Následující grafy ukazují, jak je pokřivený americký trh s dluhovým financováním. Nicméně těžkosti na vybraných kreditních trzích lze sledovat i v Asii a v Evropě.

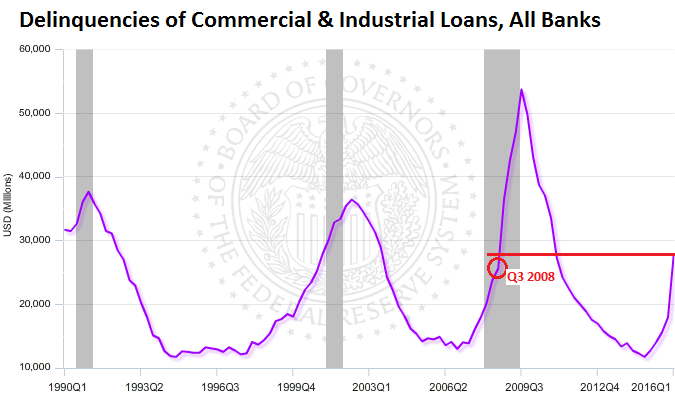

Údaje FEDu a analýza blogu Zerohedge ukazují, že objem pochybných komerčních úvěrů (jsou minimálně 30 dní po splatnosti) v USA vystoupal na téměř 30 miliard dolarů, což je podobná hodnota jako ve třetím čtvrtletí 2008, tedy těsně před krachem Lehman Brothers. Důležité je tempo růstu, které je ještě vyšší než v období finanční krize. Problémy firem se splácením úvěrů jsou dobrým předstihovým ukazatelem recese.

Druhé čtvrtletí bude velmi důležité. Pokud bude do konce června objem špatných úvěrů nadále prudce stoupat, tak můžeme s velkou mírou pravděpodobnosti prognózovat návrat USA do období recese.

Tento černý scénář potvrzují i údaje agentur Moody’s a Bloomberg. V uplynulých letech si firmy brali hodně úvěrů. A v minulém roce objem dluhopisů se splatností do pěti let výrazně překonal hotovost na účtech. Pokrytí krátkodobého dluhu hotovostí je tedy na úrovni 93 %, což je nejnižší úroveň od roku 2011. A velkým problémem je koncentrace hotovosti do několika společností, a to zejména z technologického sektoru. Kupříkladu samotný Apple má na svých účtech hotovost v objemu více než 200 miliard USD. Microsoft a Google mají spolu taktéž přes 150 miliard v hotovost. Firmy z jiných sektorů spíš vykazují jenom stoupající dluh.

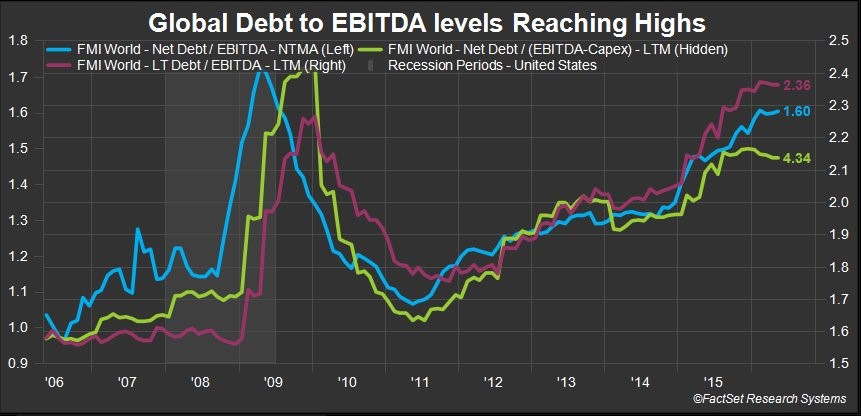

Moody’s také upozorňuje na to, že u společností s investičním ratingem se poměr dluhu k EBITDA zvýšil na 2,35. Jen pro srovnání v roce 2007, před propuknutím krize, byl poměr 1,57.

Velmi podobný vývoj ukazují i data agentury Factset. Čistý dluh k EBITDA je momentálně na úrovni 1,6. V roce 2007 se pohyboval pod násobkem 1,3.

Vysoký objem špatných úvěrů – lze na situaci vydělat?

Jaká je naše investiční reakce? Pozorně budeme sledovat informace o tom, jak se firmám daří generovat provozní cash flow. Dluhy se totiž splácejí zejména z hotovosti. Pokud nebudou firmy generovat peníze z provozu, tak je získají buď emisí dalších dluhopisů (zejména dlouhodobých) anebo omezí kapitálové výdaje a výplatu dividend. Zejména druhá varianta by podkopala důvěru investorů na akciových trzích. Více o strategii výběru investičních příležitostí naleznete v našich Výukových materiálech.

24.5.2016

5 min.

Mohlo by Vás zajímat:

Jak fungují meme coiny? Poznejte blíže tento fenomén

Meme coiny představují druh kryptoměn, které byly zpravidla vytvořeny pouze jako vtip, a neslouží ...

Více informací25.7.2024

4 min.

Recenze Dluhopisomat (2024): splátky přichází pravidelně, nabídka je široká

Na dluhopisovém portále Dluhopisomat inzerující emitenti nabízí pečlivě prověřené a zpravidla ...

Více informací25.7.2024

4 min.

24.7.2024 nejziskovější opce: zhodnocení o 7950 %

Nejlepší put opce na akcie Trade Desk zhodnotily 24.7. investici 10 000 Kč na více než 800 tisíc Kč. ...

Více informací25.7.2024

3 min.

Napsat komentář