Nejhorší zhodnocení akcií: v dlouhém období vždy v zisku

4.12.2023

4 min.

Dlouhodobé zhodnocení akcií bylo v posledních 100 letech v průměru na úrovni 10 % p.a.. Nicméně akcie jsou dynamický produkt, což znamená, že v některých obdobích se jim daří více, jindy hůře. Investoři se obávají, že trefí právě to horší období. Otázkou je, jak se akcím dařilo při dlouhodobé držbě v tom nejhorším období. Skvělá zpráva je, že zhodnocení akcií bylo v minulosti i v těch nejhorších obdobích velmi vysoké a bez problémů toto aktivum porazilo inflaci. Akcie jsou aktivum, které by měly tvořit jádro portfolií pasivních investorů. Investování se věnovala i Online Investiční konference 2023.

Tento článek je připraven ve spolupráci se spolehlivým brokerem XTB, který nabízí možnost obchodovat více než 11 500 instrumentů (CFDs na forex, indexy, komodity, akcie, ETF a kryptoměny) s nízkými nebo nulovými poplatky. Naše rozbory platformy naleznete ZDE. Taktéž si můžete ZDARMA a bez nutnosti jakéhokoliv vkladu zkusit investování či trading na testovacím účtu XTB.

Zhodnocení akcií v USA je dlouhodobě velmi vysoké

Do amerických akcií lze snadno investovat pomocí nízkonákladových ETF. Roční nákladovost u nich může být i méně než 0,1 %. Vyhledávání ETF u XTB jsme se věnovali v rozboru ZDE.

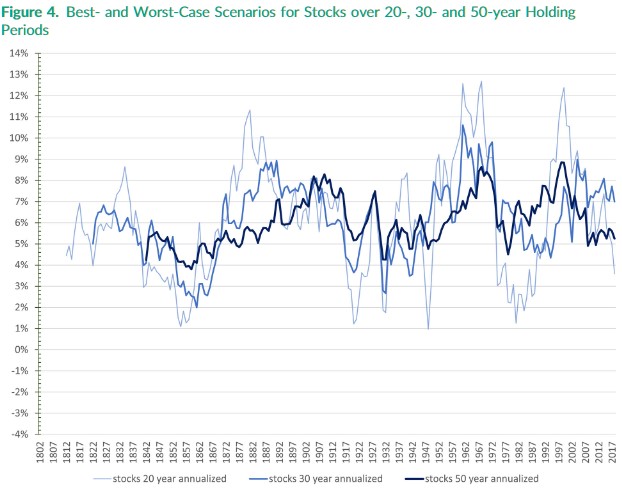

Následující obrázek z výzkumu Edwarda F. McQuarriea ukazuje klouzavou o inflaci očištěnou výkonnost amerických akcií na horizontu 20, 30 a 50 let. Data jsou od roku 1802 do konce roku 2019. Čím delší je perioda, tím byla stabilita zhodnocení vyšší.

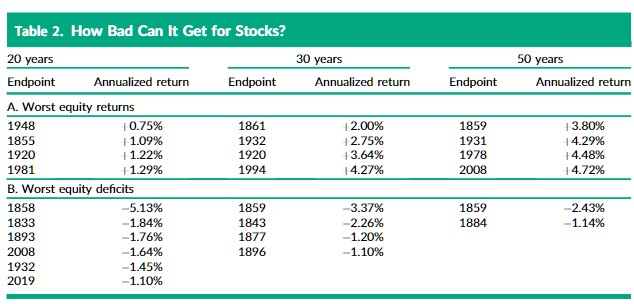

V následující tabulce jsou pak ukázané nehorší výsledky. Kupříkladu nehorší 20letá perioda skončila v roce 1948 s reálnou výnosností 0,75 % p.a.. Nejhorší 50letá perioda skončila v roce 1859 s reálnou výnosností 3,8 % p.a.. V tabulce pod Worst equity deficits je nejhorší relativní výkonnost vůči státním dluhopisům. V 19. století byly i období, kdy akcie zaostaly za výkonností státních dluhopisů. Třeba v roce 1859 byla 50letá výkonnost akcií o 2,43 p.b. nižší než výkonnost dluhopisů. V 20 a 21. století ale tyto období 50letá a 30letá podvýkonnosti akcí vůči dluhopisům vymizely. Objeví se občas na 20letém horizontu.

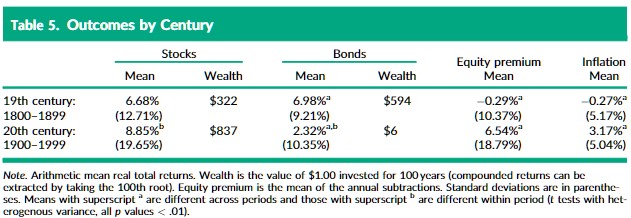

Mezi 19. a 20. stoletím byl značný rozdíl z hlediska výnosů aktiv. Průměrná stoletá o inflaci očištěná výkonnost akcií byla v 19. století na úrovni 6,68 %. U dluhopisů byla 6,98 %. Ve 20. století se statistika úplně obrátila a průměrná výkonnost akcií byla 8,85 % a u dluhopisů byla 2,32 %.

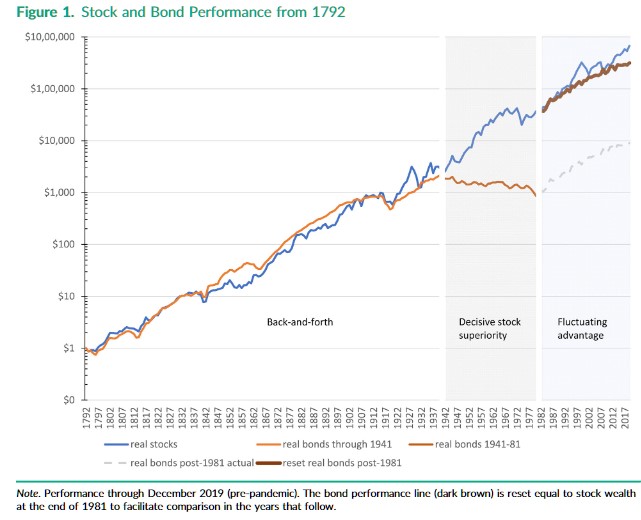

Graficky vypadá uvedená tabulka viz. následující obrázek. Až do počátku 20. století vládní dluhopisy držely s akciemi krok. Pak začaly masivně ztrácet, a to zejména v období od roku 1942 do roku 1980.

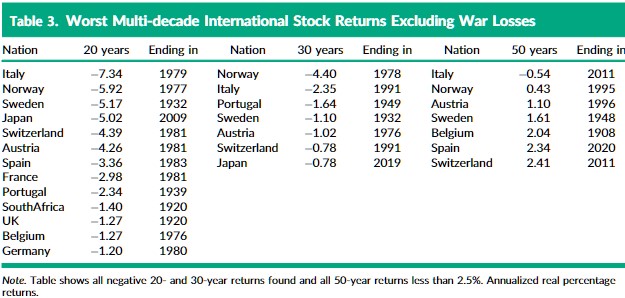

Samozřejmě investovat se dá nejenom v USA, ale i v dalších zemích. I u nich nás zajímají nejhorší historické výsledky. Na 50letém horizontu byl v roce 2011 v reálné ztrátě italský akciový trh, jinak byly akcie v daných zemích vždy výkonnostně nad inflací. Na 20letém a 30letém horizontu bylo více instancí, kdy zhodnocení akcií nestačilo pokrýt inflaci.

V minulosti bylo v dlouhém období (20 let a více) zhodnocení amerických akcií vždy kladné i po odečtení inflace. Toto aktivum má schopnost porážet inflaci a stabilně zvyšovat hodnotu majetku investorů. Přitom přístup investorů na trhy je velmi snadný. I bez komise lze nakoupit široce diverzifikované ETF, které přesně kopírují akciový index.

U XTB lze snadno nakupovat burzovně obchodovaná fondy ETF a akcie. A to s nulovými komisemi (do měsíčního objemu 100 tisíc EUR).

Přihlaste se do newsletteru a získejte nejenom novinky, ale i seriál dalších podrobných analýz. Sledujte nás také na X (Twitteru) a Facebooku, ať nezmeškáte žádnou novinku.

Disclaimer:

Investice v sobě obsahují riziko a není zaručena návratnost původně investované částky. Vysoké riziko je především u produktů, které využívají finanční páku. Současná ani očekávaná výkonnost nezaručuje výkonnost budoucí. Veškeré informace uvedené v tomto článku nebo na portále Finlord.cz mají pouze informační charakter a neslouží jako investiční doporučení dle zákona č. 256/2004 Sb. o podnikání na kapitálovém trhu. Při zpracování informací čerpá skupina Finlord údaje z veřejných, důvěryhodných zdrojů a vynaložila přiměřenou péči, aby informace nebyly nepravdivé či zavádějící, nicméně nikterak nezaručuje jejich správnost a neměnnost. Zde uvedené informace neslouží jako nabídka nebo výzva k nákupu či prodeji finančních instrumentů ani nejsou návrhem na uzavření smlouvy. Portál finlord.cz má uzavřené partnerství s některými společnostmi, které jsou zmíněné v obsahu portálu. Pokud čtenář použije odkaz směřující na web partnera, můžeme získat provizi, která ale čtenáře nic nestojí. Provize slouží pro další zvýšení kvality obsahu. Skupina důsledně dbá na to, aby provize nijak neovlivnila objektivitu prezentovaných informací.

4.12.2023

4 min.

Mohlo by Vás zajímat:

Bydlení v Evropské unii: ČR patří k těm dražším zemím

Bydlení v Evropské unii čelí krizi, neboť ceny rostou rychleji než příjmy. Podívejte se na data a ...

Více informací14.1.2026

5 min.

Jaké výnosy dosáhnou akcie v roce 2026? -10 % nebo +10 %

Akcie přinesly v uplynulých letech vysoké zhodnocení. Jaký výsledek bude v roce 2026? Ohodnocení je ...

Více informací13.1.2026

4 min.

Nečekejte na „správný moment“: 5 rad, jak letos konečně začít s investováním a u čeho vytrvat

Investování už dávno není výsadou profesionálů z Wall Street. Díky moderním technologiím a chytrému ...

Více informací12.1.2026

3 min.

Napsat komentář