Investice do akcií: vysoké výnosy, ale pravidelné výkyvy cen

31.5.2023

5 min.

S investováním do akcií a dalších dynamických aktiv jsou spojené vyšší výkyvy cen. To ale není problém finančního trhu, nýbrž jeho charakteristika. Bez rizikové přirážky by akciové investice nemohly v dlouhém období generovat nadprůměrné výnosy. Špatné pochopení chování akcií způsobuje, že většina portfolií drobných i kvalifikovaných investorů má nadměrnou alokaci do konzervativních instrumentů s nízkými cenovými výkyvy, ale také nízkými dlouhodobými výnosy.

Tento článek je připraven ve spolupráci se spolehlivým brokerem XTB, který nabízí možnost obchodovat více než 11 500 instrumentů (CFDs na forex, indexy, komodity, akcie, ETF a kryptoměny) s nízkými nebo nulovými poplatky. Zároveň umožňuje nakupovat frakční právo a ETF. Naše rozbory platformy naleznete ZDE. Taktéž si můžete ZDARMA a bez nutnosti jakéhokoliv vkladu zkusit investování či trading na testovacím účtu XTB.

Strach z poklesů brzdí zájem o akcie

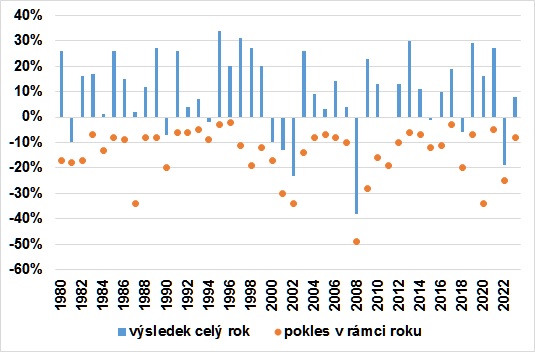

Ceny akcií jsou volatilní. Následující obrázek ukazuje výnosy akcií v indexu large cap akcií S&P 500 v daném roce od roku 1980. Za uplynulých 43 let skončilo 32 ziskem. Průměrný pokles v rámci roku od maxima po dno byl -14 %. Nezřídka nastávají intraroční poklesly i o 30 %. Navzdory tomu ale ceny akcií většinou do konce roku opět stoupnou. Investice do indexu od ledna 1980 do konce března 2023 se při reinvestici dividend zhodnotila o 10 354 % (cca 11,3 % p.a.). Tedy investice 1000 Kč se za 43 let zhodnotila na 104 tisíc Kč, i když každý rok nastávají krátkodobé poklesy i o desítky procent.

V minulosti byly u akcií i takové roky, které skončily v zisku, i když v průběhu roku nastal krátkodobý výprodej. Příkladem jsou roky 1987, 2009 či 2020. V letech s minimální volatilitou směrem dolů bylo typicky zaznamenané nadprůměrné zhodnocení investice. Nízká volatilita je obecně spojená s nízkou úrovní strachu mezi investory. To je pak motivuje k navyšování alokace prostředků do dynamických investic.

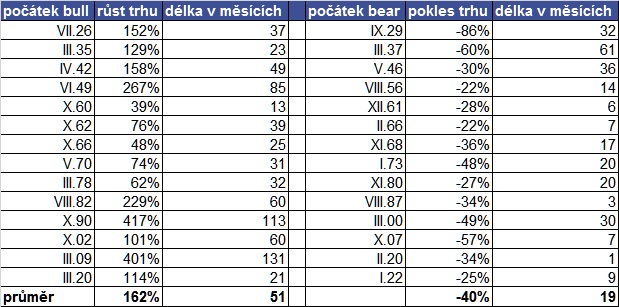

Střídání období růstu a poklesů cen akcií je pravidelné a prakticky nastává jednou za sedm až deset let. Od roku 1926 bylo v USA 14 býčích (bull) trhů, kdy ceny akcií stouply alespoň o 20 %, než nastal medvědí (bear) trh. Logicky pak bylo i 14 medvědích trhů, kdy akcie poklesly minimálně 20 %, viz následující tabulka. Průměrné zhodnocení v býčím trhu bylo 162 % a průměrná délka trvání byla 51 měsíců. U medvědího trhu byl průměrný pokles 40 % a délka byla 19 měsíců.

Volatilita akcií a dluhopisů

Volatilita akcií je na krátkodobých datech vysoká. Na jednoletém horizontu se průměrné výnosy u indexu S&P 500 pohybovaly v minulosti v rozmezí -39 % až 47 %. U amerických dluhopisů bylo rozmezí -13 % až 43 %. U vkladů v bankách bylo od 0 do 5 %. Nominálně mají vklady peněz do nejkonzervativnějších instrumentů vždy kladnou výnosnost, i když jen několik málo procent. Investice do akcií mají velmi různorodý výsledek.

Na dvacetiletém horizontu je situace diametrálně odlišná. Anualizovaná výnosnost se u akcií pohybovala v rozmezí 6 až 17 %, u dluhopisů byla 1 % až 12 % a u vkladů v bankách bylo zhodnocení do 3 % p.a.. Na tomto investičním horizontu tedy akcie vždy výkonnostně porazily vklady v bankách. A nejhorší výsledky 20leté investice byly příznivější jako nejhorší výsledky 20leté investice do dluhopisů. Pokud bychom tedy neměli k dispozici údaje o krátkodobé volatilitě, tak bychom museli uvést, že akcie jsou na dvacetiletém horizontu méně rizikové než dluhopisy.

Přihlaste se do newsletteru a získejte nejenom novinky, ale i seriál dalších podrobných analýz. Sledujte nás také na Twitteru a Facebooku, ať nezmeškáte žádnou novinku.

Disclaimer:

Investice v sobě obsahují riziko a není zaručena návratnost původně investované částky. Vysoké riziko je především u produktů, které využívají finanční páku. Současná ani očekávaná výkonnost nezaručuje výkonnost budoucí. Veškeré informace uvedené v tomto článku nebo na portále Finlord.cz mají pouze informační charakter a neslouží jako investiční doporučení dle zákona č. 256/2004 Sb. o podnikání na kapitálovém trhu. Při zpracování informací čerpá skupina Finlord údaje z veřejných, důvěryhodných zdrojů a vynaložila přiměřenou péči, aby informace nebyly nepravdivé či zavádějící, nicméně nikterak nezaručuje jejich správnost a neměnnost. Zde uvedené informace neslouží jako nabídka nebo výzva k nákupu či prodeji finančních instrumentů ani nejsou návrhem na uzavření smlouvy. Portál finlord.cz má uzavřené partnerství s některými společnostmi, které jsou zmíněné v obsahu portálu. Pokud čtenář použije odkaz směřující na web partnera, můžeme získat provizi, která ale čtenáře nic nestojí. Provize slouží pro další zvýšení kvality obsahu. Skupina důsledně dbá na to, aby provize nijak neovlivnila objektivitu prezentovaných informací.

31.5.2023

5 min.

Mohlo by Vás zajímat:

Bydlení v Evropské unii: ČR patří k těm dražším zemím

Bydlení v Evropské unii čelí krizi, neboť ceny rostou rychleji než příjmy. Podívejte se na data a ...

Více informací14.1.2026

5 min.

Jaké výnosy dosáhnou akcie v roce 2026? -10 % nebo +10 %

Akcie přinesly v uplynulých letech vysoké zhodnocení. Jaký výsledek bude v roce 2026? Ohodnocení je ...

Více informací13.1.2026

4 min.

Nečekejte na „správný moment“: 5 rad, jak letos konečně začít s investováním a u čeho vytrvat

Investování už dávno není výsadou profesionálů z Wall Street. Díky moderním technologiím a chytrému ...

Více informací12.1.2026

3 min.

Napsat komentář