GameStop, margin call a retailoví nájezdníci

2.2.2021

8 min.

Prudké výkyvy ceny akcií GameStop a hromadné spekulativní nadšení retailových investorů organizovaných na Reddit fóru vám v posledních dnech určitě neunikly. Základní příběh z Redditu je postaven tak, že zorganizovaní amatérští investoři jsou schopni porazit institucionální investory (zejména hedgeové fondy) a donutit je k nevýhodným obchodům. V případě GameStop a dalších akcií se jednalo o „short squeeze“. Amatérští investoři dokázali malému počtu fondů v průběhu několika dní hodně ublížit, když krátkodobě vyhnali ceny akcií nahoru. Zároveň ale ohrozili své vlastní účty, zadělali si na vlastní masivní ztráty a dostali celý akciový trh na pokraj systematického kolapsu, který jsme zažili v roce 2008. Určitě je dobré připomenout si film Margin Call, který se věnuje kolapsu z roku 2008, kdy ceny padaly. Teď sice ceny vybraných instrumentů rostly, ale nikde nebylo napsané, že nemohly v průběhu několika hodin zkolabovat a vyvolat krach na burze. Co se odehrálo na pozadí nákupní davové psychózy neznalých nájezdníků? Proč musela být zatažena přísná risk management brzda?

Přihlaste se do newsletteru a získejte nejenom novinky, ale i seriál dalších podrobných analýz. Sledujte nás také na Twitteru a Facebooku, ať nezmeškáte žádnou novinku.

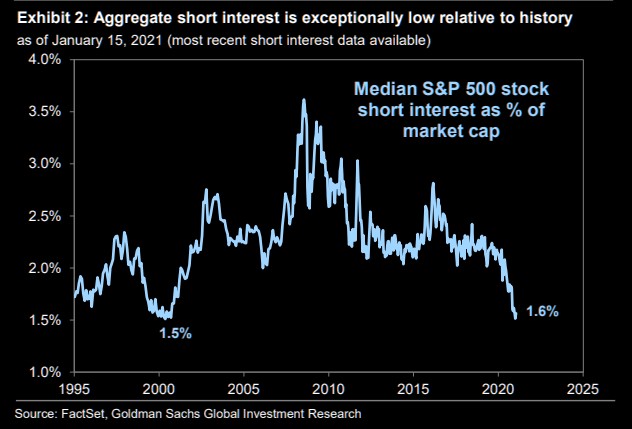

Objem short obchodů je obecně nízký, jen u některých akcií je obrovský

Mediánový short interest (kolik z tržní kapitalizace je prodaných nakrátko) u akcií z indexu S&P 500 je už jenom na úrovni 1,6 % a ani při obrovských výprodejích typicky nepřekročí 3,5 %. Tržní kapitalizace amerických akcií je kolem 50 bilionů USD. 1,6 % pak je kolem 800 miliard USD.

Na úrovni celého trhu je tedy zřejmé, že investoři/spekulanti/tradeři akcie především nakupují. Proč? Protože ceny akcií dlouhodobě rostou, viz mnoho našich analýz ohledně výkonností investice do akcií. Shortování se věnuje jenom několik málo subjektů, případně je na to vyčleněná malá část portfolií fondů. Typicky prodávají nakrátko především hedgeové fondy a pak tvůrci trhu, kteří pořád kótují ceny a při své aktivitě se dostanou i do čisté short pozice.

GameStop dlouhodobě nemá dobré výsledky, jelikož od roku 2018 prodělává peníze. Proto akcie společnosti už řadu let fondy shortují. Od roku 2015 do srpna 2020 cena akcie propadla ze 42 pod 5 dolarů. Jelikož akciím této společnosti velké fondy nevěřily, tak byl short interest velmi vysoký (dokonce kvůli zapojení derivátů překonal 100 % kapitalizace).

Na konci loňského roku cena začala pomalu stoupat a pak už víme, co v lednu nastalo, když cena vyskočila v průběhu několika dní z 20 na téměř 500 USD (teď je cca 170 USD). Fundamentálně se přitom ve společnosti nic nezměnilo.

Nicméně obrovský přísun nákupních objednávek investorů (retailových i některých institucionálních) vyhnal cenu nahoru, kde shortaři museli akcie odkupovat zpátky. Podle posledních údajů se ke konci ledna snížil short interest u GameStop na cca 40 %.

Ztráty některých fondů a „shortařů“ byly přitom obrovské. Každopádně tohle by ani nebylo moc zajímavé. Short squeeze byly i v minulosti, někdo ztratil někdo vydělal. Důležitější je systematický pohled na mega průser, který nadšení amatéři téměř vyvolali.

Nárůst cen akcií byl obrovský. Před útokem byla cena pod 20 USD a vyšplhala se nad 450 USD. Při použití finanční páky pomocí call opcí pak mohli investoři dosáhnout ještě daleko vyššího zisku. Následující obrázek ukazuje únorovou call opci se strike cenou 40. 12. ledna se tato opce prodávala za cca 0,3 USD. V panice vystřelila cena až nad 400 USD. Na sloupečcích objemu je vidět, že spekulanti se deep out of money call opcí při zahájení útoku nebáli. Pokud někdo takovouto opci nakoupil za 10 000 Kč (držel by cca 15 uvedených call opcí), tak se mu pozice zhodnotila nad 13 milionů Kč (investice do akcií se zhodnotila nad 200 tisíc Kč). A to za 12 dní. Je zcela jasné, že když na internetových fórech někdo vypublikoval takovýto výsledek, tak se na trh nahrnulo mnoho dalších spekulantů. Pomocí call opcí je možné vytvořit prakticky neomezenou pákou. Jen musíme myslet na to, že obecně u call opcí s tak vzdálenou strike cenou existuje jen extrémně nízká míra pravděpodobnosti, že nakonec skončí v zisku.

Margin Call, GameStop davová psychóza a riziko bankrotu brokerů

Velkým problémem amatérských investorů a čtenářů Redditu je, že neví, jak na pozadí funguje obchodní infrastruktura a co to je risk management. Na trhu můžete spekulativně zaútočit vůči nějakým subjektům, ale nesmíte ohrozit fungování systému. To si drobní investoři bohužel neuvědomují.

V zaslepení nakupovali akcie a call opce GameStop a hnali cenu výš a výš. Kdyby byl nárůst rozložen třeba do 1 měsíce, tak by to až takový povyk nevyvolalo. Růst ale prakticky nastal v rámci hodin a při obrovských objemech, což rozhodilo risk management Robinhood a dalších brokerů.

Jak funguje infrastruktura? Když si koupíte na nějaké tradingové platformě akcii nebo opci, tak vyrovnání (settlement) s protistranou nenastane ihned. U akcií to je T+2 (tedy dva pracovní dny) a finální vyrovnání v USA zabezpečuje The Depository Trust & Clearing Corp. (DTCC). Není to jako u kryptoměn, kde je settlement obchodů okamžitý.

Brokeři jsou členem DTCC a musí mít u clearingového centra zablokované vlastní hotovostní prostředky, kterými několik dní kryjí pozice klientů, dokud nenastane settlement. Tady si musíme uvědomit, že se jedná o prostředky brokera, ne klienta. Broker je hodně omezený v tom, jak může nakládat s prostředky klienta a jeho peníze může protistraně zaslat až v den vyrovnání, tedy T+2. Jednoduchý příklad: broker má jediného klienta, který nakoupí akcie za 100 USD v čase T. Vyrovnání nastane až v čase T+2, kdy fakticky klientovi odejdou peníze z účtu a naopak získá akcie. Toto faktické vyrovnání klient nevidí. Jemu už na platformě svítí, že se mu odepsalo 100 USD a připsali se mu akcie. Do vyrovnání musí broker držet u clearingového centra malou zablokovanou hotovost. Typicky to je ve výši několika procent, ale ve volatilním prostředí se může požadavek na kolaterál i zněkolikanásobit. Vzoreček používaný DTCC pro určení požadavku na kolaterál je tento: deposit = min( 99% 2d VaR + Gap Risk Measure, Deposit Floor Calc) + Mark-to-Market. Ze vzorečku je patrné, co se dějě při prudce rostoucích cenách. Jednak rychle roste dvoudenní VaR a také stoupá Mark-to-Market požadavek.

V čase T+2 se brokerovi kolaterál z tohoto obchodu uvolní, protože už není potřeba. V normálním období všechno funguje bez problémů. V období, kdy rychle rostou maržové požadavky, se ale mohou dostat subjekty na pokraj svých sil, protože musí ze své kapsy dodávat do clearingového centra další a další likviditu, než nastane settlement klientských obchodů. Uvedené nastavení settlementu v T+2 a marginování brokerů se může zdát jako archaicky komplikované, ale ve skutečnosti je to tak nastavené kvůli ochraně investorů. Vždy musí být zabezpečené, že klientský majetek nebude ohrožen třeba úpadkem brokera či protistrany. Samozřejmě se už ozývají hlasy, ať se používá settlement v reálném čase. Možné to je, ale značně se musí překopat infrastruktura, což nějaký čas zabere.

Při frenetickém pohybu cen (růst nebo pokles) musí brokeři dodat dodatečný kolaterál, aby nebylo ohroženo vzájemné vyrovnání obchodů. A to se i stalo. DTCC zvedla ze středy 27/1 na čtvrtek 28/1 požadavek na kolaterál z 26 na 34 miliard USD. Jedná se u údaje pro všechny brokerské společnosti, ale dá se předpokládat, že nárůst o 8 miliard USD byl alokován zejména u retailových platforem (Robinhood, IB, TD Ameritrade, Charles Schwab, atd).

Proč stouply požadavky na margin/kolaterál? Protože to nařídil risk management. Retailoví nájezdníci jaksi zapomněli na to, že ceny akcií mohou také propadnout. Představme si, že při ceně 300 USD nakupovali investoři akcie s pákou 2:1, tedy u brokera zablokovali 150 USD a 150 USD dostali na dluh od brokera. Ani to není vysoká páka. Kdyby ale nastal skokový kolaps ceny třeba na 100 USD, tak je kapitál investora smazaný a ještě k tomu dluží 50 USD na akcii brokerovi.

Stačí se dnes 2/2/2021 podívat na cenu akcií GameStop. Před otevřením trhů dnes cena padá o 24 % a navazuje tak na pokles z pondělí na úrovni 31 %. Od pátku je tedy cena nižší o téměř 50 %. Mnoho amatérských investorů naskákalo do této bubliny ve středu a čtvrtek při ceně více než 300 USD za akcii. „Vždyť to psali na internetovém fóru, že se má nakupovat…“ Teď mají spekulanti akorát oči pro pláč. Pokud cena poklesne zpátky na 20 USD, tak agregátní ztráty retailových investorů budou vyšší než ztráty těch několika hedgeových fondů, na které zaútočili.

Tady si musíme uvědomit, co by to udělalo s brokerem, pokud nastanou obrovské ztráty masově u velké části klientských účtů. Brokera to může finančně zlikvidovat, protože by neměl likviditu pro pokrytí rostoucích požadavků na kolaterál. Problém s nedostatkem likvidity by se pochopitelně přelil i do clearingu DTCC a na další účastníky trhu, kteří třeba jenom nakupují ETF nebo jiné akcie. Pamětníci si určitě vzpomenou na kolaps některých brokerů při skokovém posílení švýcarského franku. Také najednou přeskočily účty klientů do záporu a brokeři museli dodat likviditu svým protistranám. Brokeři, kteří ihned peníze k dispozici neměli, rychle zbankrotovali a účty se zablokovaly i těm klientům, kteří s frankem vůbec neobchodovali.

Naštěstí mají v současnosti DTCC i brokeři risk management nastavený přísně, a proto zcela správně krátkodobě omezili spekulativní aktivitu.

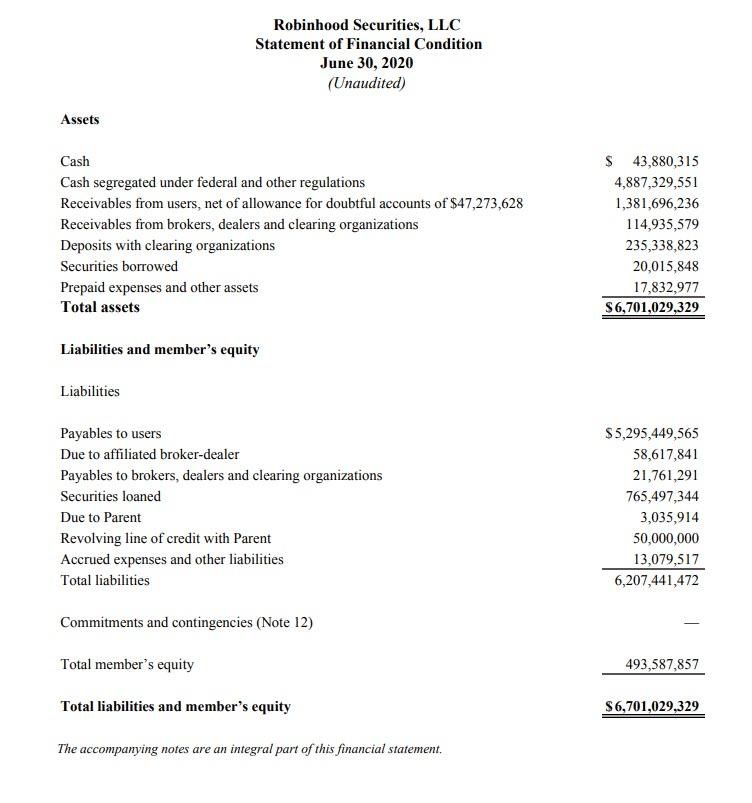

Nové zprávy ukazují, jak blízko byla platforma Robinhood k totálnímu kolapsu v důsledku nedostatečné likvidity, kterou retailoví nadšenci vyvolali. Požadavek na margin u akcií, který před víkendem Robinhood dostala od NSCC (dceřiná společnost DTCC) byl nejdříve na úrovni 3 miliard USD. A až po omezení obchodování na klientských účtech se požadavek na kolaterál ze strany NSCC snížil na 700 milionů USD. V minulém týdnu už požádala platforma o revolvingový úvěr ve výši 1 miliardy USD a přes víkend získala od svých investorů vlastní kapitál ve výši 2,4 miliardy USD, což je více než celkový kapitál, který kdy od investorů společnost získala. V červnu minulého roku byla velikost vlastního kapitálu 0,5 miliardy USD, viz následující obrázek.

Jak funguje risk management?

Z předchozích krizí jsme všichni naučení na to, že systematický kolaps nastává především při propadu trhu. Aktivita na GameStopu ukázala, že krize likvidity může být vyvolána i prudkým růstem cen a nákupní aktivity. Každopádně tento posun trochu souvisí právě s přísnějšími marginovými požadavky, které jsou kladené na clearingová centra a samotné brokery. Pravidla se spříznila po krachu LTCM v roce 1998, pak po krachu Lehman Brothers v krizi 2008-09 a také po pádu brokera MF Global v roce 2011. Brokeři musí v současnosti mnohem rychleji dodávat do vypořádacích center kolaterál pro krytí závazků z klientských obchodů.

Pokud máte rádi filmové zpracování krizí, tak se určitě podívejte na zmíněný film Margin Call. Bez toho, aby se zacházelo do pokročilých matematických a statistických modelů, je ve filmu ukázané, co je úkolem risk manažerů. Jednoduše projíždějí pozice a zamýšlejí se nad tím, co se může stát v případě nějakého stresového scénáře. Co když cena propadne o 50 % anebo volatilita stoupne o 400 %? Budeme mít dostatek likvidity a bude možné případně odprodat pozice nějakým protistranám? Pokud risk management rozhodne, že riziko je neúnosně vysoké, tak je lepší rozprodat pozice a třeba si i zničit na chvíli pověst mezi obchodními partnery (na konci filmu si tradingové oddělení banky zničilo pověst u tradingových oddělení jiných bank, minulý týden si společnost Robinhood zničila pověst u klientů, protože jim znemožnila další nákupy).

Risk management se typicky snaží o to, aby i v tom nejhorším scénáři zůstal v portfoliu nějaký kapitál. A je celkem jedno, jestli je to portfolio banky, pojišťovny nebo soukromého investora. Kolapsy uvedených firem byly do značné míry způsobené tím, že nedostatečná krátkodobá likvidita vyvolala nevratnou insolvenci.

Krásným případem je MF Global. Největší derivátový broker na světě padnul proto, že měl v té době uložené peníze v řeckých dluhopisech a dalších dluhopisech jižní Evropy. V krizi cena dluhopisů propadla a najednou společnost neměla dostatek kapitálu pro pokrytí požadavku na likviditu. Bez kolaterálu nechtěli s brokerem spolupracovat clearingová centra a další protistrany. Když se teď podíváte na ceny řeckých dluhopisů, tak jsou na mnohem vyšší úrovni než před pádem brokera. Kdyby tedy v roce 2011 dostal broker nějakou injekci likvidity (anebo neměl tak velikou pozici v dotčených dluhopisech), tak tady stále klidně mohl být a pravděpodobně by dosahoval rekordních zisků.

Myšlení retailových investorů není zatížené řízením rizika. Klidně vsadí vše na jednu kartu a ještě se k tomu zadluží. Pokud pak při výprodeji odmažou celý účet, tak se vrátí ke svému běžnému životu a na trading zapomenou. Zodpovědnost mají maximálně za sebe a několik blízkých členů rodiny. Instituce si nemohou tento luxus nulové přípravy na krizi dovolit, protože mají zodpovědnost vůči klientům, investorům, regulátorům, konkurenci a dalším subjektům.

Budou „GameStop“ útoky pokračovat?

Počet retailových investorů, kteří se chtějí po vzoru úspěchu na GameStop pouštět do dalších spekulativních útoků na pozice institucí, roste. Ve své podstatě ani nejde na úrovni celé ekonomiky a finančních trhů spekulativní nákupy nebo prodeje omezit. S nástupem technologií a sociálních sítí se nápady šíří velmi rychle. Zároveň u všech brokerů vidíme snahu o gemifikaci investování/tradingu.

Zodpovědní investoři by se raději měli držet osvědčených dlouhodobých postupů a nenaskakovat do každé bubliny. Takovéto „papouškování“ horkých tipů vede spíše k dlouhodobým ztrátám než k zisku. Krachy v minulých bublinách, které se v dané chvíli mohly zdát jako neskutečné terno, jsou toho důkazem.

Problémy Robinhood také ukázali, že investoři musí diverzifikovat i mezi více účtů. Jednoduše se nesmí stát, že kvůli obrovské volatilitě nějakého aktiva a vysokým koncentrovaným nákupům klientů nebude mít konkrétní broker peníze na kolaterál pro clearingová centra a tak se dostane na pokraj krachu. Brokeři musí být samozřejmě neprovázaní. Takže třeba LYNX (analýza ZDE) + Saxo Bank (analýza ZDE) + XTB (analýza ZDE) + nějaký jiný broker. Přeci jen má více brokerů více disponibilního kapitálu na kolaterál u clearingového centra.

Disclaimer:

Investice v sobě obsahují riziko a není zaručena návratnost původně investované částky. Vysoké riziko je především u produktů, které využívají finanční páku. Současná ani očekávaná výkonnost nezaručuje výkonnost budoucí. Veškeré informace uvedené v tomto článku nebo na portále Finlord.cz mají pouze informační charakter a neslouží jako investiční doporučení dle zákona č. 256/2004 Sb. o podnikání na kapitálovém trhu. Při zpracování informací čerpá skupina Finlord údaje z veřejných, důvěryhodných zdrojů a vynaložila přiměřenou péči, aby informace nebyly nepravdivé či zavádějící, nicméně nikterak nezaručuje jejich správnost a neměnnost. Zde uvedené informace neslouží jako nabídka nebo výzva k nákupu či prodeji finančních instrumentů ani nejsou návrhem na uzavření smlouvy. Portál finlord.cz má uzavřené partnerství s některými společnostmi, které jsou zmíněné v obsahu portálu. Pokud čtenář použije odkaz směřující na web partnera, můžeme získat provizi, která ale čtenáře nic nestojí. Provize slouží pro další zvýšení kvality obsahu. Skupina důsledně dbá na to, aby provize nijak neovlivnila objektivitu prezentovaných informací.

2.2.2021

8 min.

Mohlo by Vás zajímat:

Dočkáme se růstového roku, nebo narazíme na černé labutě?

Vstup do roku 2026 se nese ve znamení velké nejistoty, ale také nečekaných příležitostí. Podívejte ...

Více informací15.1.2026

3 min.

Bydlení v Evropské unii: ČR patří k těm dražším zemím

Bydlení v Evropské unii čelí krizi, neboť ceny rostou rychleji než příjmy. Podívejte se na data a ...

Více informací14.1.2026

5 min.

Jaké výnosy dosáhnou akcie v roce 2026? -10 % nebo +10 %

Akcie přinesly v uplynulých letech vysoké zhodnocení. Jaký výsledek bude v roce 2026? Ohodnocení je ...

Více informací13.1.2026

4 min.

A proč se zakázalo nakupování bez páky?

Dobrý den, doplnili jsme to i do článku: Brokeři jsou členem DTCC a musí mít u clearingového centra zablokované vlastní hotovostní prostředky, kterými několik dní kryjí pozice klientů, dokud nenastane settlement. Tady si musíme uvědomit, že se jedná o prostředky brokera, ne klienta. Broker je hodně omezený v tom, jak může nakládat s prostředky klienta a jeho peníze může protistraně zaslat až v den vyrovnání, tedy T+2. Jednoduchý příklad: broker má jediného klienta, který nakoupí akcie za 100 USD v čase T. Vyrovnání nastane až v čase T+2, kdy fakticky klientovi odejdou peníze z účtu a naopak získá akcie. Toto faktické vyrovnání klient nevidí. Jemu už na platformě svítí, že se mu odepsalo 100 USD a připsali se mu akcie. Do vyrovnání musí broker držet u clearingového centra malou zablokovanou hotovost. Typicky to je ve výši několika procent, ale ve volatilním prostředí se může požadavek na kolaterál i zněkolikanásobit. Vzoreček používaný DTCC pro určení požadavku na kolaterál je tento: deposit = min( 99% 2d VaR + Gap Risk Measure, Deposit Floor Calc) + Mark-to-Market. Ze vzorečku je patrné, co se dějě při prudce rostoucích cenách. Jednak rychle roste dvoudenní VaR a také stoupá Mark-to-Market požadavek.

V čase T+2 se brokerovi kolaterál z tohoto obchodu uvolní, protože už není potřeba. V normálním období všechno funguje bez problémů. V období, kdy rychle rostou maržové požadavky, se ale mohou dostat subjekty na pokraj svých sil, protože musí ze své kapsy dodávat do clearingového centra další a další likviditu, než nastane settlement klientských obchodů. Uvedené nastavení settlementu v T+2 a marginování brokerů se může zdát jako archaicky komplikované, ale ve skutečnosti je to tak nastavené kvůli ochraně investorů. Vždy musí být zabezpečené, že klientský majetek nebude ohrožen třeba úpadkem brokera či protistrany. Samozřejmě se už ozývají hlasy, ať se používá settlement v reálném čase. Možné to je, ale značně se musí překopat infrastruktura, což nějaký čas zabere.

Díky za další pěkný popis situace. Nemáte ale chybu v modelové příkladu páky?

„Představme si, že při ceně 300 USD nakupovali investoři akcie s pákou 2:1, tedy u brokera zablokovali 150 USD (jejich) a 150 USD (půjčili) dostali na dluh od brokera. Kdyby ale nastal skokový kolaps ceny třeba na 100 USD (1/3 původních 300), tak je kapitál investora smazaný a ještě k tomu dluží 50 USD (stále dluží brokerovi 150, ale jeho pozice má 1/3 hodnoty, tedy 50, brokerovi vrátí 50 a stále mu dluží 100?) na akcii brokerovi.“

U pákových obchodů se vždy odmazává nejdříve vlastní kapitál investora. Broker musí mít jistotu, že při umožnění obchodování klientů na úvěr neprodělá své peníze. Úplně stejný princip je i u hypoték. Když si koupíte barák na úvěr a cena propadne, tak při prodeji musíte nejdříve splatit celou částku hypotéky a až ze zbytku má člověk něco pro sebe – nejde splatit jenom část úvěru a říct, že ještě něco bance dlužíme a že to někdy v budoucnosti doplatíme.

Ano, prave, proto si myslim, ze v tomto pripade dluzi brokerovi 100 USD a ne jen 50 USD, jak jste napsali?

Mozna mi ale naopak neco unika.

Aaah, uz mi to doslo. Jeho portfolio ma pak cenu misto 300 jen 100. Broker po nem ale chce tech 150, takze vrati 100 a dluzi jeste 50, ktere uz nema.

Ano, přesně tak. Každopádně jedná se o modelový případ skokové změny ceny (třeba přes víkend nebo při nečekané změně tržních vztahů, viz EURCHF fiasko v roce v lednu 2015). Většinou brokeři stihnou poslat preventivní margin call nebo automaticky zavřít pozice klienta tak, aby se jeho účet nedostal do záporu.