Finlord investice v listopadu 2019: +0,8 %

2.12.2019

6 min.

Finlord soukromé investiční portfolio zaznamenalo v listopadu zvýšení hodnoty o 0,8 %. Ceny akcií ve světě pokořily v posledních týdnech nová maxima. Přístup ke kapitálu je stále snadný, jelikož centrální banky pokračují v uvolněné monetární politice. Zároveň byla výsledková sezóna lepší oproti předpokladům. Ohodnocení akcií je momentálně na relativně zvýšené úrovni, takže mírná korekce cen v nejbližších týdnech by nebyla překvapující. Na druhé straně pořád platí, že z dlouhodobého hlediska poskytují akcie nejatraktivnější poměr výnosu k riziku.

Kumulativně od počátku roku 2016, kdy jsme začali publikovat výsledky, jsme zaznamenali zhodnocení o 38,7 %. Na milion korun investice se vygenerovalo téměř 390 tisíc korun zisku. Ze 47 měsíců jsme měli jenom 5 mírně ztrátových měsíců. Ani v jednom ze čtrnácti čtvrtletí nezaznamenalo naše portfolio pokles hodnoty.

Celé naše portfolio mohou klienti sledovat ve službě Portfolio Manažer. Pro kvalifikované investory je k dispozici i fond Slavic Capital, který je postaven na stejných investičních strategiích jako soukromé portfolio.

Finlord investice: jak dopadl listopad?

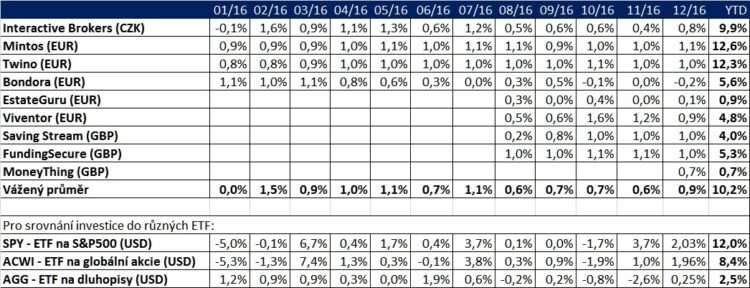

V tabulce výsledků je uvedena i základní měna, v níž je výnos vyjádřen. Náklady na hedging do CZK se pohybují kolem 0 až 2 % ročně v závislosti na měně. My momentálně plně zajišťujeme EUR/CZK, USD/CZK i GBP/CZK. Platformy Lendy a FundingSecure upadly do insolvence a momentálně probíhá vypořádání projektů, do kterých investoři vložili kapitál.

Pro srovnání ještě tabulka výnosů v roce 2018:

A tabulka výnosů v roce 2017:

A tabulka výnosů v roce 2016:

Riziko našeho portfolia je řízené dle přísného risk managementu, proto je vývoj hodnoty velmi plynulý. Ze 47 měsíců bylo jenom 5 mírně ztrátových.

Navzdory poklesu zisků jsou globální akcie na rekordech

Následující obrázek ukazuje vývoj indexu světových akcií MSCI ACWI Total Return a zisku na akcii firem z tohoto indexu. V posledních měsících je patrná divergence, kdy ceny akcií stouply na nová maxima, ale zisky mírně poklesly.

Krátkodobá korekce cen by nebyla překvapující. Na druhé straně si musíme uvědomit, že zisky firem dlouhodobě rostou a jsou hlavním faktorem, který zvyšuje ceny akcií (a výnosy pro investory). Podívejme se na počátek roku 2001, kdy praskla technologická bublina. Zisk na akcii tehdy propadl z téměř 15 na 7 dolarů v polovině roku 2002. A prudký propad nastal i ve vývoji cen akcií. Následně ale přišlo ekonomické zotavení a opětovný růst zisků. Už koncem roku 2004 byl zisk na akcii na stejné úrovni, jako před prasknutím bubliny. Podobný vývoj se na trzích opakuje stále dokola. Z potenciálního poklesu zisků a cen akcií nemusíme mít panický strach. Spíš to musíme vnímat jako běžný vývoj, na něž se dá připravit.

Dá se říct, že momentálně je globální ekonomika na vrcholu cyklu. Investoři se ptají, jestli bude pokles zisků spíše podobný prudkým propadům z let 2001-2002 a 2008-2009 anebo bude pokles malý po vzoru let 2012 až 2014. Doufejme, že to bude druhý případ a ziskovost firem se začne opět rychle zvyšovat. Pokud tento scénář nastane, tak lze vyšší ohodnocení akcií omluvit. Jednoduše pak zisky „doběhnou“ za cenami akcií.

Momentálně je P/E (cena / zisk) poměr amerických akcií na relativně zvýšené úrovni 17,6násobku. Jak takové „doběhnutí“ zisků může nastat? Stačí, aby cena akcií stagnovala a zisky firem stouply o 10 %. P/E poměr by pak poklesl pod 16násobek, tedy pod pětiletý průměr. Rázem by bylo ohodnocení akcií opět atraktivní.

Při investování musíme brát do úvahy všechny scénáře

Mnoho investorů se při rozhodování o trzích drží jednoduchých pravidel a říkají si, že když je ohodnocení akcií na zvýšené úrovni, tak zákonitě musí přijít propad. Proto je lepší čekat s investicí. Co když ale propad nepřijde anebo bude jenom velmi mírný a krátkodobý? To je také scénář, který nemůžeme zanedbávat, viz. předchozí graf k cenám a ziskům světových akcií. Také může nastat scénář, že ceny akcií půjdou nadále nahoru a budou ještě více nadhodnocené. Možných scénářů vývoje ekonomiky a finančních trhů je skutečně mnoho a měli bychom být připravení na všechny.

Jak postupujeme my? Držíme se dlouhodobého vývoje s tím, že portfolio připravíme na možnost krátkodobých nepříznivých scénářů. Z analýzy dlouhodobých statistik vyplývá, že v horizontu 17 a více let je investice do akcií zisková bez ohledu na velikost krize, která může v mezidobí proběhnout. Pro naše portfolio to znamená, že v jakémkoliv tržním prostředí budeme mít v portfoliu především dynamické investice.

Zároveň ale víme, že v krátkodobém horizontu několika měsíců či několika let mohou nastat propady na trzích. V minulosti už propady nastaly několikrát a není rozumné předpokládat, že takovéto výprodeje se už nikdy nezopakují. Jak připravíme naše dlouhodobé portfolio na možnost krátkodobých propadů?

Možností je několik. Základem je diverzifikace do různých instrumentů. Zároveň lze celkem snadno využít produkty finančního trhu, které ochrání portfolio proti snížení cen akcií. Lze vytvořit různé bezpečnostní polštáře proti krátkodobým korekcím. A co je celkem zajímavé, tak cena zajišťovacích instrumentů je při vysokých cenách akcií paradoxně nízká. Věděli jste, že kupříkladu u indexu S&P 500 si teď můžete s nulovými náklady vytvořit jednoleté zajištění, kdy v příznivém případě vyděláte maximálně 4 % a prakticky nemůžete ztratit více než 6 %? A tento poměr lze nastavit ještě atraktivněji, jen je nutné využívat trochu sofistikovanější derivátové konstrukce.

Uvedené nastavení se nám historicky osvědčilo. Připomeňme si poslední kvartál 2018, kdy propadly akcie ve světě o 15 až 20 %. Jak Finlord portfolio, tak i portfolio fondu Slavic Capital naopak vykázaly v uvedeném období mírný růst hodnoty.

Jak budeme investovat v nejbližších měsících?

Opět zopakujeme větu z minulého měsíčního komentáře, že pro dlouhodobé investory s horizontem 10 a více let se nic nemění a pořád jsou pro ně akcie nejatraktivnějším instrumentem. Akcie představují podíl na schopnosti firem generovat zisky pro akcionáře. A dlouhodobě zisky rostou. Krátkodobé korekce cen přijít mohou. My jsme naše portfolio na tento možný scénář připravili. Stanovili jsme si dlouhodobý cíl, že chceme vydělávat 10 až 12 % p.a. bez ohledu na vývoj na trzích. Pokud by v prosinci nastal prudší propad, tak by jeho dopad na naše portfolio byl minimální.

Přihlaste se do newsletteru a kromě pravidelných novinek získáte i rozsáhlý seriál stěžejních investičních myšlenek. Sledujte nás také na X (Twitteru) a Facebooku, ať nezmeškáte žádnou novinku.

2.12.2019

6 min.

Mohlo by Vás zajímat:

Jak investovat disciplinovaně nejenom v roce 2026

Naučte se, jak investovat pravidelně a bez stresu. Dodržujte těchto pět kroků a vybudujte si ...

Více informací16.1.2026

4 min.

Dočkáme se růstového roku, nebo narazíme na černé labutě?

Vstup do roku 2026 se nese ve znamení velké nejistoty, ale také nečekaných příležitostí. Podívejte ...

Více informací15.1.2026

3 min.

Bydlení v Evropské unii: ČR patří k těm dražším zemím

Bydlení v Evropské unii čelí krizi, neboť ceny rostou rychleji než příjmy. Podívejte se na data a ...

Více informací14.1.2026

5 min.

Napsat komentář