Pád akciového trhu – historické srovnání

31.8.2017

6 min.

Možný pád akciového trhu považují investoři za jeden z nejhlavnějších důvodů, proč do dynamických aktiv neinvestují. I když víme, že v dlouhém období akciové indexy vždy jenom rostly, tak v podvědomí máme pořád určitou rizikovou brzdu. Nikdo přeci nechce přijít o své úspory. Jenomže jak definovat pád akciového trhu. Máme se dívat na procentní snížení cen, na délku trvání, nebo na počet negativně naladěných investorů? Obecně se všichni bojíme toho, co neznáme a nemáme prozkoumané. Proto se pojďme podívat na největší pády v historii akciových trhů.

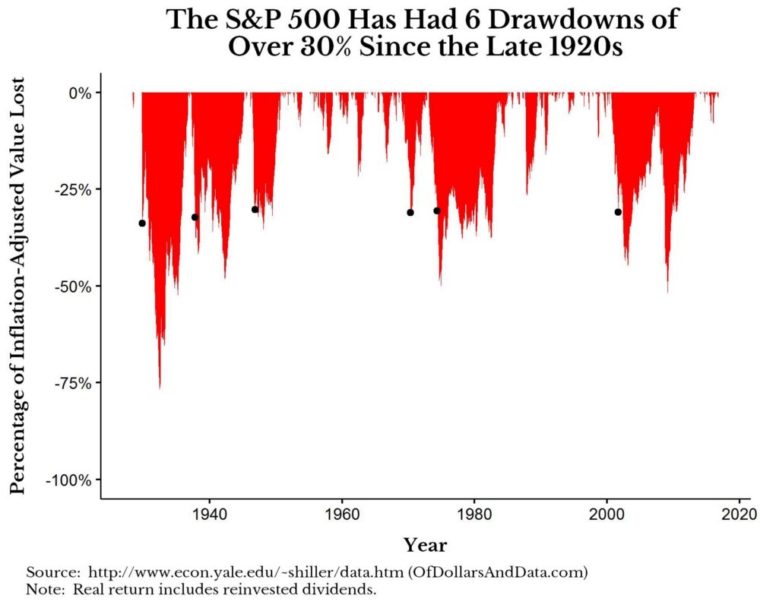

Na následujícím grafu ze serveru Of Dollars and Data jsou největší poklesy amerických akciových trhů od předchozích maxim. Od roku 1920 nastaly jenom 6 období, kdy byl maximální propad větší než 30 %.

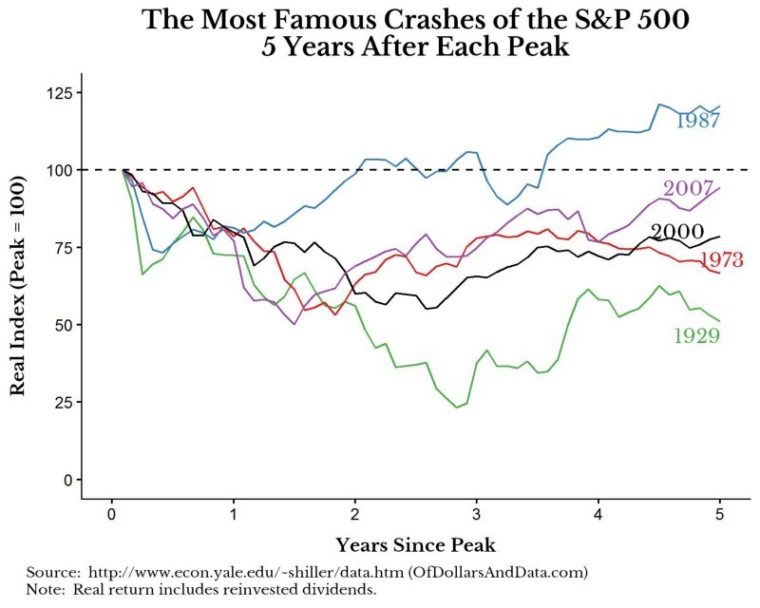

Uvedený graf ale nedokáže srozumitelně ukázat, jak se pád akciového trhu vyvíjel v čase. Proto se podívejme ještě na následující obrázek, který ukazuje průběh pěti nejznámějších akciových krizí.

Rok 1929 jednoznačně vyčnívá. V průběhu tří let Velké deprese se akcie znehodnotily o 75 %. Krize v letech 1973, 2000 a 2007 byly navzájem velmi podobné, když v průběhu dvou let od předchozího vrcholu nastal propad o přibližně 50 %. Pak, v následujících třech letech se ale podařilo část ztrát umazat. Nejkratší pak byla krize z roku 1987, i když paradoxně v tomto roce zaznamenal akciový trh největší jednodenní propad cen v historii.

Jaký byl vývoj, když se podíváme na desetileté období?

U třech z největších krizí byly akcie i po deseti letech pod předchozím vrcholem, což jsme si ukázali v předchozích analýzách investičního horizontu. Naopak krize z roku 1987 se nakonec proměnila ve spanilou jízdou a internetový boom.

Přihlaste se do našeho newsletteru a získáte tříměsíční seriál o zodpovědném investování s našimi postupy, myšlenkami a analýzami.

Pád akciového trhu určitě někdy nastane

Na pád akciového trhu někdy v budoucnosti musí být investoři mentálně připraveni. Hospodářská recese a ekonomické problémy jsou běžná součást ekonomického vývoje. Strach z možného snížení hodnoty investic by ale neměl zastřít náš racionální úsudek, který nám ukazuje, že dlouhodobě je investice do produktivních finančních aktiv výhodná. Když se podíváme na uvedené grafy pěti největších krizí, tak vidíme, že největší pád byl zaznamenán v prvních dvou až tří letech. Když tyto roky hluboké krize sečteme, tak to spolu dává kolem 11 let. A právě těchto jedenácti let se investoři bojí nejvíce. Nicméně celé sledované období mělo délku kolem 90 let. Jinými slovy strach z přibližně 12 % historického vývoje dokáže u řady investorů zastínit 88 % normálního historického vývoje.

Proč bohatí bohatnou

Abychom uvedené údaje o strachu z krizí dostali do kontextu běžných lidí, tak se ještě zaměříme na jeden fenomén.

Od roku 1980 se v USA podíl 1 % nejbohatších lidí na celkovém majetku zvedl z 24% na 42 %. Podíl 5 % nejbohatších Američanů na celkovém bohatství se zvedl z 50 % na 65 %.

Mnoho běžných lidí se ptá, jak je to možné a hledají za tím různé konspirační teorie. Na konspiračních teoriích může být něco pravdy, nicméně důvod je mnohem prostší. Nejbohatší lidé mají největší podíl svého portfolia (až 74 %) v podnicích, investičních nemovitostech, cenných papírech a jiných produktivní aktivech. 60 % nejchudších má většinu majetku v nemovitosti (63%), ve které bydlí. V podnicích a jiných produktivních investicích mají kolem 12 %.

Udělejme si modelový výpočet. Řekněme, že v roce 1980 se rozdělovalo 1000 peněžních jednotek. Nejbohatší procento lidí mělo 24 % všeho majetku, tedy 240 jednotek. Zbylých 99 % lidí mělo 76 % majetku. Absolutní rozložení peněžních jednotek tedy bylo 240 k 760. Víme, že v roce 2012 bylo ale rozložení majetku dle předchozích grafů 42 % k 58 %. Teď nás určitě napadne, že miliardáři museli mít několikanásobně vyšší výnosnost svých aktiv a prudký nárůst pracovních odměn. Nicméně pravda je opět trochu nudnější. Abychom dosáhli uvedeného rozložení majetku, tak stačilo, aby bohatí měli průměrnou roční výnosnost investiční aktiv a své práce na úrovni 6,2 %. Zbytek lidí pak měl průměrnou výnosnost své práce a investičních aktiv 3,5 %.

Pokud chceme optimalizovat růst našeho majetku, tak se finanční a lidský kapitál musí vzájemně doplňovat. Tuto problematiku rozebíráme v našem seriálu pro investory.

31.8.2017

6 min.

Mohlo by Vás zajímat:

Dočkáme se růstového roku, nebo narazíme na černé labutě?

Vstup do roku 2026 se nese ve znamení velké nejistoty, ale také nečekaných příležitostí. Podívejte ...

Více informací15.1.2026

3 min.

Bydlení v Evropské unii: ČR patří k těm dražším zemím

Bydlení v Evropské unii čelí krizi, neboť ceny rostou rychleji než příjmy. Podívejte se na data a ...

Více informací14.1.2026

5 min.

Jaké výnosy dosáhnou akcie v roce 2026? -10 % nebo +10 %

Akcie přinesly v uplynulých letech vysoké zhodnocení. Jaký výsledek bude v roce 2026? Ohodnocení je ...

Více informací13.1.2026

4 min.

Napsat komentář