Akcie: výsledková sezóna Q2 2024 žádná zisková recese se nekoná

22.8.2024

4 min.

Výsledková sezóna v USA vychází zatím hezky (reportovalo 93 % firem z S&P 500) a firmy většinou překonaly odhady analytiků. Žádná zisková recese se nekoná. Tahounem jsou nejenom technologie, ale také finanční společnosti či zdravotnictví.

V rámci výsledkové sezóny v USA za Q2 2024 vydalo výsledky 93 % společností z S&P 500. 79 % společností zaznamenalo pozitivní překvapení v rámci zisku na akcii a 60 % společností pozitivně překvapilo z pohledu tržeb.

Tento článek je připraven ve spolupráci se spolehlivým brokerem XTB, který nabízí možnost obchodovat více než 11 500 instrumentů (CFDs na forex, indexy, komodity, akcie, ETF a kryptoměny) s nízkými nebo nulovými poplatky. Naše rozbory platformy naleznete ZDE. Taktéž si můžete ZDARMA a bez nutnosti jakéhokoliv vkladu zkusit investování či trading na testovacím účtu XTB.

Jak jednoduše a zdarma investovat do ETF jsme se věnovali v tomto článku.

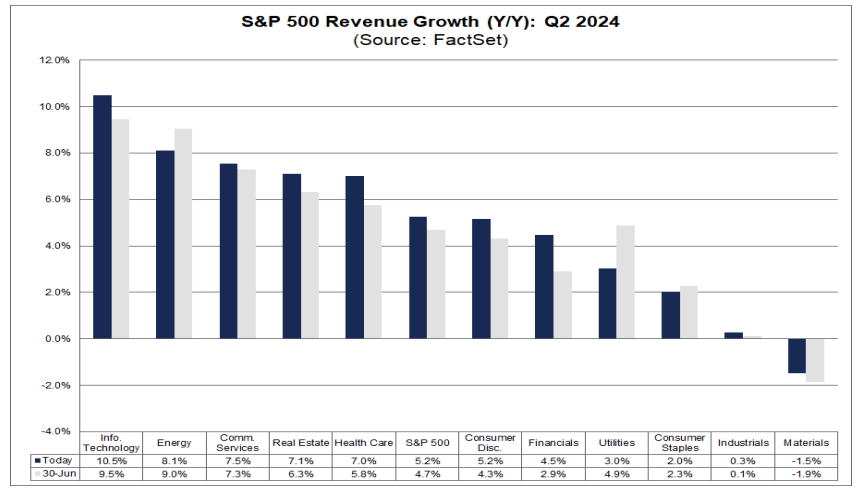

Tržby za 2. čtvrtletí 2024 pro celý index S&P 500 vzrostly o 5,2 %, přičemž na konci června se očekával růst tržeb o 4,7 %. Meziroční růst tržeb vykázaly společnosti z oblasti informačních technologií, energií, komunikačních služeb, nemovitostí, zdravotnictví, cyklického zboží (Consumer Disc.), financí, veřejného sektoru (Utilities), necyklického spotřebního zboží (Consumer Staples) a průmyslu. Naopak meziroční pokles tržeb zaznamenaly společnosti z oblasti materiálů.

Čistá zisková marže za 2. kvartál 2024 je na úrovni 12,2 %, přičemž v Q2 2023 byla na úrovni 11,6 %.

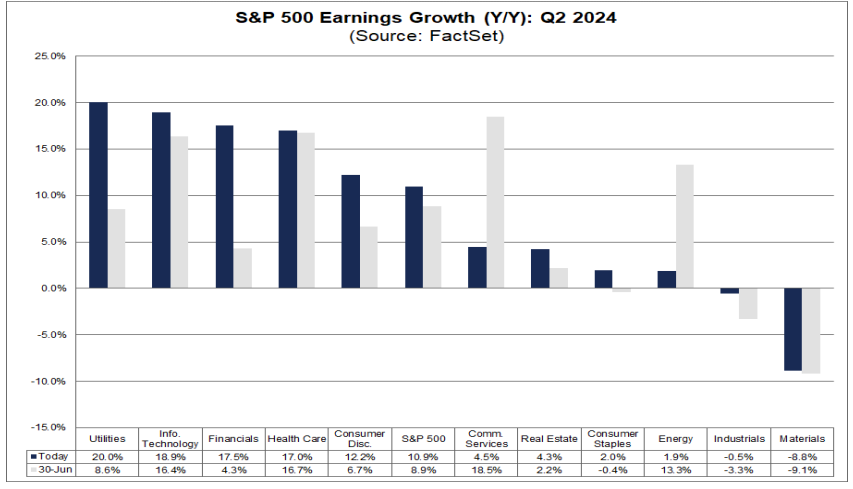

Zisky za celý index S&P 500 vzrostly o 10,5 %, původně se na konci června očekával růst zisků o 8,9 %. Značnou pozitivní změnu zisků zaznamenaly společnosti z oblasti veřejného sektoru (Utilities), dále ze sektoru informačních technologií, financí, zdravotnictví, cyklického zboží (Consumer Disc.), komunikačních služeb, nemovitostí, necyklického spotřebního zboží (Consumer Staples) a energií. Ostatní sektory jako průmysl a materiály zaznamenaly pokles zisků.

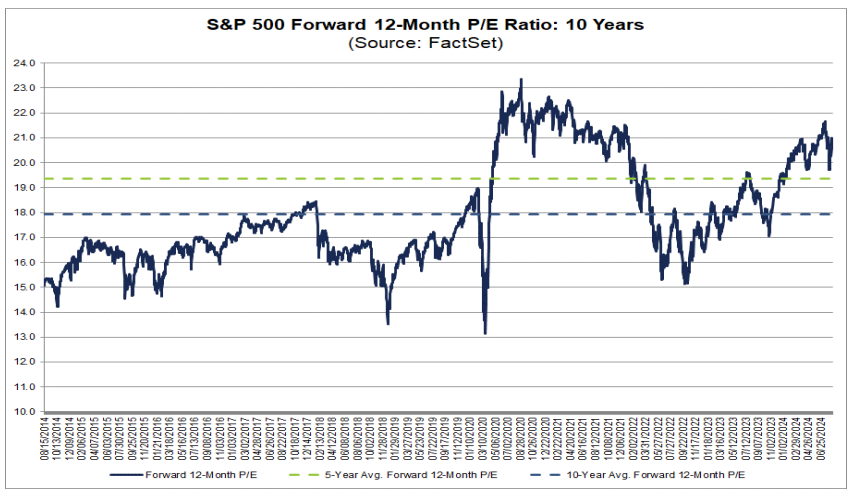

P/E na základě očekávaných zisků je na úrovni 21, což je nad 5letým průměrem 19,4 a nad 10letým průměrem 17,9.

Přihlaste se do newsletteru a získejte nejenom novinky, ale i seriál dalších podrobných analýz. Sledujte nás také na X (Twitteru) a Facebooku, ať nezmeškáte žádnou novinku.

Disclaimer:

Investice v sobě obsahují riziko a není zaručena návratnost původně investované částky. Vysoké riziko je především u produktů, které využívají finanční páku. Současná ani očekávaná výkonnost nezaručuje výkonnost budoucí. Veškeré informace uvedené v tomto článku nebo na portále Finlord.cz mají pouze informační charakter a neslouží jako investiční doporučení dle zákona č. 256/2004 Sb. o podnikání na kapitálovém trhu. Při zpracování informací čerpá skupina Finlord údaje z veřejných, důvěryhodných zdrojů a vynaložila přiměřenou péči, aby informace nebyly nepravdivé či zavádějící, nicméně nikterak nezaručuje jejich správnost a neměnnost. Zde uvedené informace neslouží jako nabídka nebo výzva k nákupu či prodeji finančních instrumentů ani nejsou návrhem na uzavření smlouvy. Portál finlord.cz má uzavřené partnerství s některými společnostmi, které jsou zmíněné v obsahu portálu. Pokud čtenář použije odkaz směřující na web partnera, můžeme získat provizi, která ale čtenáře nic nestojí. Provize slouží pro další zvýšení kvality obsahu. Skupina důsledně dbá na to, aby provize nijak neovlivnila objektivitu prezentovaných informací.

22.8.2024

4 min.

Mohlo by Vás zajímat:

Bydlení v Evropské unii: ČR patří k těm dražším zemím

Bydlení v Evropské unii čelí krizi, neboť ceny rostou rychleji než příjmy. Podívejte se na data a ...

Více informací14.1.2026

5 min.

Jaké výnosy dosáhnou akcie v roce 2026? -10 % nebo +10 %

Akcie přinesly v uplynulých letech vysoké zhodnocení. Jaký výsledek bude v roce 2026? Ohodnocení je ...

Více informací13.1.2026

4 min.

Nečekejte na „správný moment“: 5 rad, jak letos konečně začít s investováním a u čeho vytrvat

Investování už dávno není výsadou profesionálů z Wall Street. Díky moderním technologiím a chytrému ...

Více informací12.1.2026

3 min.

Napsat komentář