Výsledková sezóna Q1: Valuace akcií se přibližují rekordům

20.5.2020

5 min.

Jak dopadla výsledková sezóna v USA za Q1 2020? Jaké jsou předběžné odhady za Q2 2020? Kam se dostaly valuace akcií? Jaká rizika ještě akciový trh nezohledňují?

Přihlaste se do newsletteru a získejte nejenom novinky, ale i seriál dalších podrobných analýz. Sledujte nás také na Twitteru a Facebooku, ať nezmeškáte žádnou novinku.

Výsledková sezóna v USA za Q1 2020 je prakticky u konce, kdy 90 % společností z S&P 500 vydalo výsledky. 65 % společností zaznamenalo pozitivní překvapení v rámci zisku na akcii a 57 % společností pozitivně překvapilo z hlediska tržeb.

Pandemie koronaviru vyvolala nejhlubší globální recesi od Velké deprese a rekordně prudký propad cen akcií na trzích v historii. Následně v dubnu jsme už sledovali nárůst cen dynamických aktiv. Důvodem byly především záchranná opatření centrálních bank a jednotlivých vlád. Jak si ukážeme na následujících grafech, tak ohodnocení burzovně obchodovaných firem vyskočilo na mnohaletá maxima.

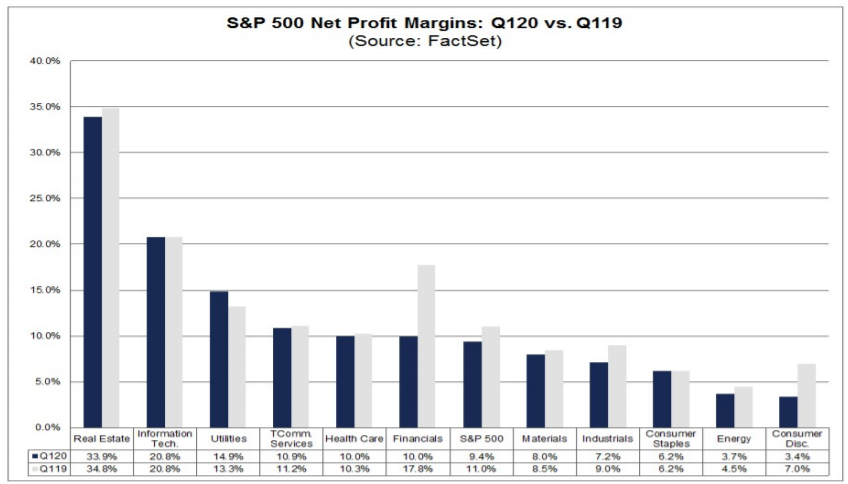

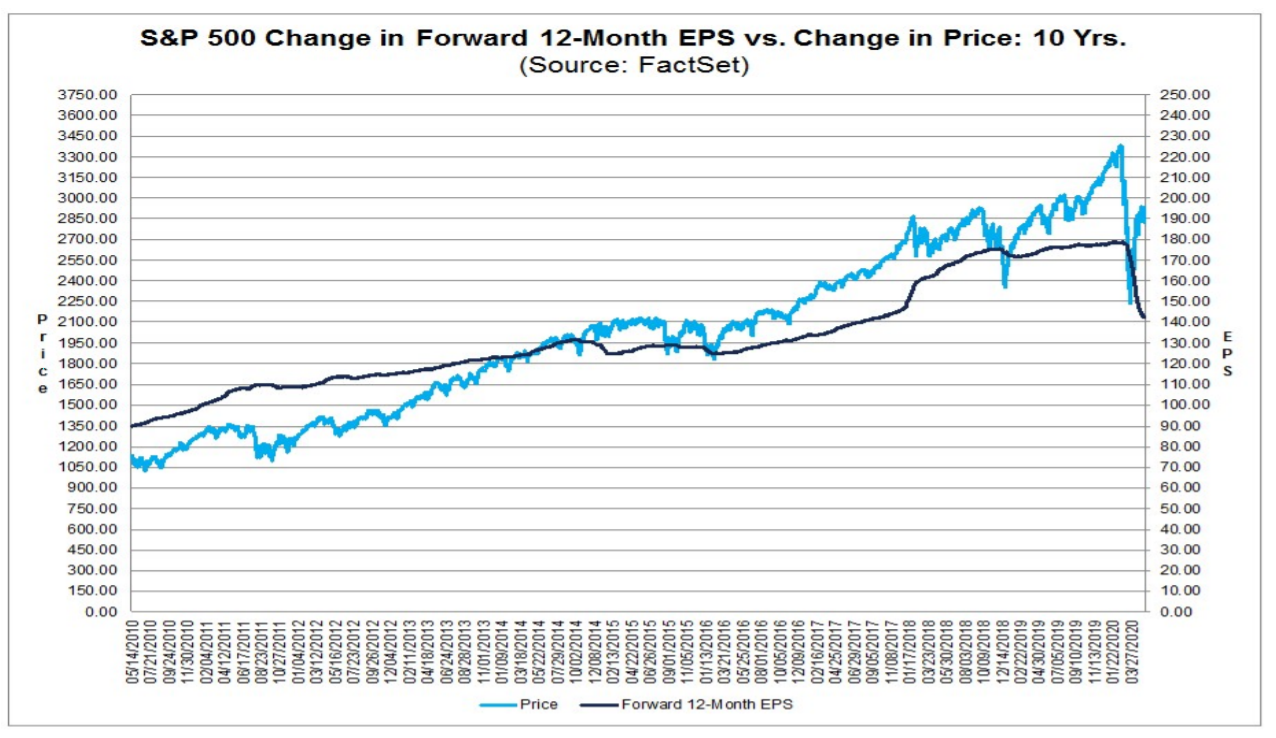

Následující graf ukazuje, že očekávaný zisk na akcii propadl, zatímco cena indexu S&P 500 už v posledních týdnech stoupá.

Graf: Hodnota indexu S&P 500 a očekávaného zisku na akcii (zdroj: FactSet)

P/E je podle odhadu Bloomberg nejvýše od roku 2000. Nejvyšší P/E na vrcholu technologické bubliny bylo na více než 26násobku. Při dalším nárůstu cen o 10 % by už byly atakovány tyto valuační historické rekordy.

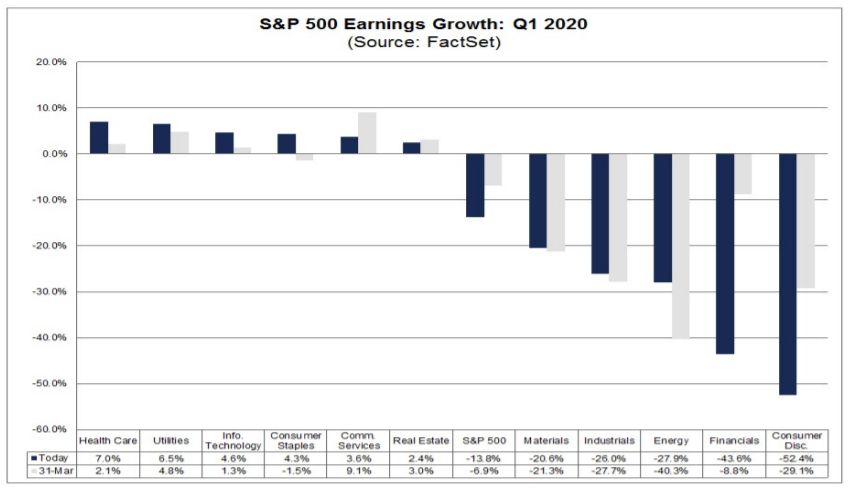

Tržby i zisky amerických korporací zahrnutých v indexu S&P 500 za 1. čtvrtletí 2020 dopadly hůře, než se očekávalo. Tržby za 1. čtvrtletí 2020 pro celý index S&P 500 vzrostly o 0,7 %, přičemž ještě koncem března se očekával růst tržeb o 1,7 %. Zisky za celý index S&P 500 propadly o 13,8 %, původně se na konci března očekával pokles zisků o 6,9 %. Čistá zisková marže za 1. kvartál 2020 je na úrovni 9,4 %, čímž se v meziročním srovnání snížila z 11 %. Pokud se podíváme na meziroční srovnání čisté ziskové marže podle sektorů, tak téměř všechny sektory zatím zaznamenaly pokles či stagnaci, až na firmy z oblasti služeb veřejného sektoru (Utilities).

Graf: Tržby podle sektoru za 1. čtvrtletí 2020 (zdroj: FactSet)

Graf: meziroční sektorové srovnání čisté ziskové marže Q1 2020 vs. Q1 2019 (zdroj: FactSet)

Graf: Změna zisků za 1. čtvrtletí 2020 (zdroj: FactSet)

Na závěr se ještě podívejme na odhady tržeb a zisků za celý index S&P 500 pro Q2 2020, které bohužel vypadají velmi negativně. Americká ekonomika se totiž začala uzavírat před pandemií později než evropská ekonomika, takže napáchaná škoda dlouhých týdnů nečinnosti se promítne v plném rozsahu právě ve výsledcích za druhé čtvrtletí. Tržby by měly poklesnout o 11,3 %, přičemž předchozí odhad činil 1,6 %. U zisků se očekává markantní propad o 41,9 %. Původně se přitom očekával pokles zisků o 13,5 %.

Jak vyplývá z dat, tak globální ekonomiku letos v důsledku pandemie koronaviru zasáhne hluboká recese, která bude závažnější než globální finanční krize v letech 2008 a 2009 a bude největší od hospodářské krize ve 30. letech minulého století.

V minulém týdnu guvernér americké centrální banky Powell varoval před rizikem dlouhotrvající recese spojené s poklesem produkční kapacity ekonomiky a také slabým růstem produktivity. Powell zároveň razantně odmítl možnost záporných úrokových sazeb v USA a podotkl, že Fed má dostatečnou paletu jiných nástrojů. Šéf FEDu také dodal, že plné oživení bude možné až tehdy, kdy bude k dispozici vakcína Covid-19.

Fiskální a monetární stimuly se pohybují v bilionech dolarů a eur. Jenom díky nim se daří udržovat ekonomickou aktivitu a finanční trhy nad vodou. Značná část slíbených stimulů už byla do jednotlivých ekonomik nalita, případně se tak stane do konce června. Z historie víme, že když se neoznamovaly další stimuly, tak nastala korekce a až se ekonomika ozdravovala, tak trhy začaly přirozeně růst.

Donald Trump minulý týden slíbil, že USA by mohly mít vakcínu do konce roku, možná dříve. Samozřejmě tento rok jsou volby a Trump se tedy snaží šířit optimismus. Nicméně odborníci z USA odhadují vývoj na rok až rok a půl, načež někteří odborníci uvádí, že i toto časové období je velmi smělý odhad, jelikož se vakcína proti tomuto typu nikdy nevyvíjela. Jde o to, že nestačí vakcínu jen vytvořit, ale bude potřeba čas na testování, jestli je vakcína bezpečná a vůbec účinná, a právě tento proces se nedá zjednodušit.

V současné situaci je důležité si uvědomit, že trh zatím nebere v potaz takhle dlouhý vývoj vakcíny a věří v slib Trumpa, že vakcína bude brzy k dispozici. Trh sice vidí pozitivně, že se otevírá ekonomika, ale nezohledňuje to, že se americká ekonomika otevírá při stále vysokých denních nárůstech počtu nově nakažených (20 tisíc/den, přičemž denní maximum bylo 39 tisíc koncem dubna). To se tedy může velmi rychle zvrhnout a může přijít druhá vlna koronaviru, což by mělo další fatální následky.

Stále je tu také obchodní válka mezi USA a Čínou, která v posledních dnech nabývá na intenzitě, což prozatím trhy také ignorují. Trump totiž opět vyhrožuje obchodní válkou a naznačil, že by USA mohly zavést nová cla na Čínu jako trest za pandemii. Trump totiž prohlásil, že koronavirus pochází z laboratoře ve Wu-chanu. Problémy by ještě mohly být umocněny tím, že Čína kvůli ekonomickým problémům nebude moci v tomto ani v příštím roce plnit své závazky, že nakoupí americké zboží a služby za 200 miliard USD.

A samozřejmě trhy zatím trhy ignorují i vysoké ohodnocení. P/E je nyní nejvýše od roku 2000. A jak je uvedeno u grafu výše, při dalším nárůstu cen o 10 % by už byly atakovány valuační historické rekordy, což není vůbec vyloučeno. Navíc, jak je z grafu patrné, tak P/E vysoce nad hodnotou 20 nastalo jenom několikrát v minulosti, což pak ale vedlo ke korekci cen.

Na druhou stranu nezapomeňme na to, že stimuly zůstanou v ekonomice dlouho a centrální banky a vlády mají dostatek munice. Rozhodně musí být investoři připravení na možnost krátkodobých výprodejů. Riziko volatility bychom určitě nepodceňovali.

20.5.2020

5 min.

Mohlo by Vás zajímat:

Jak investovat disciplinovaně nejenom v roce 2026

Naučte se, jak investovat pravidelně a bez stresu. Dodržujte těchto pět kroků a vybudujte si ...

Více informací16.1.2026

4 min.

Dočkáme se růstového roku, nebo narazíme na černé labutě?

Vstup do roku 2026 se nese ve znamení velké nejistoty, ale také nečekaných příležitostí. Podívejte ...

Více informací15.1.2026

3 min.

Bydlení v Evropské unii: ČR patří k těm dražším zemím

Bydlení v Evropské unii čelí krizi, neboť ceny rostou rychleji než příjmy. Podívejte se na data a ...

Více informací14.1.2026

5 min.

Napsat komentář