Za 30 let investování do ETF milionářem? Jde to?

16.7.2024

4 min.

Investování do ETF (burzovně obchodovaný fond) je už velmi populární. Stačí mít účet u spolehlivého brokera, vybrat si z nabídky fondů a investovat. Nákup ETF zvládne i začátečník. Investoři se ale ptají, kolik jim jednoduchá strategie pravidelného nákupu může vynést. Podívejte se na výpočty.

Tento článek je připraven ve spolupráci se spolehlivým brokerem XTB, který nabízí možnost obchodovat více než 7500 instrumentů (forex, indexy, komodity, akcie, ETF a kryptoměny) s nízkými nebo nulovými poplatky. Naše rozbory platformy naleznete ZDE. Taktéž si můžete ZDARMA a bez nutnosti jakéhokoliv vkladu zkusit investování či trading na testovacím účtu XTB.

Investování do ETF na americké akcie

Následující obrázek ukazuje o inflaci očištěnou výkonnost podílového fondu Vanguard 500 Index Fund Investor shares. Tento podílový fond vznikl mnoho let před ETF, má nákladovost 0,14 % p.a. a dobře ukazuje, jak se vyvíjí dlouhodobá investice do fondu zaměřeného na americké akcie. Od roku 1979 se investice do fondu zhodnotila reálně o 2545 % (7,63 % p.a.). Nominální zhodnocení bylo 10 761 % (11,1 % p.a.). Nové ETF mají ještě lepší parametry s nákladovostí méně než 0,1 % p.a..

Běžní investoři investují postupně s tím, jak jim třeba přichází výplata nebo jak generují tržby ve svých firmách. Jednoduše přístup DCA (dollar cost averaging, průměrování nákupních cen). Jaký lze získat majetek při pravidelné investici a dlouhodobém reálném zhodnocení 7,6 % p.a.? Může se investor stát za 30 let milionářem?

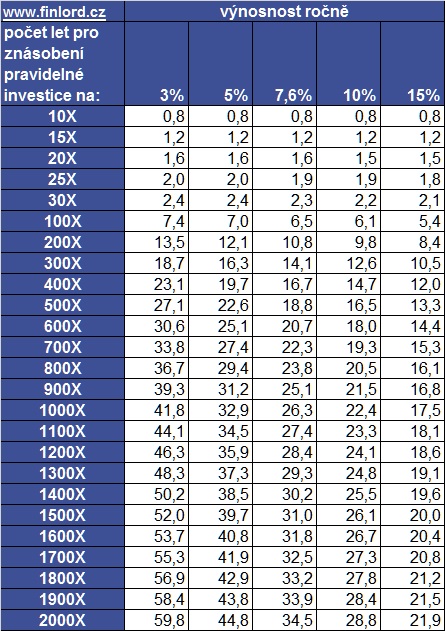

Pro investory jsme připravili následující tabulku, která pro různé úrovně zhodnocení ukazuje, za kolik let bude pravidelná investice násobkem pravidelného měsíčního vkladu. Příklad: každý měsíc investuji 1000 Kč při 7,6 % p.a.. za 6,5 roku bude mít můj investiční majetek velikost 100 000 Kč (tedy 100x). Za 18,8 roku budu mít 500 000 Kč (500 x pravidelné investice 1000 Kč). Za 26,3 roku budu mít 1 milion Kč (1000x pravidelné investice 1000 Kč). 26,3 roku je 316 měsíců takto může investovat 40letý člověk, který chce do důchodu odejít kolem 67- roku života), takže v pravidelných vkladech budete mít 316 tisíc Kč. Zbytek 684 tisíc Kč by byly výnosy.

Tabulka je vyjádřena jako násobky pro rychlejší počítání. Uvažuje pravidelnou investici každý měsíc. Takže pokud budete každý měsíc investovat třeba 5000 Kč, tak za 26,3 roku bude mít při průměrné výnosnosti 7,6 % p.a. majetek o velikosti 5 milionů Kč (1000x pravidelné investice 5000 Kč). Za 34,5 roku se lze dostat na 10 milionů Kč (2000x pravidelné investice 5000 Kč). Takto dlouhý investiční horizont má každý 30letý investor, který si odkládá peníze na důchod.

Výpočty ukazují, že milionářem se může stát každý a přitom se stačí držet jednoduché strategie investování do ETF. V tabulce uvažujeme reálné o inflaci očištěné výnosy. Budoucí částka, kterou z tabulky získáme, je proto taky inflačně očištěná. Tím pádem tedy můžete při modelování své budoucí finanční situace pracovat s otázkou: „stačil by mi teď 1 milion Kč na důchod anebo potřebuji 2, 3, 4 či více milionů?“ Pokud si tuto otázku zodpovíte, tak pak si můžete nastavit velikost pravidelné úložky.

ETF si investoři mohou nakupovat manuálně anebo lze využít automatizované služby. Mezi ně patří i bezplatná služba Investiční plány od XTB, které jsme se věnovali v rozboru ZDE.

Přihlaste se do newsletteru a získejte nejenom novinky, ale i seriál dalších podrobných analýz. Sledujte nás také na X (Twitteru) a Facebooku, ať nezmeškáte žádnou novinku.

Disclaimer:

Investice v sobě obsahují riziko a není zaručena návratnost původně investované částky. Vysoké riziko je především u produktů, které využívají finanční páku. Současná ani očekávaná výkonnost nezaručuje výkonnost budoucí. Veškeré informace uvedené v tomto článku nebo na portále Finlord.cz mají pouze informační charakter a neslouží jako investiční doporučení dle zákona č. 256/2004 Sb. o podnikání na kapitálovém trhu. Při zpracování informací čerpá skupina Finlord údaje z veřejných, důvěryhodných zdrojů a vynaložila přiměřenou péči, aby informace nebyly nepravdivé či zavádějící, nicméně nikterak nezaručuje jejich správnost a neměnnost. Zde uvedené informace neslouží jako nabídka nebo výzva k nákupu či prodeji finančních instrumentů ani nejsou návrhem na uzavření smlouvy. Portál finlord.cz má uzavřené partnerství s některými společnostmi, které jsou zmíněné v obsahu portálu. Pokud čtenář použije odkaz směřující na web partnera, můžeme získat provizi, která ale čtenáře nic nestojí. Provize slouží pro další zvýšení kvality obsahu. Skupina důsledně dbá na to, aby provize nijak neovlivnila objektivitu prezentovaných informací.

16.7.2024

4 min.

Mohlo by Vás zajímat:

Žebříček 50 zemí s největšími rezervami centrálních bank

Podívejte se na žebříček 50 zemí s největšími rezervami centrálních bank. Zjistěte, proč má Čínská ...

Více informací24.10.2025

4 min.

Novinky ROIER: zajištěné investice s výnosem 9 p.a., sekundární trh a bonus pro investory

Zhodnocení profinancovaných projektů na ROIER bylo mezi 8 a 11 % p.a. Investice jsou přitom ...

Více informací23.10.2025

5 min.

Recenze Taxomat v roce 2025: pohlídá vám investiční daně i celé portfolio

Taxomat pohlídá investiční daně. Průměrná daňová úspora je několik tisíc Kč ročně, přičemž přes 90 % ...

Více informací22.10.2025

6 min.

Napsat komentář