Akcie vs private equity z hlediska výnosů

14.12.2018

4 min.

Popularita private equity fondů v posledních letech významně narostla. Zajímají se o ně zejména institucionální investoři, kteří si od nich slibují nejenom vyšší výnosnosti, ale i diverzifikaci mimo burzovně obchodované akcie. Jaké jsou výkonnostní charakteristiky private equity ve srovnání s akciovými trhy?

Nezapomeňte se přihlásit do newsletteru a sledujte nás na Twitteru a Facebooku. Na sítích uveřejňujeme řadu dalších důležitých grafů, viz kupříkladu nedávný tweet ohledně objemu zpětných odkupů akcií v USA:

Následující graf od poradenské společnosti Factor Research ukazuje kumulativní výnos S&P 500 a Cambridge Associates U.S. Private Equity Indexu. Z grafu je patrné, že v průměru byla výnosnost private equity indexů ve Spojených státech vyšší.

Nicméně srovnávat PE fondy s S&P 500 největšími veřejně obchodovanými korporacemi v USA není úplně vhodné. Zejména v minulosti se private equity fondy zaměřovaly spíše na menší firmy. Až v posledních letech narostl objem kapitálu PE fondů do takových rozměrů, že klidně mohou nakupovat i ty největší korporace.

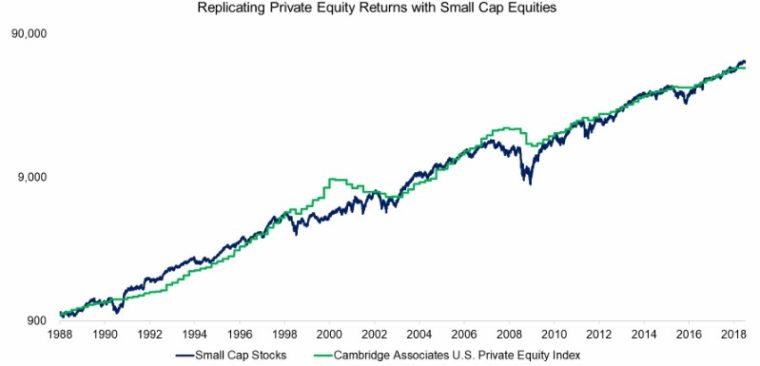

Proto Factor Research srovnala private equity index s indexem small cap akcií definovaných jako 30 % nejmenších veřejně obchodovaných firem s tržní kapitalizací alespoň 500 milionů dolarů. Srovnávací graf ukazuje téměř identické kumulativní zhodnocení.

Pokud se výběr akcií ještě více omezí na takové small cap akcie, které mají nízký násobek EV/EBITDA (tudíž jsou levné), tak je dokonce výkonnost takto sestaveného portfolia vyšší než dlouhodobá výkonnost private equity investic.

Ještě zůstává benefit v podobě diverzifikace, jelikož indexy private equity nejsou až tak korelované s indexy veřejných akcií. To je ale spíše způsobené rozdílem v nastavení struktur.

U private equity fungují delší periody uzamčení kapitálu a fondy svoji výkonnost často ukazují jenom jednou za kvartál či méně často. Následkem těchto a dalších právních opatření je to, že kapitál v private equity je více rigidní a investoři s ním „nešolichají“ sem a tam. Tím pádem je možné vyhnout se panickým několikatýdenním výprodejům, které naopak celkem často postihují akciové trhy.

Private equity lze replikovat

Uvedená statistika je příznivá i pro běžné investory. Nemusí totiž být smutní, že kvůli kapitálovým požadavkům na vstupní investici (PE fondy mají nezřídka limit minimálně 10 mil. Kč) nemohou participovat na možné výkonnosti. Jenom se musí více zaměřit na akcie s menší tržní kapitalizací. A dobře sestavené portfolio levných malých firem s kvalitními financemi bude mít nejenom perspektivní výhled, ale díky obchodování na burzách i okamžitou likviditu.

V našem fondu Slavic Capital proto sledujeme nejenom velké a známé firmy, ale i mnohem menší společnosti. Ty jsou často pro českou veřejnost úplně neznámé. U řady z nich jsou ale provozní charakteristiky výborné.

14.12.2018

4 min.

Mohlo by Vás zajímat:

Dočkáme se růstového roku, nebo narazíme na černé labutě?

Vstup do roku 2026 se nese ve znamení velké nejistoty, ale také nečekaných příležitostí. Podívejte ...

Více informací15.1.2026

3 min.

Bydlení v Evropské unii: ČR patří k těm dražším zemím

Bydlení v Evropské unii čelí krizi, neboť ceny rostou rychleji než příjmy. Podívejte se na data a ...

Více informací14.1.2026

5 min.

Jaké výnosy dosáhnou akcie v roce 2026? -10 % nebo +10 %

Akcie přinesly v uplynulých letech vysoké zhodnocení. Jaký výsledek bude v roce 2026? Ohodnocení je ...

Více informací13.1.2026

4 min.

Napsat komentář