ZISKY P2P INVESTIC A RIZIKOVÁ PRÉMIE

27.1.2017

5 min.

Zisky P2P investic jsou hezké. Jak ukazují naše statistiky, tak se pohybují v rozmezí 10 % až 15 % ročně. Ve srovnání s výnosy na spořících a termínovaných účtech na úrovni 1 % se jedná o nádhernou nadvýnosnost. Vysoké zisky ale oprávněně vyvolávají otázky, jestli se nejedná o extrémně rizikový druh investic, který nemá naději na přežití. Až přijde recese, tak určitě několik platforem padne. Nicméně fundamentální základ tohoto investičního odvětví je postaven na dlouhodobých základech – rizikové prémii z půjček.

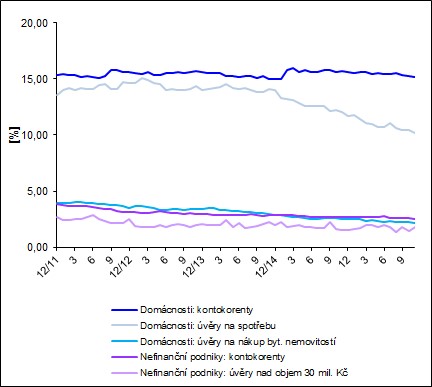

Každá investice má svoji rizikovou prémii, která je generátorem zisků. Co stojí za zisky P2P investic? Ochota lidi půjčovat si peníze pomocí spotřebitelských a podnikatelských úvěrů. Na následujícím grafu je vývoj průměrných úrokových sazeb v ČR dle dat ČNB. U spotřebitelských úvěrů se průměrná sazba pohybuje kolem 10 %, přičemž ještě před dvěma lety byla 14 %. Sazby u kontokorentů pak dosahují více než 15 %. Pokud si někdo půjčí peníze za 15 % a nenastanou problémy se splácením, tak hrubý výnos pro protistranu tohoto obchodu je logicky 15 %.

Samozřejmě, banky mají relativně přísnější kritéria na zákazníky, takže nepůjčují každému. Kdo nesežene úvěr od banky, může oslovit nebankovou úvěrovou instituci anebo P2P sítě. U mimobankovních zdrojů peněz dlužník nemůže v průměru počítat s úrokem nižším než 20-25 %.

Matematika je docela snadná. Dlužník zaplatí 25 %. Na provoz úvěrové instituce se odečte nějaká částka, pak se odečte částka nesplácených úvěrů a zbytek je výnos pro investory. V případě bank jsou investoři akcionáři a další poskytovatelé cizího kapitálu včetně vkladatelů. V případě P2P je investor docela zřejmý.

Jsou zisky P2P platforem dlouhodobě udržitelné?

Ano, pokud bude fungovat soukromé bankovnictví, jehož koncept je velmi jednoduchý: půjčit si levně od vkladatelů a na mezibankovním trhu a pak peníze za vyšší úrok dát v podobě úvěru těm, kteří teď peníze potřebují. P2P platformy nabourávají bankovnictví v tom, že snižují vnitřní náklady na procesy a tak mohou nabízet nejenom nižší úroky dlužníkům, ale i vyšší výnosy pro poskytovatele kapitálu.

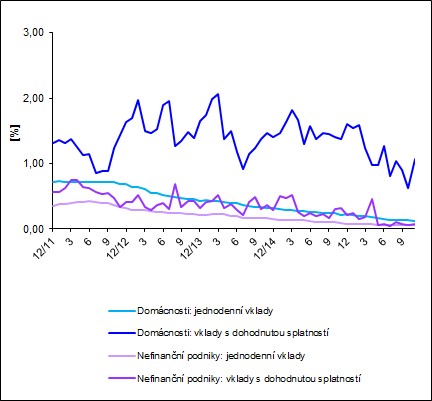

Jaká je průměrná depozitní sazba v bankách? U spořících a termínovaných vkladů to je 1 %. Prostředky jsou pojištěny do objemu 100 000 EUR, jelikož funguje Garanční systém finančního trhu.

Průměrná depozitní sazba bank v ČR dle údajů ČNB:

U P2P platforem nemohou investoři počítat se státním garančním systémem. Nicméně mohou alespoň použít nejoblíbenější techniku bankéřů: risk management. Ten je založený především na rozsáhlé diverzifikaci aktivit geograficky i dle segmentů.

Zisky P2P obsahují vyšší rizikovou prémii, nejedná se o žádný nepochopitelný investiční zázrak. Fintech evoluce jenom umožnila drobným investorům vysávat rizikovou prémii ze zaběhlého bankovního systému. Při dlouhodobých investicích nás zajímá především možnost stabilního získávání prémie z různých zdrojů: akcií, derivátů, P2P či nemovitostních investic. Pokud bychom měli snadný přístup i k jiným zdrojům rizikové prémie (třeba private equity), tak se na ně určitě napojíme a diverzifikujeme tok příjmů.

27.1.2017

5 min.

Mohlo by Vás zajímat:

Dočkáme se růstového roku, nebo narazíme na černé labutě?

Vstup do roku 2026 se nese ve znamení velké nejistoty, ale také nečekaných příležitostí. Podívejte ...

Více informací15.1.2026

3 min.

Bydlení v Evropské unii: ČR patří k těm dražším zemím

Bydlení v Evropské unii čelí krizi, neboť ceny rostou rychleji než příjmy. Podívejte se na data a ...

Více informací14.1.2026

5 min.

Jaké výnosy dosáhnou akcie v roce 2026? -10 % nebo +10 %

Akcie přinesly v uplynulých letech vysoké zhodnocení. Jaký výsledek bude v roce 2026? Ohodnocení je ...

Více informací13.1.2026

4 min.

Napsat komentář