NIČÍ PUBLIKACE STRATEGIE JEJÍ VÝKONNOST?

25.10.2016

6 min.

Na finančních trzích je silná konkurence, takže každý se snaží chránit své investiční strategie. Logika je jednoduchá: pokud je strategie skutečně dobrá, tak ji začne využívat mnoho investorů a nadvýnosnost pomine. Ano, výzkumy ukazují, že vypublikované strategie mají tento osud. My se ale ptáme: pomine celá nadvýnosnost anebo jen její část?

Odpověď nabízí hned tři výzkumy. Paul Calluzo, Fabio Moneta, Selim Topaloglu uveřejnili studii „Anomalies are Publicized Broadly, Institutions Trade Accordingly, and Returns Decay Correspondingly“, ve které se podívali na dlouhodobé anomálie. Druhá studie od R. David Mclean a Jeffrey Pontiff „Does Academic Research Destroy Stock Return Predictability?“ pak sleduje výkonnost 97 faktorů/anomálií po publikaci. Zatím co uvedené dvě studie se zaměřily na USA, tak třetí studie “Anomalies Across the Globe: Once Public, No Longer Existent?”, kterou vydali Heiko Jacobs a Sebastian Muller, zkoumá mezinárodní trhy.

Najít informace a strategie s historickou nadvýnosností skutečně není složité. Publikují je akademici, zkušení investoři, lze je najít na komunitních webech a fórech. Když se podíváme kupříkladu na web https://winpes.cz/, tak tam je strategie zdarma kompletně uveřejněná ještě i s kódem a postupem, jak strategii napojit na reálné obchodování. Otevřenost je tak rozsáhlá, až se na webu rozběhla diskuze o tom, jestli velké hedgeové fondy a velcí investoři nezačnou svými obchody uvedenou strategii kazit. No, možná ji kazit začnou a možná ne. Přesně to určit nedokážeme. Nicméně alespoň můžeme udělat odhad podle výzkumů zabývajících se životaschopností vypublikovaných anomálií.

Jak přežívá 14 anomálií?

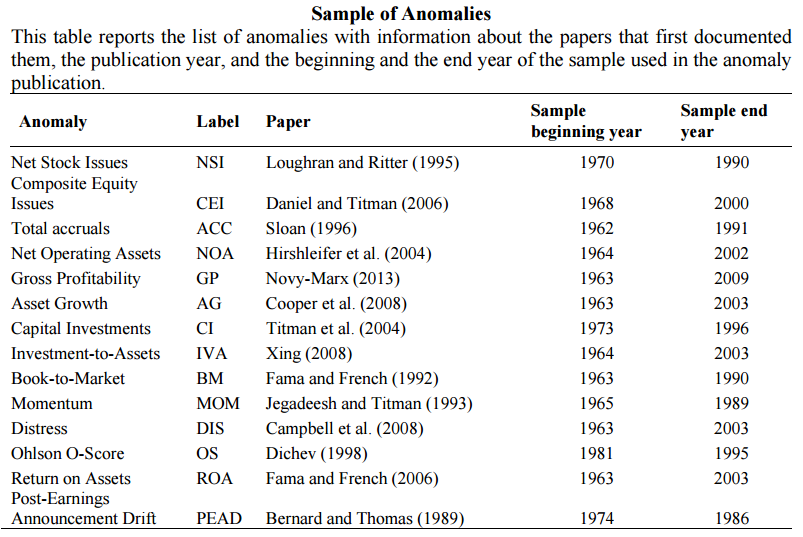

Studie „Anomalies are Publicized Broadly, Institutions Trade Accordingly, and Returns Decay Correspondingly“ zkoumá těchto 14 dlouho známých investičních anomálií:

Stručná charakteristika každé anomálie:

Net Stock Issues: společnosti, které emitují méně nových akcií, mají vyšší budoucí akciové výnosy. Manažeři firem většinou emitují nové akcie, když ví, že firmy jsou nadhodnocené.

Composite Equity Issues: Firmy, které emitují nový akciový kapitál, zaostávají ve výkonnosti za firmami, které nový akciový kapitál neemitují.

Total Accruals: Firmy s vysokými aktivními položkami časového rozlišení (příjmy příštích období a náklady příštích období) mají nižší výkonnost než firmy s nízkými aktivními položkami časového rozlišení. Zisková očekávání jsou totiž nadměrně vysoké.

Net Operating Assets: Čím vyšší je normalizovaný rozdíl mezi provozním ziskem a free cash flow, tím horší je výkonnost akcií firmy. Jinak řečeno, čím rychleji se zvedá objem čistých provozních aktiv, tím horší je výkonnost akcií.

Gross Profitability: Ziskové firmy mají vyšší ziskovost akcií než málo ziskové firmy.

Asset Growth: Cena akcií firem s rychlým růstem aktiv se zvedá v následujícím období pomaleji. Investoři jsou u rychle rostoucích firem nadměrně optimističtí.

Capital Investments: Firmy s vysokými kapitálovými investicemi mají horší výkonnost akcií.

Investment to Assets: Vysoké minulé investice předpovídají horší výkonnost akcií v budoucnu.

Book to Market: firmy s vysokým poměrem vlastního kapitálu k tržní kapitalizaci mají vyšší výkonnost akcií v budoucnu.

Momentum: Vysoké výnosy akcií v minulosti předpovídají vysoké výnosy akcií v budoucnosti.

Distress: Firmy s vysokou pravděpodobností krachu mají nižší výkonnost akcií.

Ohlson O-Score: akcie s vysokým rizikem krachu mají nižší budoucí výkonnost akcií.

Post-Earnings Announcement Drift: akcie firem, které při ziscích pozitivně překvapily, mají v několika týdnech po vydání výsledků nadvýnosnost.

Return on Assets: akcie ziskovějších firem podle ROA mají vyšší budoucí výnos než akcie méně ziskových firem.

Uvedené anomálie se dají celkem snadno aplikovat v praxi a jsou robustní, proto se u nich skutečně můžeme obávat, že je hedgevé fondy začnou využívat a anomálie se záhy vytratí. Ale studie na údajích od ledna 1982 do června 2014 ukazuje, že tomu tak nemusí být.

Výzkumníci zjistili:

V původním zkoumaném období anomálie (in-sample test) měly anomálie průměrnou čtvrtletní nadvýnosnost ve výši 1,54 %. Po vypublikování studie se nadvýnosnost snížila o 32 % na 1,05 %. Před publikací anomálie v období testování ji institucionální investoři neobchodovali. Po publikaci se zájem institucí o obchodování anomálie zvýšil. Hedgeové fondy byly nejaktivnější v implementaci naznačené strategie, přičemž anomálie obchodovaly už těsně před publikací anomálie. To znamená, že hedgeové fondy jsou rychlé a využívají informace už z různých předpublikačních konferencí a prezentací. Závěr studie je jednoznačný: i když institucionální investoři a hedgeové fondy působí jako arbitražéři a svými obchody odstraňují anomálie, určitá nadvýnosnost u nich nadále může existovat

Test 97 faktorů ukazuje, že strategie mohou přežít

Studie „Does Academic Research Destroy Stock Return Predictability?“ je ještě rozsáhlejší a zkoumá 97 vypublikovaných akademických faktorů/anomálií/strategií. 12 z nich muselo být z testu vyloučeno kvůli nedostatku dat a ztrátě významnosti. I tato studie zjistila, že průměrné snížení nadvýnosnosti po vypublikovaní strategie je přibližně 32 %. Taktéž bylo potvrzeno, že u anomálií s vysokými náklady na obchodování se může nadvýnosnost udržet delší dobu. Instituce sledují i nákladovou stránku obchodování a příliš drahá implementace je může odradit od využití strategie.

Anomálie na mezinárodních trzích přežívají

Studie “Anomalies Across the Globe: Once Public, No Longer Existent?” je ještě rozsáhlejší a zkoumá 138 anomálií z 39 akciových trhů ve světě na časovém období leden 1981 až prosinec 2013.

Údaje pro USA ukázaly podobný výsledek jako předchozí dvě studie. Nicméně u mezinárodních trhů je situace jiná. Nadvýnosnost anomálií se po jejich publikaci dokonce zvýšila, a to především u akcií malých společností. To je pochopitelné vzhledem k vysokým arbitrážním nákladům mezinárodních small-cap akcií.

Závěr: dlouhodobě nadvýnosné strategie nemusí zcela umřít

Uveřejnění investiční strategie nebo ziskové anomálie ještě nemusí znamenat konec její nadvýnosnosti. Důležité je, jestli se velkým a hladovým institucionálním investorům vyplatí implementovat ji do svých portfolií. Pokud je strategie moc malá (a tedy nákladná na implementaci), tak ji fondy klidně mohou dlouhodobě přehlížet. Informovaní drobní investoři, kteří investují do několika menších nadvýnosných strategií, tak mohou získat výhodu a svými výnosy směle konkurovat velkým hedgeovým fondům. A samozřejmě musíme připomenout, že v období krize jsou výnosy anomálií relativně vyšší, protože se řada investorů raději stáhne z trhů.

Chcete získávat informace o investičních strategiích s nadvýnosností? Zaregistrujte se do našeho newsletteru nebo si stáhnete náš výukový balíček ZDARMA.

25.10.2016

6 min.

Mohlo by Vás zajímat:

Dočkáme se růstového roku, nebo narazíme na černé labutě?

Vstup do roku 2026 se nese ve znamení velké nejistoty, ale také nečekaných příležitostí. Podívejte ...

Více informací15.1.2026

3 min.

Bydlení v Evropské unii: ČR patří k těm dražším zemím

Bydlení v Evropské unii čelí krizi, neboť ceny rostou rychleji než příjmy. Podívejte se na data a ...

Více informací14.1.2026

5 min.

Jaké výnosy dosáhnou akcie v roce 2026? -10 % nebo +10 %

Akcie přinesly v uplynulých letech vysoké zhodnocení. Jaký výsledek bude v roce 2026? Ohodnocení je ...

Více informací13.1.2026

4 min.

Mě se dokonce zdá, že čím robustnější je „anomálie“, tím větší má šanci přežít. Když to ilustruji na úplné prkotině – nakupovat při poklesu (což je vlastně mean reversion strategy ořezaná na kost), tak – co by se muselo stát, aby to přestalo fungovat? Je samozřejmé možné, že v krátkodobém horizontu, například v době krizí může drtivá většina pravidel prostě přestat fungovat, na druhou stranu pokud se trhy vrátí do „normálu“, tak to zase fungovat začne.

Zdůvodňuju si to tím (možná naivně), že kromě tuny spekuplatnů ovlivňují růst či pokles ceny taky zcela fundamentální faktory, na které je technická analýza krátká.

Ano, pokud má strategie (či zisková anomálie) dobrý fundamentální základ, tak bez problémů může přetrvat dlouhodobě. Mean reversion určitě patří mezi fundamentálně logické strategie.