FUNDLIFT A ARTSTAQ: „UMĚNÍ V DRÁPECH BIG DAT“

6.10.2016

8 min.

Na Fundlift se dostal nový projekt s názvem ARTSTAQ. Společnost chce získat přes Fundlift 5 milionů korun a jako odměnu nabízí 10 % konvertibilní investiční certifikát se splatností v listopadu 2019. Emisní podmínky jsou z právního hlediska velice podobné jako u předchozího projektu 3Doid, z ekonomického hlediska je ale podobnost nízká. V čem je projekt ARTSTAQ výborný a co naopak odrazuje investory?

Myšlenka ARTSTAQ je založena na principu fungování kapitálových trhů

ARTSTAQ si klade za primární cíl vyřešit dva hlavní problémy na trhu s uměním, a to malou transparentnost a nízkou likviditu. Vyřešení tohoto problému by tak podle zakladatelů mělo ulehčit život všem subjektům, jež se pohybují na poli s uměním. Navíc vyřešení této problematiky by dle předpokladu mělo v konečné fázi přilákat více investorů do umění. Umění rozumí málokdo. Nikdo ale nechce být považován za uměleckého barbara, tak se při pohledu na jakoukoliv „čmáranici“ tváří sofistikovaně. Galeristi a aukční síně to dobře ví a šponují ceny nahoru. Pro odlehčení doporučujeme toto video:

ARTSTAQ má dceřinu společnost Artex500 a společně tedy tvoří obchodní systém s uměním. ARTSTAQ má na starosti sbírat data, nezávislé analýzy, rating a automatizovanou kotaci umělců a děl. Obchodování následně probíhá na platformě Artex500, kde se obchoduje v reálném čase. Investorům platforma slibuje likviditu, okamžitý zpětný prodej, profesionální uskladnění, vystavování, diverzifikaci a přístup ke globální nabídce umělců s ověřeným uměleckým potenciálem.

Jak už bylo naznačeno výše, ARTSTAQ má na starosti rating, který spočívá v 3stupňovém systému hodnocení umělecké kvality a potenciálu umělců pomocí high-end technologií v kombinaci s lidským prvkem. Proces ratingu je následovný: V prvním stupni nastupují galeristi. Ti doporučují umělce, kteří by se měli dostat na platformu. V druhém stupni díla posuzují minimálně čtyři nezávislí umělečtí kritici z daného regionu a zahraničí. Aby se umělec dostal do třetího stupně ratingu, tak se na jeho uměleckém potenciálu musí shodnout více uměleckých kritiků. A ve třetím stupni ratingu nastupují big data, kde je aplikován algoritmus AQRA. Ten pak analyzuje veškerá dostupná data o daném umělci. Vyhodnocená data dle slov Jozefa Barty mají také sloužit jako investiční doporučení pro investory.

Bezpochyby je projekt ARTSTAQ mezi startupy velmi originální záležitostí. A určitě si mezi lidmi najde své příznivce. Nicméně nás tento projekt neoslovil a to zejména z jednoho prostého důvodu. Umění je o emocích a je subjektivní záležitostí každého jedince. Do umění podle našeho názoru algoritmy nepatří. Umění není elektronika. Nezamlouvá se nám 3stupňový systém hodnocení kvality a potenciálu umělců, kdy v prvních dvou fázích „několik expertů“ posuzuje kvalitu a potenciál umělce a v konečné fázi umělec projde algoritmem, který měří jeho historii a historii jeho děl. Myslíme si, že tohle není úplně košér vypovídající hodnota o talentu a perspektivě daného umělce.

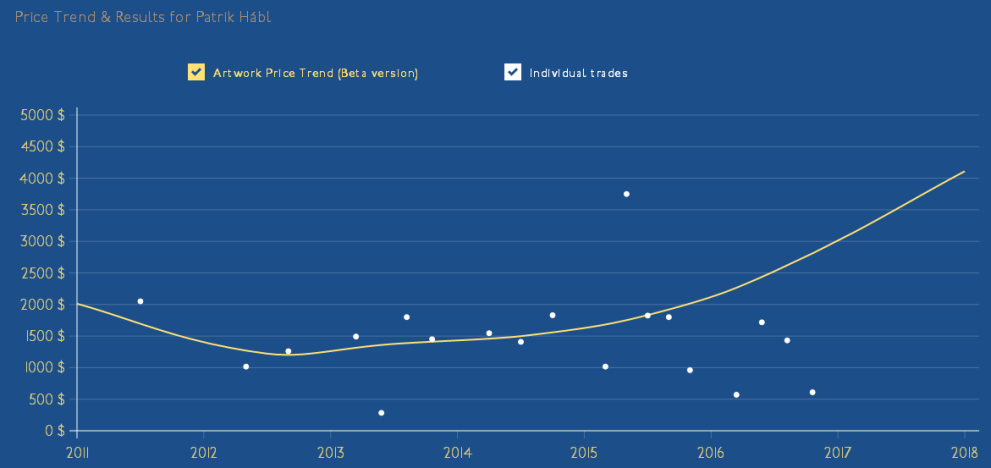

Tato skutečnost se dokonale zrcadlí přímo na platformě Artex500. Na ní můžeme najít konkrétní profily vybraných umělců a také výše zmíněné algo hodnocení. Každý umělec má svůj rating. Ten je kromě číselné hodnoty vyjádřen také pomocí slovní kategorie. Trading indikátor má znázorňovat investiční potenciál, který je opět vyjádřen pomocí slovní kategorie. AQ investiční indikátor z algoritmu ukazuje výhodnost koupi. Máme tu tedy ratingy a indikátory, z kterých člověk i tak není o moc větším znalcem v oboru než před navštívením platformy. Prostě bude bezmyšlenkově nakupovat jen ty díla, kde cena na grafu poroste. Také máme výhrady k samotnému investičnímu doporučení v podobě Valuation Growth, ale k tomu se dostaneme níže.

Finanční stránka projektu ARTSTAQ

Tak jako u některých předchozích projektů na Fundliftu, i zde se opět můžeme setkat s velmi optimistickým očekáváním. V roce 2017 očekává ARTSTAQ průměrné zhodnocení díla u začínajících umělců o 20 % a u známých umělců by cena díla měla zhodnotit o 25 %. Pojďme se podívat na dlouholeté globální údaje zhodnocení uměleckých děl, jelikož ty ukazují trochu jinou skutečnost.

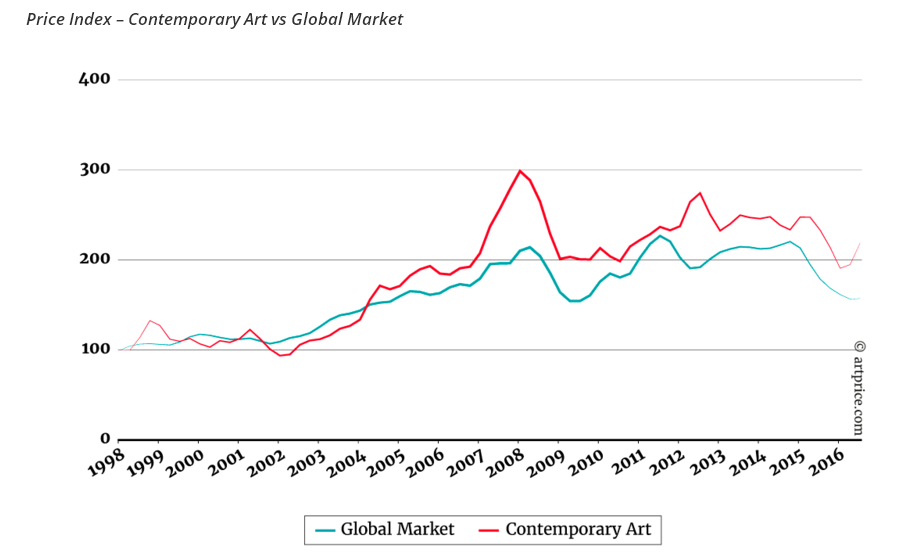

Celosvětové údaje Artprice ukazují, že za posledních 15 let ceny moderních uměleckých děl dokázaly vygenerovat průměrný roční výnos 5,6 %.

Největší nárůst ceny mají dle údajů Artprice díla s cenovkou nad 100 tisíc USD, u nichž se průměrné roční zhodnocení může pohybovat na úrovni 12 – 15 %.

Graf: Index cen moderního umění vs globální trh s uměním

Pro srovnání se pojďme podívat na jednoduchou investici do akcií. SPY (ETF na index S&P 500) měl za posledních 15 let průměrný roční výnos 6,8 %, což je více než mají moderní umělecká díla (5,6 % p.a.).

Ačkoliv startup v prospektu píše, že chce umění ochránit před manipulací s cenami, tak i přesto zde hrozí určité riziko v podobě uměle vyvolané bubliny a to zejména díky ratingu a prognózovanému výnosu, viz. níže obrázek z platformy Artex500 – očekávaný vývoj hodnoty. Bílé tečky ukazují uskutečněné transakce. Žlutá křivka je model ceny včetně očekávání do roku 2018. Otázka k zamyšlení: na základě čeho je prognózovaná cena děl daného umělce v roce 2018 na úrovni 4000 USD, když doposud se průměrná cena pohybovala pod hranicí 2000 USD?

Jak je patrné z rozvahy, ARTSTAQu zůstává teď hotovost 2 300 000 Kč, nicméně ta by se měla do konce roku snížit na 1 400 000 Kč (počítáno bez prostředků z Fundliftu). Ke konci roku 2017 je očekávaná ztráta (včetně finančních prostředků z Fundliftu) 3 000 000 Kč. Objem hotovosti tak výrazně klesne. Společnost bude hodně doufat, že se v roce 2018 dostane do zisku.

Vzhledem k očekávaným ztrátám je rozpočet ARTSTAQu příliš napjatý a není v něm moc prostoru na nečekané události. Ačkoliv společnost v roce 2018/19 očekává zisk, tak cesta k němu je velmi riskantní. Firma rychle pálí hotovost, přičemž na konci roku 2017 bude ve výrazné ztrátě a bude mít záporný vlastní kapitál. Bezpečnostní polštář pro případný stav nižších tržeb či vyšších nákladů bude tedy minimální.

Vyplatí se investorům umístit finanční prostředky do projektu, kde je očekávaný výnos 10 % ročně plus menší podíl v případě úspěchu za cenu nemalého rizika ztráty části či celého kapitálu?

Do budoucna bude patrně záměrem managementu prodat firmu strategickému investorovi a vytáhnout tak peníze zpět.

ARTSTAQ je z investičního pohledu méně zajímavý oproti předchozím projektům

I když ARTSTAQ nabízí odměnu 10 % p.a. a možnost konverze do podílu na společnosti, tak pro nás tato investice není zajímavá. ARTSTAQ má příliš vysoký Valuation cap relativně k velikosti investice. V porovnání s 3Doidem a nebo také s Carismem by byla pozice investora výrazně horší, pokud by se certifikát konvertoval do podílu na společnosti. Pokud porovnáme datum splatnosti ARTSTAQ s Carismem či 3Doidem, tak tyto dva předchozí projekty opět zvítězí na plné čáře, jelikož investor má u nich likviditu o rok dřív.

Náš závěr: investovat do ARTSTAQ nebudeme

A máme pro to několik důvodů. Nezamlouvá se nám samotná myšlenka projektu. Jsme přesvědčení o tom, že umění nesmí být postavené na stejnou úroveň s rohlíky a elektronikou. Pokud zakladatelé tak věří svému algoritmu, proč neotevřou investiční fond, který by nakupoval díla mladých umělců.

Také se nám nelíbí horší pozice investora v případě, že by se certifikát konvertoval do podílu na společnosti. Investice zaostává v porovnání s jinými alternativami. Hodně napjatý rozpočet společnosti je velmi riskantní. Investoři by museli doufat, že všechno půjde podle plánu a že nenastane ani sebemenší problém. Čili nezbývá nic jiného než konstatovat, že investici do ARTSTAQu se vyhneme a peníze ušetříme na projekty s lepšími vyhlídkami.

Své názory k tématu můžete psát níže do komentářů nebo do Fóra do sekce Fundlift

Disclaimer:

Investice v sobě obsahují riziko a není zaručena návratnost původně investované částky. Vysoké riziko je především u produktů, které využívají finanční páku. Současná ani očekávaná výkonnost nezaručuje výkonnost budoucí. Veškeré informace uvedené v tomto článku nebo na portále Finlord.cz mají pouze informační charakter a neslouží jako investiční doporučení dle zákona č. 256/2004 Sb. o podnikání na kapitálovém trhu. Při zpracování informací čerpá skupina Finlord údaje z veřejných, důvěryhodných zdrojů a vynaložila přiměřenou péči, aby informace nebyly nepravdivé či zavádějící, nicméně nikterak nezaručuje jejich správnost a neměnnost. Zde uvedené informace neslouží jako nabídka nebo výzva k nákupu či prodeji finančních instrumentů ani nejsou návrhem na uzavření smlouvy.

6.10.2016

8 min.

Mohlo by Vás zajímat:

Dočkáme se růstového roku, nebo narazíme na černé labutě?

Vstup do roku 2026 se nese ve znamení velké nejistoty, ale také nečekaných příležitostí. Podívejte ...

Více informací15.1.2026

3 min.

Bydlení v Evropské unii: ČR patří k těm dražším zemím

Bydlení v Evropské unii čelí krizi, neboť ceny rostou rychleji než příjmy. Podívejte se na data a ...

Více informací14.1.2026

5 min.

Jaké výnosy dosáhnou akcie v roce 2026? -10 % nebo +10 %

Akcie přinesly v uplynulých letech vysoké zhodnocení. Jaký výsledek bude v roce 2026? Ohodnocení je ...

Více informací13.1.2026

4 min.

Artstaq mě taky nijak extra nezaujal. Jsem zvědavý, co napíšete o Ajo.cz. Zatím jsem vždy s Vaším názorem na emisa na Fundliftu souhlasil. Sám jsem koupli Burrito Loco, 3Doid mi utekl. Ajo.cz nevypadá úplně špatně jako nápad, ale jako investor z toho mám rozporuplné pocity.

Dobrý den, na Ajo.cz vydáme naši analýzku někdy v úterý/středu. Je to zase úplně trochu jiný investiční příběh, tak se ještě chceme podívat na nějaké světové údaje o podobných firmách.