Finanční trhy v grafech: Co nás naučil rok 2024 a co čekat dále?

16.1.2025

3 min.

Rok 2024 se zapíše jako jedno z nejvýnosnějších období pro investory, především na akciových a kryptoměnových trzích. Přesto nebyl úspěšný pro všechny trhy a třídy aktiv. Marek Nemky a Tomáš Vranka z XTB ve svém videu Povídání o trzích shrnuli klíčové události a trendy loňského roku pomocí více než 20 grafů a ilustrací. Video však nezůstalo pouze u analýzy minulosti – věnovalo se také tomu, jak mohou události z roku 2024 ovlivnit aktuální rok 2025. Úvod roku naznačuje, že i letos investory čekají zajímavé příležitosti i výzvy! V tomto článku přinášíme krátký souhrn těch nejzajímavějších myšlenek, které v pořadu zazněly.

Kompletní přehled grafů i jejich komentář naleznete v nové epizodě Povídání o trzích.

Klíčové trendy na trzích v roce 2024

Výkonnost hlavních tříd aktiv

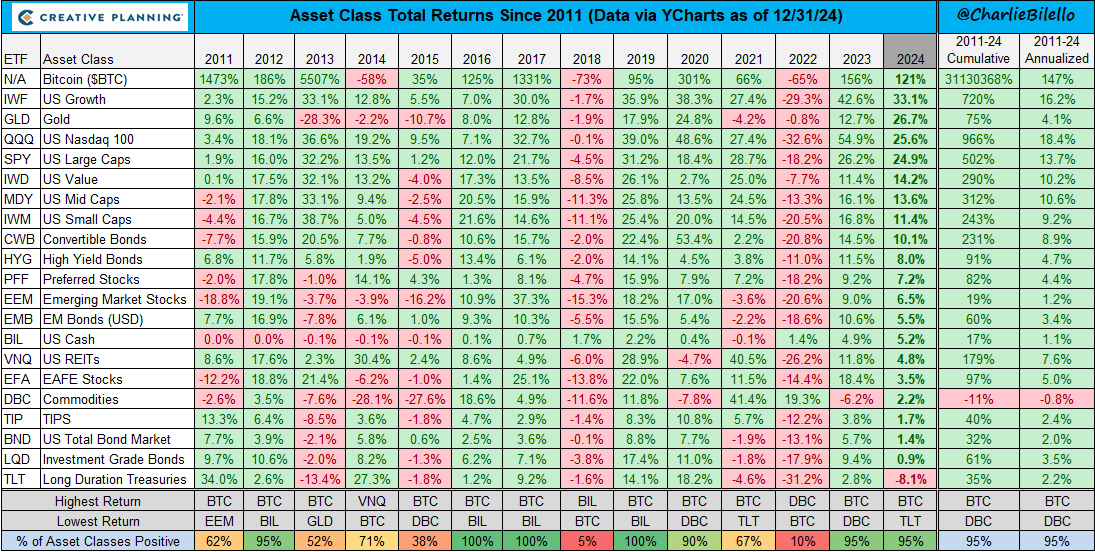

Jedním z ústředních témat bylo srovnání výkonnosti různých tříd aktiv. Rok 2024 byl zajímavý tím, že prakticky všechny hlavní třídy aktiv skončily v zisku, s výjimkou dlouhodobých amerických dluhopisů. Naopak krátkodobé dluhopisy, komodity, nemovitostní fondy (REITy), akcie malých, středních i velkých společností, rozvíjející se trhy a dokonce i Bitcoin přinesly investorům pozitivní výnosy.

Pro srovnání:

● V roce 2023 byly jedinou ztrátovou třídou komodity.

● Rok 2022 byl naopak velmi obtížný, kdy v plusu skončily pouze komodity a hotovostní nástroje.

● Na druhé straně v letech 2016, 2017 a 2019 rostly prakticky všechny trhy.

Tento dlouhodobý pohled ukazuje, že tržní dynamika se výrazně liší v závislosti na makroekonomických podmínkách a geopolitických událostech.

Růst amerických akcií a jejich ocenění

Americké akcie zaznamenaly v roce 2024 výrazný růst, což způsobilo, že jejich ocenění dosáhlo nejvyšší úrovně od doby Dotcom bubliny na přelomu tisíciletí. To může představovat krátkodobé riziko, protože historicky se trhy s vysokým oceněním stávají náchylnější k poklesům. Pro dlouhodobé investory však pravidelné investování zůstává vhodnou strategií.

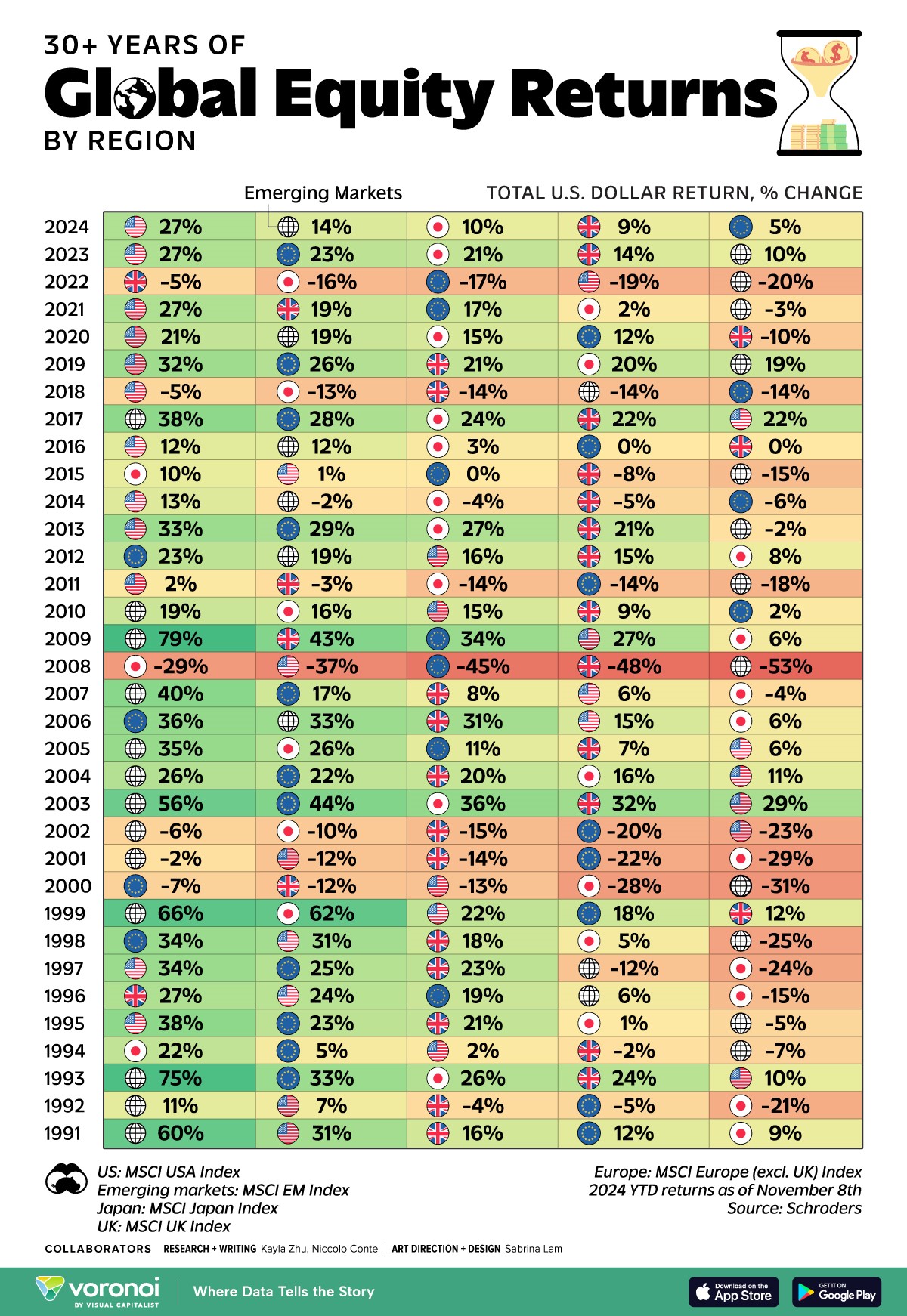

Ocenění akcií: USA vs. zbytek světa

Velký důraz je kladen na rozdíl v ocenění mezi americkými akciemi a akciemi z jiných regionů. Tento rozdíl dosáhl historického maxima, což naznačuje, že i když americké společnosti mají často vyšší ziskovost a stabilitu, v příštích letech by mohly investičně dominovat akcie mimo USA.

Historie ukazuje, že americké akcie jsou z hlediska výkonnosti na čele převážně posledních 15 let. Před globální finanční krizí to však nebylo pravidlem – v minulosti často vedly akcie z rozvíjejících se trhů nebo evropské společnosti.

Další zajímavosti z roku 2024

Růst firemních zisků a regionální rozdíly

Video podrobně analyzuje, jakým tempem rostly zisky firem v roce 2024 a s jakým vývojem se počítá letos. Diskutována je i otázka, zda růst firemních zisků automaticky znamená růst cen akcií – a naopak.

Zajímavý je i regionální pohled:

● Německé akcie rostly navzdory slabému výkonu tamní ekonomiky.

● Naopak francouzské akcie zaznamenaly pokles.

● Hodnotové akcie by po dekádě slabší výkonnosti mohly v příštích letech zaujmout investory hledající stabilitu.

Výběr akcií a diverzifikace

Výběr jednotlivých akcií byl v posledních dvou letech mimořádně náročný. Hlavním důvodem je extrémní koncentrace na trhu – 10 největších amerických společností mělo v roce 2024 rekordní váhu v indexu S&P 500. To klade zvýšené nároky na diverzifikaci a volbu správných investičních strategií.

Pohled na jednotlivé společnosti

Z Magnificent 7 (největších amerických technologických gigantů) nepřekonala loni index S&P 500 pouze jedna z nich, což potvrzuje již zmíněnou extrémní koncentraci. Může ale big tech v této dominanci pokračovat?

Analýza se zaměřuje také na roli společností Nvidia a Apple v růstu indexu. Velkým tématem jsou kapitálové investice technologických firem do umělé inteligence a jejich vliv na budoucí ziskovost. Firmy jako Google, Microsoft nebo Amazon plánují v této oblasti rekordní výdaje, což může ovlivnit jejich výkonnost v příštích letech.

Co očekávat v následujících měsících?

Rok 2024 přinesl řadu zajímavých příležitostí i výzev. Přestože ocenění některých trhů, zejména v USA, zůstává vysoké, pravidelné investování do diverzifikovaného portfolia se stále jeví jako nejlepší dlouhodobá strategie.

Pro rok 2025 lze očekávat:

● Možnou změnu v regionální výkonnosti – větší šance pro akcie mimo USA.

● Rostoucí vliv investic do nových technologií, zejména umělé inteligence.

● Význam diverzifikace a správné volby tříd aktiv.

Finanční trhy nicméně v minulosti mnohokrát investory překvapily svou nepředvídatelností. Vzhledem k nástupu nového amerického prezidenta do úřadu toto platí pro rok 2025 dvojnásob.

Pokud chcete být na rok 2025 opravdu připraveni, celý aktuální díl Povídání o trzích, který nabízí komplexní přehled tržního vývoje a prognóz, naleznete na: https://cz.xtb.com/povidani-o-trzich

Disclaimer:

Investice v sobě obsahují riziko a není zaručena návratnost původně investované částky. Vysoké riziko je především u produktů, které využívají finanční páku. Současná ani očekávaná výkonnost nezaručuje výkonnost budoucí. Veškeré informace uvedené v tomto článku nebo na portále Finlord.cz mají pouze informační charakter a neslouží jako investiční doporučení dle zákona č. 256/2004 Sb. o podnikání na kapitálovém trhu. Při zpracování informací čerpá skupina Finlord údaje z veřejných, důvěryhodných zdrojů a vynaložila přiměřenou péči, aby informace nebyly nepravdivé či zavádějící, nicméně nikterak nezaručuje jejich správnost a neměnnost. Zde uvedené informace neslouží jako nabídka nebo výzva k nákupu či prodeji finančních instrumentů ani nejsou návrhem na uzavření smlouvy. Portál finlord.cz má uzavřené partnerství s některými společnostmi, které jsou zmíněné v obsahu portálu. Pokud čtenář použije odkaz směřující na web partnera, můžeme získat provizi, která ale čtenáře nic nestojí. Provize slouží pro další zvýšení kvality obsahu. Skupina důsledně dbá na to, aby provize nijak neovlivnila objektivitu prezentovaných informací.

16.1.2025

3 min.

Mohlo by Vás zajímat:

Žebříček 50 zemí s největšími rezervami centrálních bank

Podívejte se na žebříček 50 zemí s největšími rezervami centrálních bank. Zjistěte, proč má Čínská ...

Více informací24.10.2025

4 min.

Novinky ROIER: zajištěné investice s výnosem 9 p.a., sekundární trh a bonus pro investory

Zhodnocení profinancovaných projektů na ROIER bylo mezi 8 a 11 % p.a. Investice jsou přitom ...

Více informací23.10.2025

5 min.

Recenze Taxomat v roce 2025: pohlídá vám investiční daně i celé portfolio

Taxomat pohlídá investiční daně. Průměrná daňová úspora je několik tisíc Kč ročně, přičemž přes 90 % ...

Více informací22.10.2025

6 min.

Napsat komentář