Výsledková sezóna v USA za Q3 2019 dopadla lépe

25.11.2019

4 min.

Výsledková sezóna v USA za 3. čtvrtletí 2019 je defacto u konce. 92 % společností z S&P 500 vydalo výsledky, z čehož 75 % společností zaznamenalo pozitivní překvapení v rámci zisku na akcii a 60 % firem překvapilo kladně z hlediska tržeb.

Přihlaste se do newsletteru a získejte nejenom novinky, ale i seriál dalších podrobných analýz. Sledujte nás také na Twitteru a Facebooku, ať nezmeškáte žádnou novinku.

Tržby i zisky amerických korporací zahrnutých v indexu S&P 500 za 3. čtvrtletí 2019 překonaly očekávání. Tržby za 3. čtvrtletí 2019 pro celý index S&P 500 vzrostly o 3,1 %, avšak ještě koncem září se očekával růst tržeb o 2,9 %. Zisky za celý index S&P 500 klesly o 2,3 %, nicméně výsledek je nad očekáváním, jelikož původně se na konci září očekával pokles zisků o 4,1 %. Pokles zisku je zapříčiněn klesající marží. Korporacím rostou náklady různého charakteru, zejména však roste firmám nákladová položka na mzdy. Čistá zisková marže za 3. kvartál 2019 je na úrovni 11,5 %, přičemž ve stejném období roku 2018 byla na úrovni 12,1 %. Pokud se podíváme na meziroční srovnání čisté ziskové marže podle sektorů, tak téměř všechny sektory zatím zaznamenaly pokles, až na firmy z veřejných služeb (Utilities) a průmyslu.

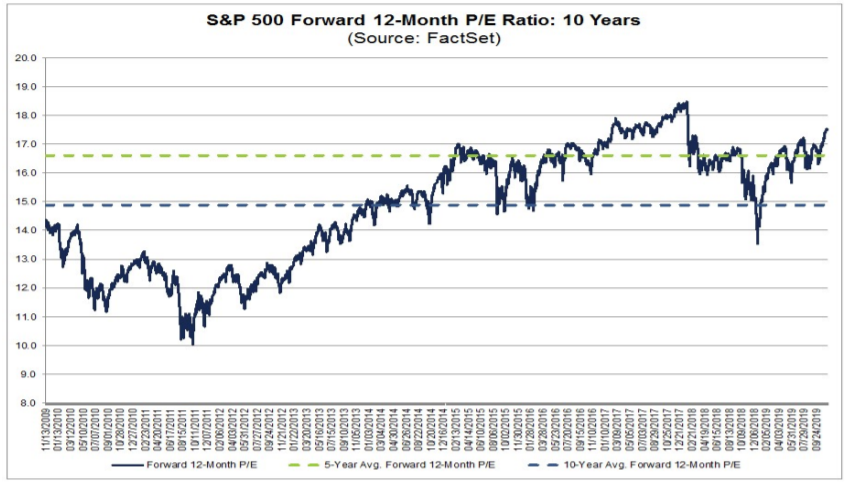

Poslední graf ukazuje ohodnocení akcií dle P/E poměru (dle očekávaných zisků). Hodnota indexu se zvýšila nad 17násobek a je nad pětiletým průměrem. Americké akcie tedy rozhodně nejsou levné. S&P 500 je v současnosti na svém historickém maximu. Pokud by akcie dál zhodnocovaly, tak by se při prakticky nezměněném odhadu zisků vyšplhalo i ohodnocení.

Na konci října snížila Americká centrální banka (FED) klíčovou měnově-politickou sazbu o 25 bazických bodů na rozmezí 1,50 % – 1,75 %. V tomto roce FED snížila už 3x úrokovou sazbu. Co je ale důležité, tak je to, že Fed potvrdil již dříve avizovaný záměr nákupu dluhopisů ve snaze o zvýšení bilance. To tedy znamená, že objem peněz v ekonomice roste.

Cílem takovéto uvolněné měnové politiky je, aby hospodářství USA pokračovalo v růstu. Na americkou ekonomiku měl v poslední době negativní dopad slabší růst globálního hospodářství a také zejména obchodní válka mezi USA a Čínou. Konkrétně šéf FEDu Powell vysvětloval snížení úrokových sazeb zejména třemi faktory. Snižování výrobní aktivity napříč celým světem, nejistota ohledně obchodních dohod ovlivňující investiční aktivitu v USA a nadále pod cílem 2 % se nacházející míra inflace.

Co se týče vývoje politiky Fedu, tak ten ze svého prohlášení vypustil formulaci, že bude postupovat dle potřeby, aby v USA zajistil pokračování hospodářského růstu. A právě tato formulace byla považována za signál budoucího snížení sazeb. Z tohoto je tedy patrné, že si FED hodlá dát pauzu od snižování úrokových sazeb, respektive na nejbližších zasedání prozatím sazby zůstanou na stávajících úrovních.

Další vývoj obecně na akciových trzích se bude nadále odvíjet zejména od obchodních rozhovorů USA a Číny a situace okolo brexitu. Rozhodně je pro akciové trhy velmi příznivá pokračující uvolněná monetární politika centrálních bank, díky níž do ekonomik proudí levný přísun peněz.

Graf č. 1: Tržby podle sektoru za 3. čtvrtletí 2019 (zdroj: FactSet)

Graf č. 2: meziroční sektorové srovnání čisté ziskové marže Q3 2019 vs. Q3 2018 (zdroj: FactSet)

Graf č. 3: Změna zisků za 3. čtvrtletí 2019 (zdroj: FactSet)

Graf č. 4: P/E na základě očekávaných zisků (zdroj: FactSet)

25.11.2019

4 min.

Mohlo by Vás zajímat:

Jak investovat disciplinovaně nejenom v roce 2026

Naučte se, jak investovat pravidelně a bez stresu. Dodržujte těchto pět kroků a vybudujte si ...

Více informací16.1.2026

4 min.

Dočkáme se růstového roku, nebo narazíme na černé labutě?

Vstup do roku 2026 se nese ve znamení velké nejistoty, ale také nečekaných příležitostí. Podívejte ...

Více informací15.1.2026

3 min.

Bydlení v Evropské unii: ČR patří k těm dražším zemím

Bydlení v Evropské unii čelí krizi, neboť ceny rostou rychleji než příjmy. Podívejte se na data a ...

Více informací14.1.2026

5 min.

Napsat komentář