Analýza: ohodnocení akcií ve světě

1.8.2017

6 min.

Tržní kapitalizace akciových trhů k HDP ve vyspělých zemích se blíží k historickému maximu. Investiční banky začínají upozorňovat na riziko nadhodnocení trhů a očekávají v nejbližších letech podprůměrnou výkonnost dynamických aktiv. Které ekonomické statistiky jsou silným výstražným signálem pro Deutsche Bank?

Chcete být připraveni na možnost korekce cen dynamických aktiv. Přihlaste se do našeho newsletteru pro pravidelný přísun stěžejních informací o ekonomických trendech.

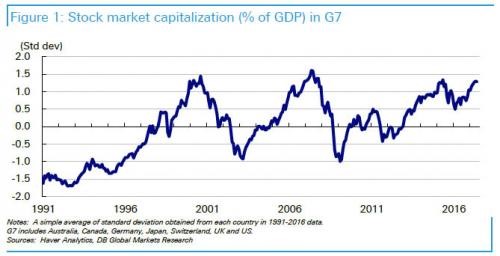

Graf číslo 1 ukazuje tržní kapitalizaci sedmi vyspělých zemí (Austrálie, Japonsko, Kanada, USA, Spojené království, Švýcarsko, Německo). Ta v červnu 2017 dosáhla úrovně 1,29násobku směrodatné odchylky. V minulosti tento ukazatel dosáhl úrovně 1,45násobku směrodatné odchylky v roce 2000 a 1,61násobku směrodatné odchylky v roce 2007.

Graf č. 2 ukazuje tržní kapitalizaci jako procentní podíl na HDP ve velkých vyspělých zemích. Dosavadní úrovně mnoha zemí se blíží k historickým maximům.

Prozatím existují některé faktory, které brání rozsáhlým a dlouhodobým korekcím cenám aktiv:

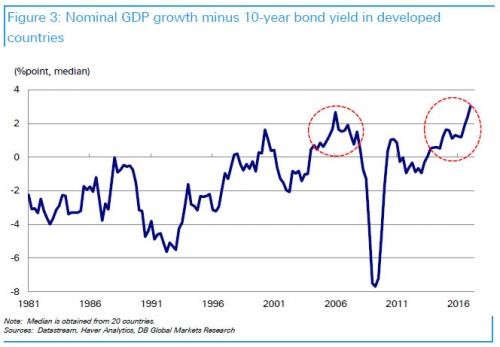

Růst nominálního HDP je vyšší než dlouhodobé požadované výnosnosti díky masivně uvolněné monetární politice.

Kratší cykly kapitálových investic a kapitálu v reálné ekonomice.

Téměř mrtvé společnosti mají vyšší dividendový výnos než je dluhopisová výnosnost, přičemž nárůst P/E je způsoben díky tomu, že investoři hledají výnosy.

Finanční přebytek nefinančních podniků v rozvinutých zemích.

Rozdíl mezi růstem nominálního HDP a dlouhodobými požadovanými výnosnostmi je již na historickém maximu.

Rozdíl mezi růstem nominálního HDP a požadovanou výnosností 10 -letých státních dluhopisů (měřeno jako medián z 20 klíčových rozvinutých zemí) se v prvním čtvrtletí 2017 zvýšil na 3,04 %, přičemž v minulém roce ve stejném období šlo o rozdíl 2,68 %. Indikátor ukazuje, že monetární politika je vzhledem k ekonomické expanzi velmi uvolněná. Pokud centrální banky utáhnou monetární politiku (s výjimkou BOJ), tak se pravděpodobně tento rozdíl sníží. Pokud ekonomický růst překročí úrokovou míru, tak to podpoří ceny aktiv.

P/E vykazuje od konce globální finanční krize pomalý, ale dlouhodobý růst

12–ti měsíční očekávané P/E vykazuje od konce globální finanční krize pomalý, ale dlouhodobý rostoucí trend. Cyklicky upravená hodnota P/E v USA již překročila úroveň, která byla před globální finanční krizí.

Zdá se, že centrální banky ve velkých vyspělých zemích (kromě BOJ) se postupně začnou více zajímat o snižování objemu monetárního stimulu. Tím se sníží ocenění dynamických aktiv a naopak dojde ke zvýšení výnosů bezpečných aktiv.

1.8.2017

6 min.

Mohlo by Vás zajímat:

Americké akcie jsou daleko častěji v růstovém než klesajícím trendu

Americké akcie jsou v portfoliích řady investorů. Průměrné trvání býčího trhu bylo v minulosti 64 ...

Více informací21.1.2026

3 min.

Je index S&P 500 v roce 2026 „mrtvý“? Proč ho někteří vynechávají z portfolií?

V roce 2023 rostl nejznámější americký akciový index S&P 500 o zhruba 26 %, v roce 2024 o přibližně ...

Více informací19.1.2026

4 min.

Jak investovat disciplinovaně nejenom v roce 2026

Naučte se, jak investovat pravidelně a bez stresu. Dodržujte těchto pět kroků a vybudujte si ...

Více informací16.1.2026

4 min.

Napsat komentář