KDE JE NEJVĚTŠÍ POTENCIÁL PRO P2P PŮJČKY?

13.6.2017

4 min.

Kde je největší potenciál pro p2p půjčky a naopak, kde zas není? Která země v EU má nejvíc úvěrových institucí? Dokáže regulace zničit p2p platformy?

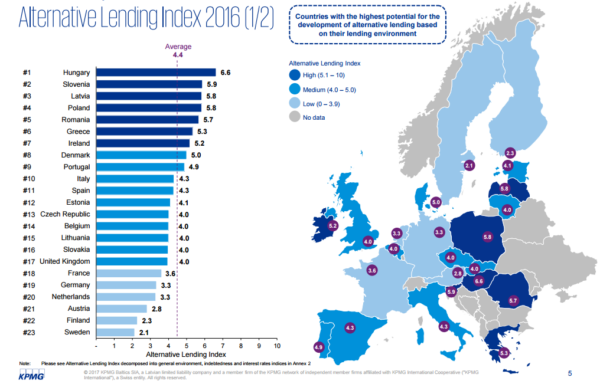

Alternativní financování rok od roku nabývá na popularitě. Podle údajů KPMG je v rámci Evropy alternativní financování nejpopulárnější v Maďarsku, Slovinsku, Lotyšsku, Polsku, Rumunsku, Řecku a Irsku. Tyto země mají největší potenciál pro vybudování platforem alternativního financování v důsledku neefektivnosti tradičního bankovnictví.

Pouze pár evropských zemí s vyšší efektivitou bankovnictví nechává malý prostor pro alternativní financování. Těmito zeměmi jsou Francie, Německo, Nizozemsko, Rakousko, Finsko, Švédsko. V těchto zemích jsou existující zdroje financování pro domácnosti a firmy dostatečné a potenciál pro vývoj alternativních půjček je proto považován za relativně nízký.

Země s nejvyšším alternativním úvěrovým indexem a objemem úvěrů

Pomocí kombinace indexu alternativního financování a velikosti trhu s půjčkami, které jsou zahrnuty do výpočtu, jsou zvýrazněny zejména země s nejvyšším potenciálem pro alternativní financování, které nabízí nejvyšší růstový potenciál. Země s nejvyšším tržním potenciálem z hlediska velikosti celkového úvěrového trhu a alternativního úvěrového prostředí jsou Polsko, Řecko a Irsko.

Nejrychleji rostoucí menší země z hlediska úvěrového trhu jsou Maďarsko, Slovinsko, Lotyšsko a Rumunsko.

Dle dat KPMG je ve Spojeném království a Francii kreditní mezera negativní, což naznačuje, že nabídka financování je vyšší než poptávka.

Pokud jde o velikost úvěrového trhu, tak vedoucí země je Německo s celkovým počtem úvěrů 2,5 bilionu EUR. Za Německem pak následuje Francie s celkovým počtem úvěrů ve výši 2,1 bilionu EUR. Německo je také lídrem v počtu úvěrových institucí. V této zemi se nachází 1 694 úvěrových institucí, což je přibližně 34 % z celkového počtu úvěrových institucí v eurozóně.

Irsko se 78 úvěrovými institucemi je zemí, která má na 1 milión obyvatel největší počet úvěrových institucí. Za Irskem je pak Rakousko (70 institucí) a Finsko (50 institucí).

Celková evropská kreditní mezera se zvýšila o 12 procentních bodů v porovnání s rokem 2010. V nominálních hodnotách byla kreditní mezera koncem Q3 2016 ve výši 410 miliard EUR, což znamená, že existují možnosti rozvoje pro alternativní platformy.

V období 2010 – 2016 celková hustota úvěrových institucí na 1 milión obyvatel poklesla z 19 v roce 2010 na 15 v roce 2016. Současně se časem snížily náklady na půjčky pro domácnosti a podniky.

Zničí regulace p2p platformy?

V Evropské unii rostou p2p platformy jako houby po dešti. Tato alternativa ovšem hlavně pro bankovní sektor představuje obrovskou konkurenci. Lobby velkých finančních institucí je velmi silné a troufáme si říct, že postupně bude vznikat regulace, jak na úrovni EU, tak i na úrovni vnitrostátní. To může představovat pro již existující p2p platformy problém a to zejména pokud nebudou mít dostatek vlastního kapitálu, tak budou nuceny hledat kličky v zákonech anebo zaniknou. Pro krásný příklad nemusíme chodit daleko, jelikož v ČR jedna taková regulace pro p2p platformy a nebankovky vznikla.

V ČR ke konci roku 2016 nabyl platnost a účinnost nový zákon o spotřebitelském úvěru. Podle tohoto zákona spotřebitelské půjčky mohou poskytovat pouze regulované subjekty. Nepochybně pro některé již existující nebankovky a p2p platformy to byl kámen úrazu, naopak některé platformy z toho vyšly jako vítězové. Podívejme se na hezký příklad Zonky a Benefi.

Benefi vznikla mnohem dříve než Zonky a při vzniku tedy Benefi nepočítala s takovýmto zákonem, kdežto Zonky pravděpodobně později při svém vzniku ano, jelikož už se vědělo, že takový zákon bude v budoucnu platný a účinný. Zonky to tedy vyřešila tak, že půjčky už od počátku nastavila pomocí kreditního derivátu, kdy investor na sebe přebírá kreditní riziko půjčky za odměnu, ale půjčovatelem je stále Zonky. Navíc co je důležité, tak Zonky je pod společností Home Credit, která je licencovaný subjekt.

Naopak Benefi své procesy od počátku nastavené takto neměla a s příchodem nového zákona o spotřebitelském úvěru neměla 20 milionů Kč na licenci, takže nyní je ve fázi, kdy přehodnocuje svoji činnost.

Regulace patrně nedokáže úplně vymýtit p2p platformy, ovšem investoři by neměli podceňovat legislativu a nastavení procesů p2p platforem, jelikož ty jsou stejně tak důležité jako samotné kreditní riziko platforem. Domníváme se, že alternativní financování poroste zejména v zemích, kde není striktní legislativa na vnitrostátní úrovni (v rámci EU). Tady patří pobaltské země, Irsko, Slovinsko, Polsko i Maďarsko.

Přihlaste se do našeho newsletteru a získáte tříměsíční seriál o tom, jak investujeme, co sledujeme, kde vidíme prostor pro generování nadprůměrných výnosů.

13.6.2017

4 min.

Mohlo by Vás zajímat:

Bydlení v Evropské unii: ČR patří k těm dražším zemím

Bydlení v Evropské unii čelí krizi, neboť ceny rostou rychleji než příjmy. Podívejte se na data a ...

Více informací14.1.2026

5 min.

Jaké výnosy dosáhnou akcie v roce 2026? -10 % nebo +10 %

Akcie přinesly v uplynulých letech vysoké zhodnocení. Jaký výsledek bude v roce 2026? Ohodnocení je ...

Více informací13.1.2026

4 min.

Nečekejte na „správný moment“: 5 rad, jak letos konečně začít s investováním a u čeho vytrvat

Investování už dávno není výsadou profesionálů z Wall Street. Díky moderním technologiím a chytrému ...

Více informací12.1.2026

3 min.

Napsat komentář