NAŠE INVESTICE: V 05/2017 ZISK 1,6 %

1.6.2017

5 min.

Naše investice vygenerovaly v květnu aktivy vážený výnos 1,6 %. V uplynulém měsíci byly finanční trhy opět klidné. Investoři a podnikatelé s chutí nasávají peníze, které jim v posledních letech nabídly centrální banky. A proč by nenasávali? Každý přece pozná heslo: „Když dávají, tak ber, když tě bijí, tak utíkej!“ Pořád musíme mít na paměti, že se teď majetek ve velkém přesouvá k odvážnějším investorům a podnikatelům. Naopak ve velkém ztrácejí lidé, kteří drží peníze v hotovosti a na běžných, případně vkladových účtech u bank. A konec tohoto přesunu v dohlednu není. Otázkou je jenom, na které straně jsme a kde budeme v nejbližších měsících.

Letos opět cílíme na celkovou výnosnost našeho portfolia na úrovni 10 %. Celé naše portfolio můžete sledovat v rámci služby Portfolio Manažer, případně se námi používané investiční postupy můžete naučit v rámci podrobně připravených Výukových balíčků.

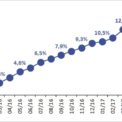

Díky kvalitním a dlouhodobě prověřeným strategiím jsme přesvědčeni, že v dlouhém období dokážeme překonat většinu dynamických fondů. K tomu nám dopomáhá i pokročilé řízení rizik. Následující kumulativní graf výnosů ukazuje největší výhodu diverzifikace: stabilitu výnosů.

Jak dopadl květen?

V tabulce výsledků je uvedena i základní měna, v níž je výnos vyjádřen. Náklady na hedging do CZK se pohybují kolem 2 až 3 % ročně v závislosti na měně. My momentálně plně zajišťujeme USD/CZK a EUR/CZK. Pár GBP/CZK máme částečně zajištěný.

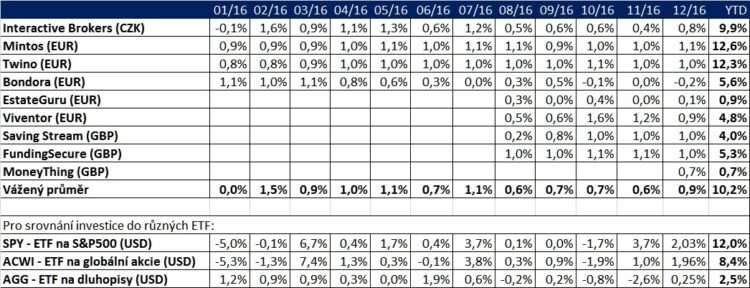

Pro srovnání ještě tabulka výnosů v roce 2016:

Poznámka k EstateGuru: úroky jsou většinou připsány až při splatnosti úvěru.

Využijme politiku centrálních bank, dokud to jde

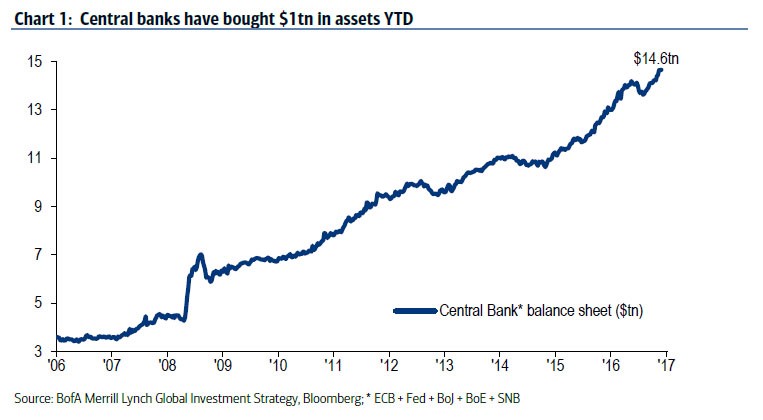

Velikost bilance centrálních bank významných zemí (ECB, FED, BoJ, BoE, SNB) už stoupla na 14,6 bilionu dolarů. Od počátku roku do konce dubna se zvýšila o 1 bilion dolarů. Podíl bilancí centrálních bank na HDP stoupl na téměř 40 % z méně než 10 % v roce 2008. Od propuknutí finanční krize před deseti lety už na trhy nalily významné světové monetární instituce přes 10 bilionů dolarů (260 bilionů korun).

10 bilionů dolarů si běžný člověk jenom stěží představí. Následující graf nám pomůže. Globální tržní kapitalizace světových akcií se zvedla z předkrizových 60 bilionů na současných přibližně 75 bilionů (tedy o 15 bilionů dolarů). Ve stejném období se tržní kapitalizace amerických akcií zvýšila o přibližně 9 bilionů z 19 na 28 bilionů dolarů.

Extrémně nízké úrokové sazby a nákupy aktiv ze strany centrálních bank vytvořily prostředí, kde může být prakticky každý „ňouma“ úspěšným podnikatelem a investorem. Stačí jenom být na té správní vlně, což je tancování podle toho, jak centrální banky hrají. Na hrdiny si sice můžeme hrát a shortovat bubliny, které vznikají všude po světě, ale proti 10 bilionům dolarů likvidního kapitálu nemáme nejmenší šanci.

Sledujte i na náš twitterový kanál @FinlordCz, kde pravidelně publikujeme a retweetujeme další důležité myšlenky.

Finlord portfolio – nastavení v červnu

V červnu budou investoři sledovat rozhodnutí americké centrální banky ohledně sazeb a postupného zmenšování velikosti bilance. Americká centrální banka by jako první významná centrální banka mohla začít se stahováním likvidity, což může na trhy přinést zvýšenou volatilitu. Zatím si ale nemyslíme, že by měla nastat významnější změna současného dlouhodobého trendu, kdy jdou nahoru ceny prakticky všech významných tříd aktiv. Krátkodobé korekce v rozsahu do 10 % využijeme pro zvýšení pozice v dynamických aktivech.

Přihlaste se do našeho newsletteru, a získáte tříměsíční seriál o tom, jak investujeme, co sledujeme, kde vidíme prostor pro generování nadprůměrných výnosů.

Obrázky našich výkonností z platforem:

Investice v Interactive Brokers (v CZK):

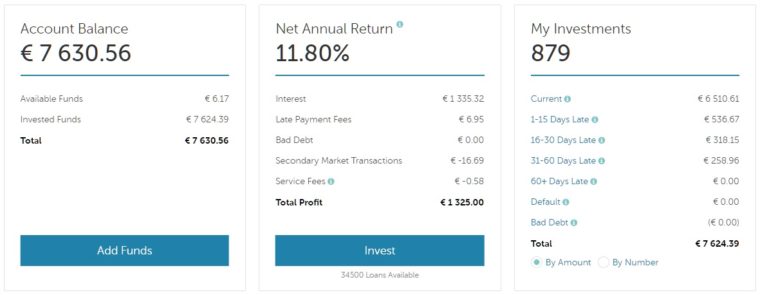

Mintos (v EUR):

Twino (v EUR):

Viventor (v EUR):

Lendy (v GBP):

MoneyThing (v GBP):

1.6.2017

5 min.

Mohlo by Vás zajímat:

Žebříček 50 zemí s největšími rezervami centrálních bank

Podívejte se na žebříček 50 zemí s největšími rezervami centrálních bank. Zjistěte, proč má Čínská ...

Více informací24.10.2025

4 min.

Novinky ROIER: zajištěné investice s výnosem 9 p.a., sekundární trh a bonus pro investory

Zhodnocení profinancovaných projektů na ROIER bylo mezi 8 a 11 % p.a. Investice jsou přitom ...

Více informací23.10.2025

5 min.

Recenze Taxomat v roce 2025: pohlídá vám investiční daně i celé portfolio

Taxomat pohlídá investiční daně. Průměrná daňová úspora je několik tisíc Kč ročně, přičemž přes 90 % ...

Více informací22.10.2025

6 min.

Dobrý den, jak u FundingSecure počítáte to měsíční zhodnocení? Pokud to dobře chápu, investorům se platí až na konci půjčky (6 měsíců?).

Při té příležitosti bych se ještě rád zeptal, proč si myslíte, že se tolik investorů snaží na sekundárním trhu zbavit např. půjčky https://www.fundingsecure.com/myaccount/loan/1628506850 a to s diskontem.

Dobrý den, u FS nebo také u Estateguru počítáme výnosnost jako přijatý úrok v daném měsíci / kapitál na počátku měsíce. Není to úplně přesné, jelikož bychom měli započítávat i alikvótní úrokový výnos. Ale to bychom si jenom zbytečně nadělali práci. V dlouhém období se průměrné výnosy naši lehce nesprávné metody budou pohybovat kolem správné hodnoty se započítáváním AÚV. To zbavování se půjček ze strany investorů je lehce panické, jelikož se na různých fórech a blozích rozneslo, že se řada půjček na SavingStream u už i na FS dostala do prodlení. Investoři raději obětuji nějaké to procento, jen aby si zachovali svůj kapitál. My na britských platformách nadále investujeme. Riziko nesplacení se mírně zvýšilo, ale s tím jsme počítali už když jsme účty otevírali. P2P investice rozhodně nejsou bezrizikové.