KDY INVESTOVAT DO PRIVATE EQUITY FONDŮ?

26.5.2017

3 min.

V současné době nízkých úrokových sazeb investoři hledají způsoby, jak generovat vyšší výnosy, díky čemuž objevují private equity fondy.

Private equity fond funguje tak, že získá kapitál od investorů a v závislosti na typu strategie jej na dobu 7 až 10 let investuje do akcií nebo dluhopisů soukromých či veřejně obchodovaných společností.

Když private equity fond nakoupí cenné papíry společnosti, tak se následně snaží řídit firmu tak, aby rostla a pokud vše půjde dobře a podle plánu, tak fond cenné papíry prodá a zrealizuje jednorázový zisk.

Podle dat Pitchbook je letos získávání kapitálu od investorů ze strany private equity fondů na rekordních úrovních, přičemž do konce roku má ještě potenciál vzrůst o 16 %.

Soukromý kapitál ovšem není všelékem. Podle údajů Cambridge Associates U.S. Private Equity Index mají private equity fondy nižší výkonnost než akciové trhy od finanční krize. Momentálně private equity stejně jako veřejné akciové trhy vypadají nadhodnoceny, což by do budoucna mohlo způsobit podprůměrné výnosy ve srovnání s historií. Ve skutečnosti to může být jedno z nejhorších období pro vložení nového kapitálu do tohoto sektoru.

Podle údajů Global Private Equity Report jsou akviziční P/E násobitele rekordně vysoké. Poměr EV/EBITDA, který se v transakcích privátního kapitálu běžně užívá, je v současnosti o 30 % nad 20letým průměrem. To by svým způsobem nemělo být žádné překvapení, protože ocenění veřejných akciových trhů jsou rovněž vysoké. Čili existuje jasná souvislost mezi oceněním veřejných akciových trhů a oceněním na trzích soukromého kapitálu.

Pokud by se poměr EV/EBITDA vrátil k historickým úrovním v průběhu příštích pěti let, tak by výnosy z privátního kapitálu mohly být nižší o 4 % až 5 % p.a., než kdyby ohodnocení zůstalo statické.

Nejhorší čas investic na akciových burzách je těsně před propuknutím recese. Na druhé straně nejhorší čas na investici do private equity je 2 -3 roky před recesí.

Například private equity fondy založené v letech 2005-2006, tedy 2-3 roky před krizí, měly horší výkonnost než fondy založené na vrcholu akciového trhu.

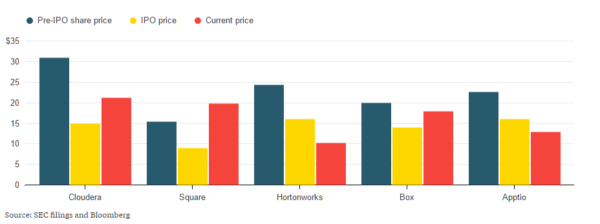

Na trhu privátního kapitálu se začínají objevovat trhliny. Ohodnocení některých firem (kupříkladu Cloudera, Box, Hortonworks, Apptio a Square) bylo po IPO nižší než ohodnocení v době, kdy nebyly na veřejném trhu. To znamená, že pozdní private equity investoři zatím u nich realizují papírovou ztrátu a doufají, že ceny akcií na burzách brzy vyskočí nahoru.

Přihlaste se do našeho newsletteru, ve kterém pravidelně informujeme o významných událostech finančního trhu.

26.5.2017

3 min.

Mohlo by Vás zajímat:

Historický okamžik pro Bitcoin je tady! Jak zareaguje cena?

Bitcoin halving proběhne již 19. - 20. dubna. Jak tyto události ovlivní cenu kryptoměn v ...

Více informací19.4.2024

3 min.

Společnosti, které akcionářům generují nejvíce peněz

Tyto společnosti mají nejvyšší provozní cash flow, tedy přítok peněz z hlavních činností. Vysoké ...

Více informací18.4.2024

4 min.

Tyto akcie vydělaly za 12 měsíců přes 100 % a i tak jsou stále levné

Levně ohodnocené růstové akcie, do kterých lze investovat zdarma. Většinou se jedná o menší ...

Více informací17.4.2024

4 min.

Napsat komentář