VENTURE CAPITAL FONDY VZKVÉTAJÍ

20.4.2017

6 min.

Venture Capital fondy se v posledních letech dostaly do centra zájmu velkých institucionálních investorů. Důvodem je zejména dlouhodobá schopnost generovat vyšší výnosy než u tradičních finančních instrumentů. Cenou za vyšší výnosy jsou ale nízká likvidita a nižší transparentnost. Jaký je vývoj celého sektoru Venture Capital fondů a jaké jsou výnosy?

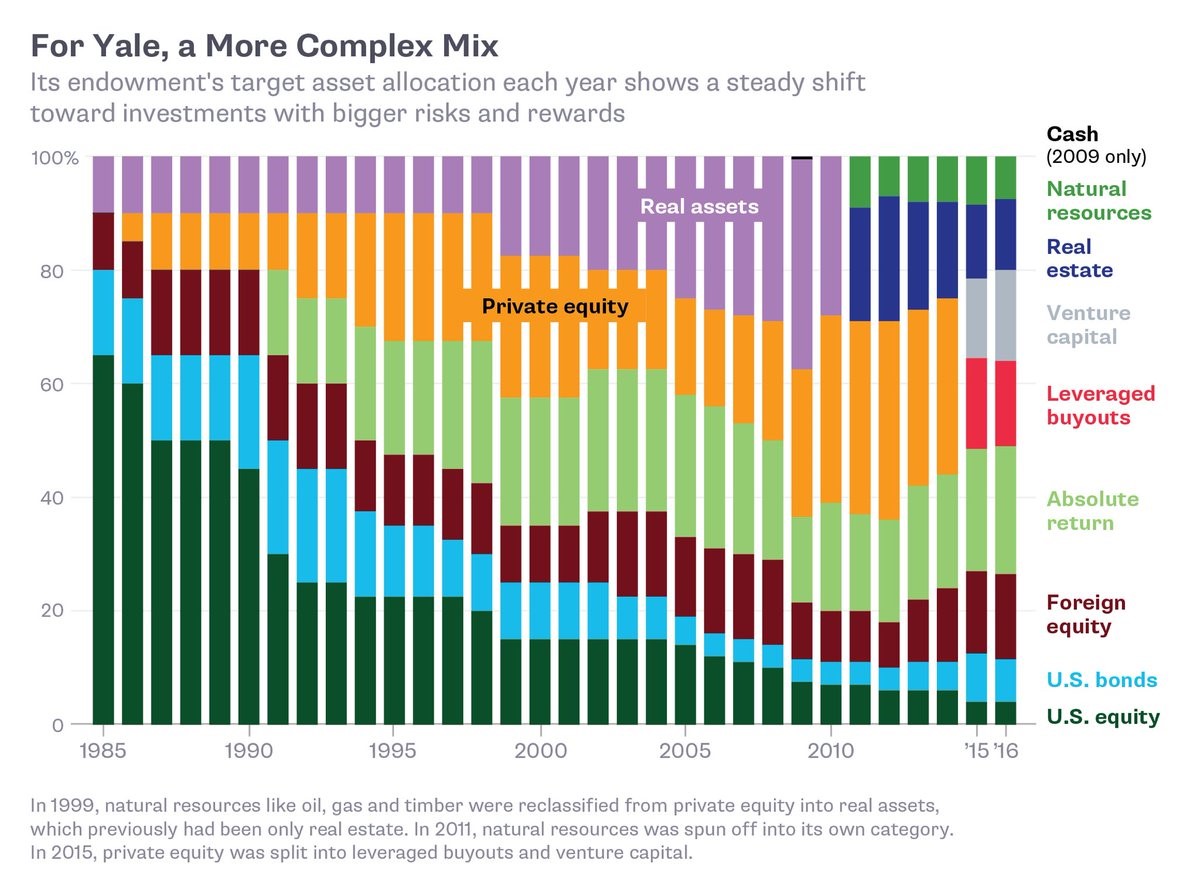

Typickým představitelem institucí, které postupně přesouvají prostředky mimo tradiční aktiva, jsou americké univerzity. Kupříkladu Yale měla v amerických akciích v roce 1985 více než 60 % kapitálu. Teď má v tomto aktivu jenom 2 %. Univerzita naopak za posledních 31 let zvýšila podíl v Private Equity (Venture Capital a Leveraged Buyouts) z 0 % na 30 %.

Předběžné údaje analytické společnosti Preqin ukazují, že v roce 2016 bylo do 382 nových Venture Capital fondů globálně zainvestováno 55 miliard dolarů, což by bylo o 1 miliardu pod výsledky z předchozího roku. Nicméně analytici očekávají, že po zpřesnění údajů by konečné číslo mělo vyskočit na nové historické maximum. Průměrná velikost fondu stoupla o 16 % na rekordních 166 milionů dolarů. V roce 2015 vzniklo 442 fondů.

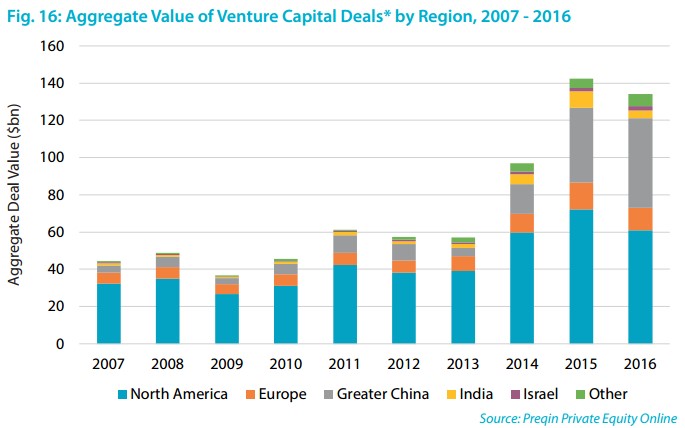

Venture Capital fondy vznikají zejména v Severní Americe, kam směřovalo 62 % kapitálu vybraného od investorů v loňském roce. Do evropských fondů mířilo jenom 11 % nového kapitálu. Na Asii pak připadlo 24 % a v jiných regionech by měly být zbylé 3 % kapitálu. Evropské organizace malých a středních firem už dlouho upozorňují na to, že v regionu je nedostatek rizikového kapitálu. Přitom na kapitál od bank se menší podniky nemohou spolehnout. Statistiky tento jev jenom potvrzují. Od roku 2009 se od investorů podařilo v Evropě vybrat 40 miliard USD. Pro srovnání v Severní Americe bylo ve stejném období vybráno 188 miliard a v Asii 93 miliard USD.

Ještě zřetelnější jsou informace o investicích Venture Capital fondů, které čím dál více míří do Číny a dalších asijských zemí. Loni zainvestovaly VC fondy v Severní Americe do projektů v hodnotě 61 miliard dolarů, v Číně pak umístily 48 miliard USD a v Evropě jenom 12,6 miliardy USD.

Výkonnost Venture Capital je v průměru dobrá

Mediánové výnosy Venture Capital fondů se v posledních letech pohybují kolem 15 %, nicméně je nutné upozornit na to, že rozdíly ve výkonností fondů jsou značné. 25 % nejlepších fondů (Q1 kvartil) dosáhlo výnosů nad 20 až 25 % ročně. Naopak 25 % nejhorších fondů (Q4 kvartil) dosáhlo výnosů méně než 3 % p.a.. Zlepšení průměrných výnosů je jednoznačně způsobené ekonomickým rozmachem a výrazným růstem tržeb a zisků firem v portfoliích. Na skvělou výkonnost z let 1996 a 1997, kdy se mediánové výnosy pohybovaly nad 20 %, se ale Venture Capital fondům nepodařilo ještě dostat.

Investoři si ale musí uvědomit některá specifická rizika, která jsou spojena s investicí do Venture Capital fondů. Zejména je důležité upozornit na nízkou likviditu. Kapitál ve fondech je zmražený i několik let. To je z investičního hlediska jenom dobře, nicméně řadu investorů může tato neflexibilita nemile překvapit. Problémem je i nižší transparentnost VC fondů. Ty dopředu nedokážou odhadnout, do kterých konkrétních firem budou investovat. Často čekají i několik let než všechny prostředky od investorů zainvestují tak, aby maximalizovaly možné výnosy. Podrobná prověrka manažerských schopností vedoucích osob fondů je tak stěžejním požadavkem.

Zejména pro menší investory je pak problematický i požadavek na vstupní kapitál. Kvůli diverzifikaci je vhodné rozložit prostředky alespoň do pěti fondů. To může pro investora znamenat složení kapitálového příslibu i několik desítek milionů korun.

Statistiky Invest Europe jsou neúprosné. Přibližně čtvrtina investic, které Venture Capital fondy učiní, je nakonec úplně odepsaných (v grafu: write-off). Nicméně je nutné upozornit na to, že odepisované bývají zejména investice do začínajících firem. Při odkupech fungujících společností je míra odpisů investic kolem 5 %. Z dalších forem exitů je pak nejběžnější (cca čtvrtina případů) prodej strategickému partnerovi (v grafu: Trade Sales).

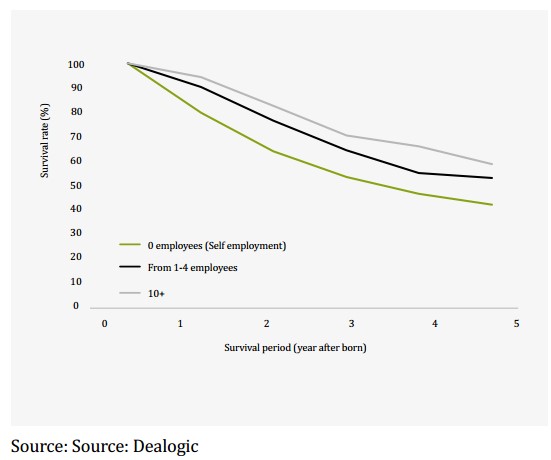

Míra přežití malých firem je logicky výrazně nižší než u větších firem. Údaje Dealogic ukazují, že až 60 % malých firem bez zaměstnanců skončí do pátého roku od založení. U větších firem s alespoň deseti zaměstnanci v průměru skončí do pěti let kolem 40 % společností.

Nezapomeňte se připojit ke stovkám jiných investorů a přihlásit se do našeho newsletteru. Získáte další dlouhodobě prověřené investiční myšlenky, srovnání a analýzy.

20.4.2017

6 min.

Mohlo by Vás zajímat:

Ropa a krize v Perském zálivu: jaký bude další vývoj ceny?

Ropa zdražila od konce února o 30 %. Cena leteckého benzínu je rekordně vysoká. Kdy se situace ...

Více informací10.3.2026

4 min.

Končí éra nedotknutelnosti? Velká technologická sedmička pod lupou investorů

Výsledková sezóna za uplynulé čtvrtletí je kompletní a jako poslední odhalila své karty společnost ...

Více informací5.3.2026

Nejoblíbenější ETF v únoru 2026

V roce 2026 zatím sledujeme rekordně vysoký přítok nového kapitálu do ETF. Investoři nadále ...

Více informací4.3.2026

4 min.

Napsat komentář