FUNDLIFT A STARTUPYARD: VĚŘÍME

1.8.2016

6 min.

Dalším projektem, který se dostal na platformu Fundlift, je neveřejná investice do v pořadí sedmé kohorty nadějných startupů akcelerátoru StartupYard. Požadovaný objem je 6 milionů korun a investovat může maximálně 150 subjektů. Rozhodně to není investice pro začínající, konzervativní či ustrašené investory. Výsledek může být výborný, ale také může skončit ztrátou významné části vloženého kapitálu. My jsme se po zváženích všech pro a proti rozhodli investovat minimální požadovanou částku 25 000 Kč. Tento typ investice je založený na jednoduchých úvahách o Venture Capital příležitostech. Jakých? To se dovíte v následujících odstavcích.

Předem se omlouváme za trochu obecnější popis investice. I když máme k dispozici prospekt a návrh společenské smlouvy, tak vzhledem k neveřejnému charakteru by nebylo vhodné, abychom přesné informace sdělovali. Nicméně podmínky jsou velmi podobné světovým standardům, o nichž lze najít dostatek informací.

Chcete-li úspěšnou firmu, musíte mít dobrý tým

Nápad zůstane jenom nápadem, pokud se nenajde skupina nadšených lidí, kteří ho přetransformují v úspěšný produkt nebo službu. Tohle víme. Možná ale zapomínáme na to, že ten tým nemusí být jenom interní, sestavený z nás, našich pracovníků, kamarádů a rodiny. Tým lze sestavit i z externích lidí, kteří jsou dostatečně motivovaní na to, aby pro realizaci nápadu vypustili duši.

Přesně na toto cílí StartupYard a stovky dalších akcelerátorů po celém světě. Vybraným startupům v rámci strukturovaného akceleračního programu nabízí StartupYard intenzivní tříměsíční vzdělávání v oblasti businessu, financí, marketingu a poskytuje další know-how včetně aktivního mentoringu své široké sítě poradců. Akcelerovaným startupům současně poskytuje seed kapitál ve výši 30 000 EUR pro počáteční rozvoj. Peníze a poradenství na počátku rozjíždění podnikání? Kdo by to nechtěl?

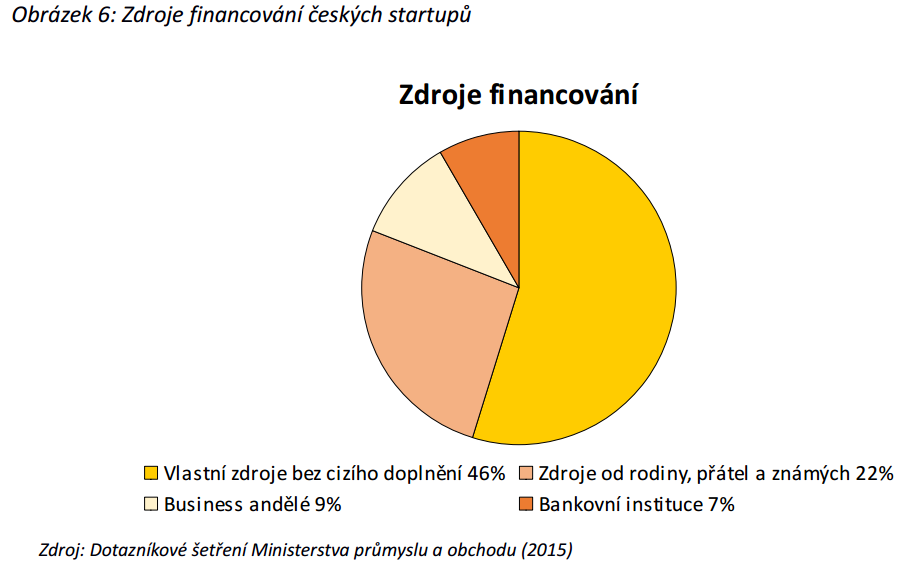

Údaje Ministerstva průmyslu a obchodu ukazují, že 46 % nových firem je financováno z vlastních zdrojů zakladatelů, 22 % peněz pak dodají přátelé a rodina a jenom 9 % poskytují andělští investoři. Nicméně vlastní peníze zakladatelům často dojdou, což může předčasně pohřbít celý projekt. StartupYard chce tento vývoj alespoň trochu změnit, podporovat projekty s velkým potenciálem a zamezit zbytečným krachům nadějných firem v důsledku nedostatku kapitálu, zkušeností, či kontaktů.

Obrázek 1: Zdroje financování nových podniků, zdroj: Fundlift, StratupYard

StartupYard a jeho investoři získají podíl v nových technologických firmách

Nic není zadarmo a za možnost účastnit se akceleračního programu musí zapojené nové firmy zaplatit 5 % podílem. Pokud by chtěly získat i zmíněný kapitál 30 000 EUR, tak musí zaplatit dalším 5 % podílem. StartupYard očekává, že podpoří 10 nových firem, přičemž sedm z nich by mohlo využít i kapitál. Tři pravděpodobně jenom využijí konzultace. Každopádně toto jsou zatím jenom prognózy na základě minulých ročníků. Realita po zveřejnění výsledku výběrového řízení může být jiná. Podíl ve firmách bude vlastnit speciálně vytvořená s.r.o.. Investoři, kteří přijdou přes Fundlift, budou mít na této s.r.o. určitý prioritní podíl. Jeho výpočet je součástí neveřejného dokumentu.

Na jaké firmy se StartupYard ve výběrovém řízení zaměří? Budou to zejména technologické firmy z oblasti big data, datová analýza, kyber-bezpečnost, umělá inteligence a predikce, internet věcí. Očekává se až několik set přihlášek. Projde přibližně 10.

Budoucí výnosy se teď prognózovat nedají

Pokud bychom se teď snažili nějak odhadovat výnos, který nám investice do StartupYard kohorty projektů přes Fundlift může přinést, tak se ke konkrétnímu číslu nedopracujeme. Neznámých faktorů je spousta: ještě nebyl dokončen výběr startupů, nevíme situaci na trhu u vybraných projektů, netušíme, jaký bude zájem strategických investorů a tak dále. Maximálně se můžeme podívat do historie a na dosavadní úspěchy mentorů a akcelerátorů.

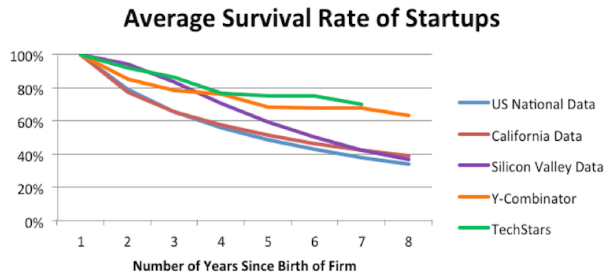

Co nám říkají statistiky o jiných akcelerátorech? V USA zkrachuje do pěti let od založení kolem 50 % společností. Zajímavé je, že pokud byly firmy zapojené do akcelerátorů (Y-Combinator a TechStars), tak jejich úmrtnost byl nižší a nacházela se na úrovni 30-35 %. To se dá vysvětlit právě zapojením mentorů, kteří se snaží začínajícím firmám pomáhat, jak to jen nejvíce jde a zejména, když mají do nich vložený vlastní kapitál.

Obrázek 2: Průměrná míra přežití nových firem v USA, zdroj: Ministerstvo práce USA

My si dáváme konzervativní základní scénář, že 30 % firem zapojených do programu StartupYardu se nedožije konce druhého roku působnosti. Otázkou zůstává, co se stane se zbylými 70 % firem. Budeme doufat, že alespoň jedna se stane pověstnou raketou a v nejbližších pěti letech vygeneruje alespoň desetinásobný nárůst hodnoty. To by stačilo na to, aby se pokryla ztráta ze všech ostatních projektů. Pokud by byly takovéto firmy dvě, tak budeme hodně vysmátí. Jak pravděpodobný je desetinásobný nárůst hodnoty startupu? I když to ze zpráv o různých Uberech, Dropboxech a dalších jednorožcích vypadá jinak, tak podobných firem není moc. Nicméně mentoři StartupYardu nejsou žádní nováčci a už by měli mít čich na potenciální firmy. Uvidíme…

Malé matematické okénko: 30 000 EUR dá StartupYard za 10 % podíl ve startupu. Tím pádem si celý začínající start-up cení na 300 000 EUR (cca 8,1 mil Kč.). Pokud tedy firma má dosáhnout desetinásobný růst hodnoty investice, tak pak se musí prodat strategickému investorovi za minimálně 81 milionů korun (nebo získat další investici, u které je dosažena takováto valuace). Jednou z veleúspěšných firem, která prošla akcelerátorem, je i Čuprovo DámeJídlo. Po třech letech od založení byla společnost koupena dle slov zakladatele za „stovky milionů korun“. Dalším projektem, který byl akcelerovaný a prodaný, byla společnost Travelatus. Hodnotu obchodu se obě strany rozhodly uvést pouze jako „šest číslic v dolarech“. Takže to mohlo být cokoliv v rozmezí 100 000 USD až 999 999 USD. Každopádně, i kdyby to byl ten milión dolarů (24 mil. Kč), tak by to nesplňovalo naši předešlou definici zdesetinásobení investice. Už to rozhodně nebyla taková pecka, jako DámeJídlo, ale i tak u ni investoři vygenerovali slušný zisk.

Proč investujeme přes Fundlift do StartupYard

Svět Venture Capital je tajemný jak Drákulův hrad v Karpatech. Dříve byl otevřený jenom české podnikatelské elitě, které popravdě ani nechtěla, aby se průměrní občani o aktivitách dověděli. Fundlift teď otevírá velmi snadnou možnost, jak se dostat alespoň na okraj tohoto finančního ekosystému.

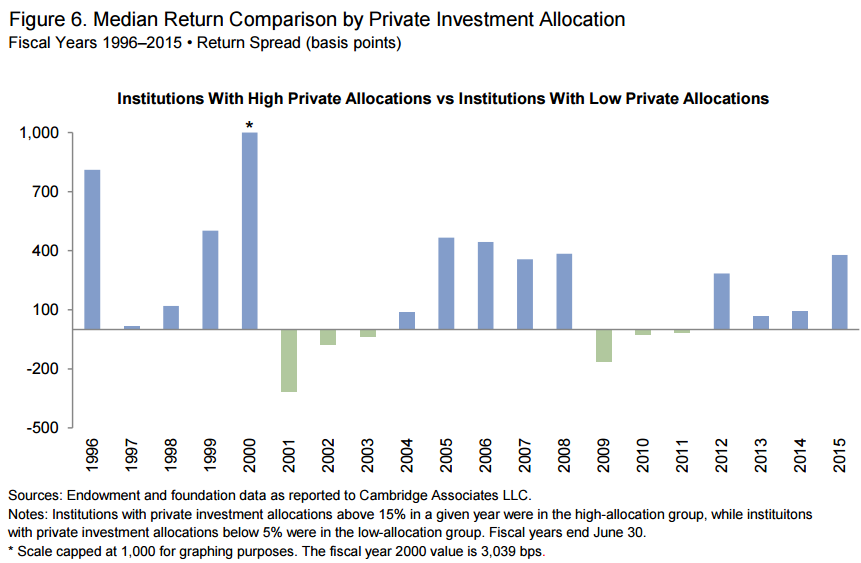

Velcí institucionální investoři už dávno využívají Venture Capital fondy a jsou spokojeni. Dlouhodobé výnosy překonávají 10 % ročně. Následující tabulka od Cambridge Associates ukazuje roční zhodnocení Indexu Venture Capital fondů, dluhopisových a akciových indexů v různých sledovaných časových obdobích (data jsou do 30/6/2015). Index VF je pak rozdělen na tři podindexy: index mladých firem (early stage), index zavedených firem (late & expansion stage) a smíšený index. Údaje jsou očištěny o všechny poplatky (a také bankroty firem) a jsou postaveny na informacích 1589 fondů. V 30letém investičním horizontu se investice do mladých firem zhodnotila ročně o 21,9 %, investice do zavedených firem se pak zhodnotila o 12,8 %. Pro srovnání nejpopulárnější akciový index S&P 500 si ve stejném období připsal průměrný roční zisk 10,8 %, vládní dluhopisy vynesly investorům 7,1 % p.a.

Obrázek 3: Výkonnost jednotlivých aktiv v %, zdroj: Cambridge Associates LLC

Samozřejmě, minulé výnosy nejsou zárukou budoucích výsledků. Nicméně jako dlouhodobí investoři jsme ochotní podstoupit určitou míru rizika. To se může projevit zejména v recesi. Analytici Cambridge Associates se podívali i na výnosnost v obdobích expanze a v recesi. Venture Capital investice v období ekonomického zpomalení ztrácely, protože počet neúspěšných mladých firem výrazně stoupnul. Investoři, kteří v nich měli větší část portfolia, zaostávali za investory, kteří se Venture Capital fondům vyhnuli.

Obrázek 4: Rozdíl výkonnosti institucionálních investorů s velkou alokací do Venture Capital fondů oproti investorům s malou alokací do Venture Capital fondů v bazických bodech, zdroj: Cambridge Associates LLC

Nakonec jsme se rozhodli umístit do investice 25 tisíc korun, což jsou řádově jenom procenta našeho celkového investičního portfolia. Věříme, že se Fundliftu podaří přilákat další zajímavé projekty, tak si chceme ponechat volné prostředky pro další investice. Nezapomínejme, že likvidita investice do StartupYardu je momentálně nulová. Peníze nejbližších několik let neuvidíme.

Tady jsou hlavní body, které se nám líbí:

1. StartupYard má zkušený management a přísný výběrový proces. Společnost už dokázala akcelerovat několik velmi úspěšných projektů

2. Spolu s investory na Fundliftu budou investovat i významní podnikatelé a společnosti Credo Ventures a Rockaway Capital. To nejsou žádní začátečníci a určitě budou pravidelně dohlížet na procesy

3. Do investiční kohorty bude vybraných 10 firem, což je dobré kvůli diverzifikaci rizika

4. Startupy v oblasti zpracování dat a kyber-bezpečnosti mají značný potenciál

5. Rádi podpoříme nadějné mladé podnikatele. Bez inovací by lidstvo stagnovalo

Disclaimer:

Investice v sobě obsahují riziko a není zaručena návratnost původně investované částky. Vysoké riziko je především u produktů, které využívají finanční páku. Současná ani očekávaná výkonnost nezaručuje výkonnost budoucí. Veškeré informace uvedené v tomto článku nebo na portále Finlord.cz mají pouze informační charakter a neslouží jako investiční doporučení dle zákona č. 256/2004 Sb. o podnikání na kapitálovém trhu. Při zpracování informací čerpá skupina Finlord údaje z veřejných, důvěryhodných zdrojů a vynaložila přiměřenou péči, aby informace nebyly nepravdivé či zavádějící, nicméně nikterak nezaručuje jejich správnost a neměnnost. Zde uvedené informace neslouží jako nabídka nebo výzva k nákupu či prodeji finančních instrumentů ani nejsou návrhem na uzavření smlouvy.

1.8.2016

6 min.

Mohlo by Vás zajímat:

XTB naděluje: akcie zdarma a investiční konference

Už 29. 11. od 13 hod. se koná Online investiční konference XTB. POdívejte se na program a seznam ...

Více informací18.11.2025

3 min.

Aktualizace Finlord Patreon strategií: která generuje 34 % YTD?

Na Finlord Patreon naleznete několik prověřených dlouhodobě ziskových strategií na ETF, akcie, opce ...

Více informací14.11.2025

3 min.

Retailoví investoři milují obchodování s akciovými opcemi

Zájem o obchodování s akciovými opcemi prudce stoupla zejména u drobných retailových investorů. ...

Více informací12.11.2025

4 min.

Napsat komentář