GRAF, KTERÝ NÁM NEDÁ V NOCI SPÁT

2.6.2016

3 min.

Zásahy centrálních bank v uplynulých letech zásadně změnily finanční trh. Jak moc se pokroutily tržní vztahy a co může běžný investor očekávat? Analytici Callan Associates se podívali na to, jaké riziko má teď portfolio s cíleným výnosem 7,5 %. Výsledky výzkumu jsou pro investory hodně silnou výstrahou.

Kam se poděly očekávané výnosy u dluhopisů?

Rekordně nízké úrokové sazby a kvantitativní uvolňování poslaly ceny dluhopisů vzhůru. V řadě zemí (Japonsko, Dánsko, Švýcarsko či Německo) jsou na krátkodobých a střednědobých splatnostech dokonce záporné požadované výnosnosti. Jaké výnosnosti můžeme od dluhopisů očekávat v budoucnosti? Pokud má teď německý desetiletý dluhopis požadovanou výnosnost 0,14 %, tak můžeme v nejbližších deseti letech očekávat u německých vládních bondů zisk 0,14 % ročně. Když odečteme poplatky dluhopisových fondů, tak se dostaneme do záporných výnosů.

Kde získáme výnosy 7,5 % ročně?

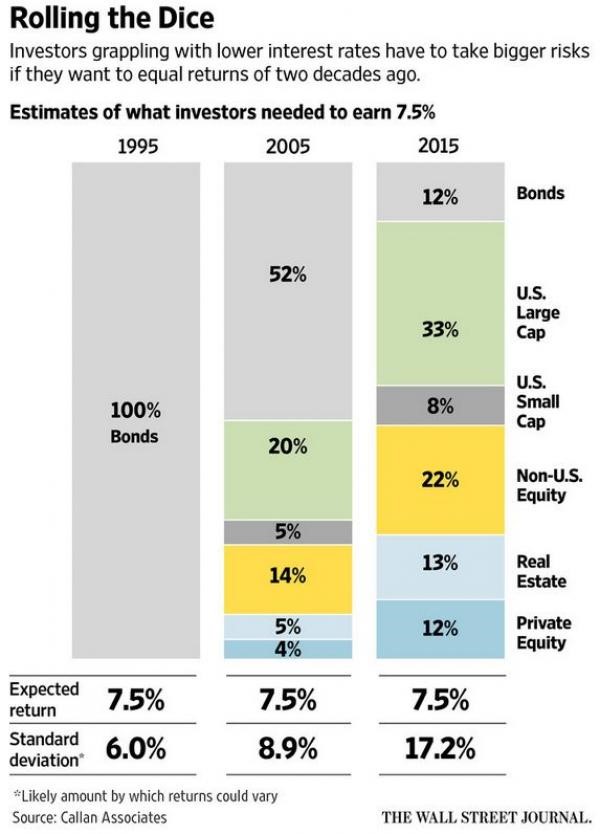

Jenomže řada penzijních systémů a dlouhodobých investorů počítá s výnosy portfolia na úrovni 7,5 % ročně. Následující graf ukazuje, že roční výnosy na úrovni 7,5 % bylo v roce 1995 možné dosáhnout i na běžných státních dluhopisech. Teď ale musí investoři nacpat do svého portfolia akciové investice, které mají vyšší dlouhodobé výnosy, ale i vyšší kolísavost, jinak řečeno riziko. V roce 1995 byla směrodajná odchylka portfolia 6 %, teď je u portfolia s plánovaným výnosem 7,5 % směrodajná odchylka 17,2 %. To je téměř 3x vyšší riziko při stejném očekávaném zisku.

Analytici Callan Associates přitom počítají ve výhledu s minulými finančními charakteristikami zkoumaných aktiv. Když si uvědomíme, že americké akcie jsou blízko svých maxim a ukazatele P/S a P/E už signalizují silnou překoupenost, tak by bylo vhodné upravit očekávanou směrodajnou odchylku ještě mírně nahoru.

Kromě akcií mohou investoři pořídit i spoustu jiných rizikových aktiv, případně mohou výrazně prodloužit durace svých dluhopisových portfolií. To se už děje. Firmy nemají teď žádný problém umístit mezi investory třeba 50leté dluhopisy. A o kvalitě nabízených dluhopisů ani nemusíme psát – je to jeden spekulativní dluhopis za druhým.

Výhled není optimistický i přes zásahy centrálních bank

Nemusíme hned předpovídat kolaps finančních trhů. I kdyby zásahy centrálních bank ještě několik měsíců podporovaly trhy, tak běžným investorům to k hezkým výdělkům na trhu nepomůže. V ČR mají investoři nejvíce peněz v dluhopisových a balancovaných fondech. Směle můžeme říct, že po odečtení poplatků budou v nejbližších letech čisté výnosy méně než 3 %. Když vložíte do středně rizikového fondu 100 000 Kč, tak na konci roku budete mít 103 000 Kč a s vysokou pravděpodobností to bude ještě nižší částka. Řada drobných investorů si bude klást otázku: „oplatí se vůbec investovat?“

2.6.2016

3 min.

Mohlo by Vás zajímat:

Jak investovat disciplinovaně nejenom v roce 2026

Naučte se, jak investovat pravidelně a bez stresu. Dodržujte těchto pět kroků a vybudujte si ...

Více informací16.1.2026

4 min.

Dočkáme se růstového roku, nebo narazíme na černé labutě?

Vstup do roku 2026 se nese ve znamení velké nejistoty, ale také nečekaných příležitostí. Podívejte ...

Více informací15.1.2026

3 min.

Bydlení v Evropské unii: ČR patří k těm dražším zemím

Bydlení v Evropské unii čelí krizi, neboť ceny rostou rychleji než příjmy. Podívejte se na data a ...

Více informací14.1.2026

5 min.

Napsat komentář